12月11日盘前,号称“港股激光雷达第一股”的速腾聚创(02498.HK)宣布折价配售计划。

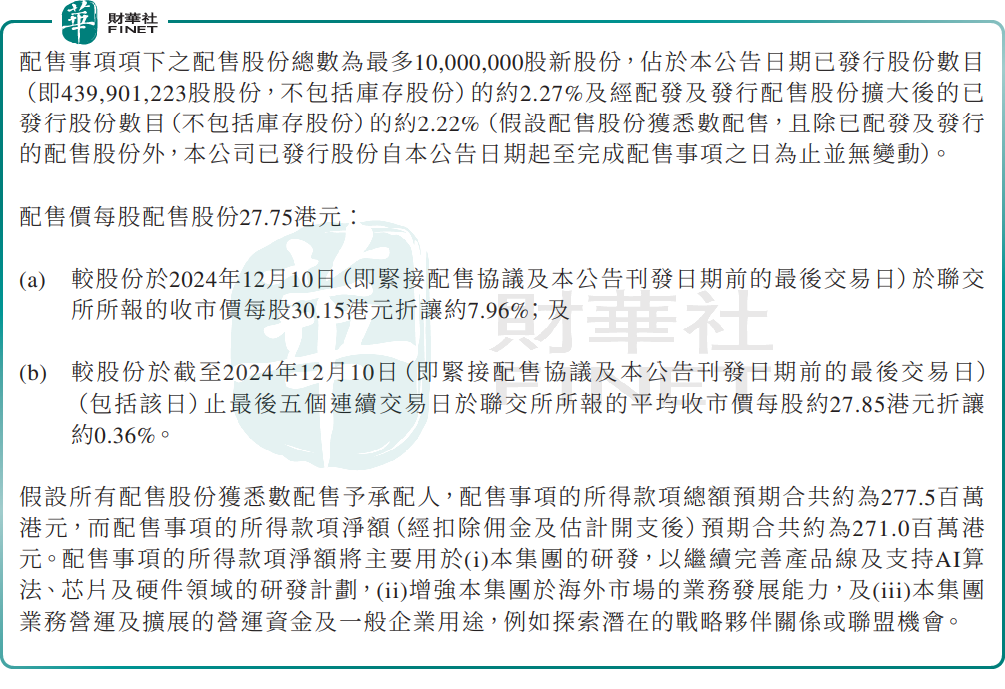

根据公告,速腾聚创拟以每股27.75港元的价格配售最多1000万股新股份。配售价较12月10日收盘价每股30.15港元折让约7.96%。本次配售事项所得款项总额预期合共约为2.78亿港元;扣除相关佣金及估计开支后,预期净额约为2.71亿港元。

值得一提的是,速腾聚创于2024年1月5日在港上市,发行价格43港元/股,募集所得款净额(行使部分超额配股权)约为9.53亿港元。加上此次配售,年内通过股份募集资金超过12亿港元。

速腾聚创自上市以来尚不满一年,便急忙进行了折让配售,此举亦引起了投资者的诸多揣测。

截至2024年9月30日,速腾聚创现金及现金等价物及受限制现金为人民币23亿元,可见其流动资金较为充盈,血池尚足。

针对募集资金的用途,速腾聚创明确表示,将主要用于加强集团的研发、完善产品线、支持AI算法及芯片硬件研发;同时增强海外市场业务发展能力,以及业务营运及扩展的营运资金,例如探索潜在的战略伙伴关系或联盟机会。

配售消息公布当天,速腾聚创(02498.HK)的股价在早盘时段表现出积极的态势,一度攀升超过5%。然而,进入午后交易时段,或受到大盘整体走弱的影响,股价出现了明显的回落,最终收盘时下跌1.99%,报收于29.55港元/股。

速腾聚创成立于2014年,是一家专注于自动驾驶激光雷达环境感知解决方案的提供商。公司以激光雷达硬件为基础,布局人工智能感知软件形成解决方案,主要深耕于汽车和机器人两大领域。

近年来,随着智能驾驶技术的蓬勃发展,激光雷达行业也迎来了前所未有的发展机遇。速腾聚创属于行业龙头,根据盖世汽车研究院发布的2024年1-10月激光雷达供应商装机量排行,速腾聚创市场份额达35.1%,连续10个月雄踞行业市场份额第一。

截至今年三季度末,速腾聚创的激光雷达历史累计销量已突破72万台,刷新了行业交付记录。同时,公司已成功为12家客户的31款车型实现大规模量产落地,其中包括吉利汽车(00175.HK)、小鹏汽车(09868.HK)、比亚迪(01211.HK;002594.SZ)、赛力斯(601127.SH)等知名企业。

同期,在机器人领域,速腾聚创也为约2600家机器人及其他产业客户提供了激光雷达产品及解决方案。

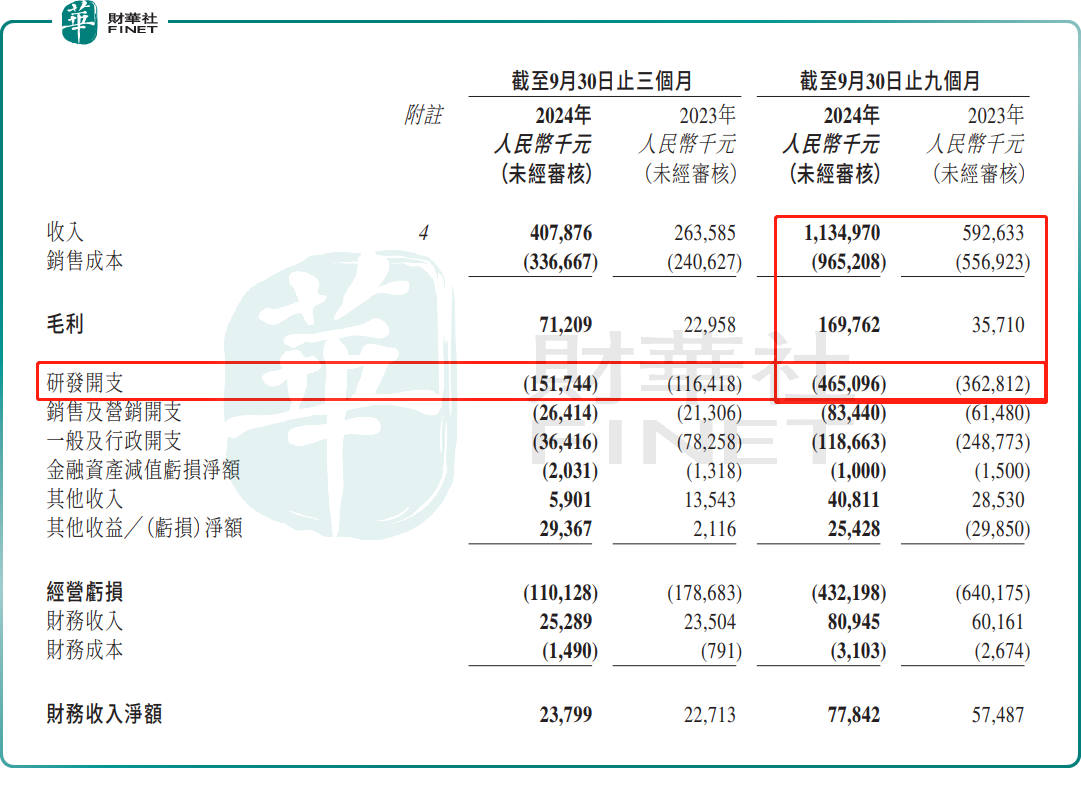

不过,尽管速腾聚创在市场份额上取得了显著成绩,但研发开支高企、行政开支的增加,以及造血能力不足让公司深陷亏损。

财报显示,今年前三季度,速腾聚创实现收入约11.3亿元,同比增长91.5%;归属股东净亏损3.51亿元,亏损持续收窄;研发开支达4.65亿元,同比增长28.19%;经营现金流净流出2.48亿元。

分析人士指出,激光雷达行业虽然发展迅速,但企业仍需面临高昂的研发投入,产业链整体盈利能力较弱。此外,在与下游整车厂的竞争中,激光雷达公司承受着巨大的成本压力,进一步压缩了企业的盈利空间。但随着商品规模化效应起来之后,盈利状况有望持续改善。

综上所述,在公司尚未实现盈利,且研发需持续投入资金的现实情况下,借助二级市场进行再融资已成为速腾聚创关键策略之一。其旨在筹集资金以缓解财务压力、支持研发及业务扩展,为公司未来的持续发展奠定坚实基础。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号