11月27日,顺丰控股(06936.HK)正式登陆港交所,公司早盘一度上涨3.5%,随后震荡回落,收盘股价持平,报34.3港元/股,也即公司的发行价。

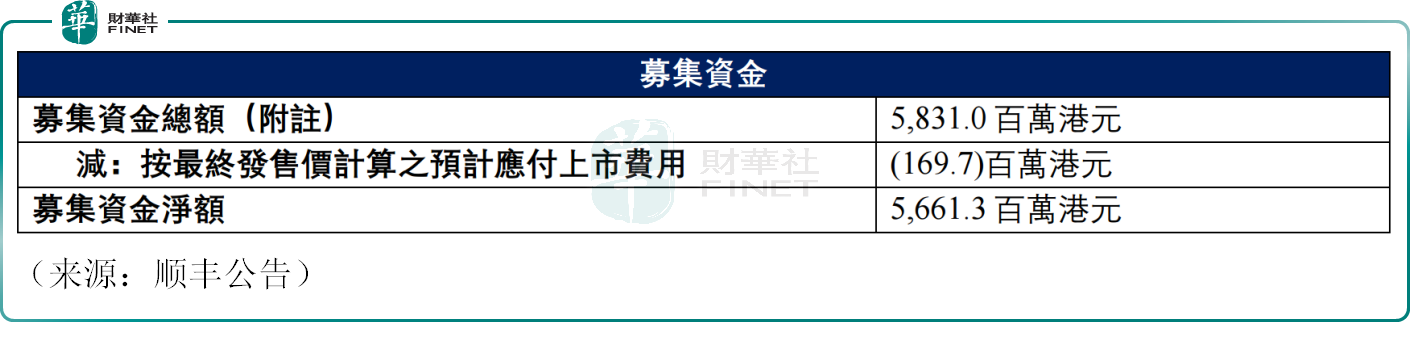

本次IPO,顺丰控股发行1.7亿H股,相当于募资58.31亿港元,募资净额约56.61亿港元,成为年内香港的第二大规模IPO。

值得关注的是,顺丰控股本次港股IPO反响热烈,吸引了美国橡树资本、小米集团旗下Green Better、信和置业旗下惠汉、中国太保、睿郡资产等多家国内外知名投资机构成为基石投资者,阵容可谓豪华。

根据弗若斯特沙利文报告,按2023年收入计,顺丰控股是中国及亚洲最大的综合物流服务提供商,也是全球第四大综合物流服务提供商,仅次于联合包裹服务公司(UPS)、敦豪(DHL)和联邦快递(FedEx)。

对于港股上市的目的,公司此前在公告中称,为进一步推进国际化战略、打造国际化资本运作平台、提升国际品牌形象、提高综合竞争力。

申万宏源证券研报称,公司快递主业持续增长,利润持续改善,国际化战略未来有望带来更多增量。公司积极推进国际业务发展,进展顺利,港股上市有望强化公司国际业务能力,带来更多发展机遇。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号