11月27日,职教龙头中教控股(00839.HK)股价下挫,截至发稿前,跌幅为4.64%,报3.70港元/股。

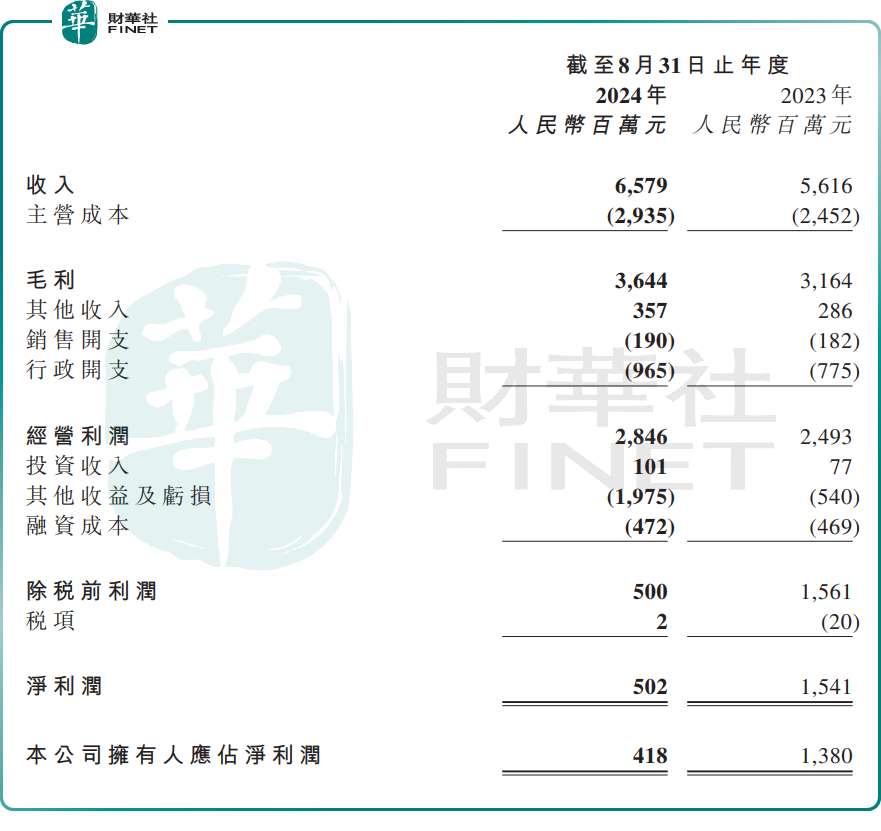

消息面上,11月26日,中教控股发布了截至2024年8月31日止年度的年度业绩,财报显示,2024财年,中教控股收入65.79亿元(单位人民币,下同),同比增长17.1%,延续了近年的增势。

然而,从盈利层面来看,中教控股的利润却遭遇了“腰斩”。报告期内,其归母净利润骤降至4.18亿元,同比大幅减少69.7%;经调整归母净利润为19.71亿元,同比微增3.3%。

近年来,在国家政策的大力支持下,中教控股加快了扩张和并购的步伐,目前已发展成为中国规模最大的上市高等及中等职业教育集团之一。

截至2024年8月,中教控股全日制在校生总数约为27万人,同比增长约9%,其中高等教育在校生22.4万人,同比增长约12.5%。截至2024年10月,该集团2024/25学年全日制在校生同比增长约5.2%,其中高等教育在校生同比增长约9.5%。

随着学生人数的增加,中教控股的收入规模也实现了持续增长。按分部来看,报告期内,国内市场分部贡献了63.35亿元的收入,同比增长17.4%,占营收的比重达到了96.29%,是其主要的收入来源,增长主要由高等职业教育机构的在校学生人数及生均收入的增长所带动。

尽管中教控股的营收规模在扩大,但其归母净利润却出现大幅回落,呈现“增收不增利”的尴尬局面。

对于利润的暴跌,主要原因在于商誉及无形资产的大规模减值损失。财报显示,2024财年中教控股的商誉及无形资产确认减值亏损19.11亿元。其中,减值亏损(扣除递延税项后)金额为17.18亿元。

中教控股曾在业绩预告中指出,净利润下降主要归因于公司在四川省和陕西省这两个省的学校,可能由于当地的市场状况不好,导致这些学校的现金流下降,所以公司需要对学校的商誉及无形资产做计提减值。与此同时,澳大利亚关于国际学生的潜在政策变化也对中教控股在该地区的业务前景构成了威胁,导致相关商誉的减值风险进一步增加。

总结而言,中教控股通过扩张并购实现了收入的稳步增长,但同时并购得来的标的存在各类问题,减值损失也给公司业绩带来不小的挑战。

花旗也曾在研报中表示,四川和陕西资产的减值反映了内地市场状况的恶化,超出了管理层的预期。澳大利亚的减值尤其值得关注,这可能预示着公司国际扩张战略将面临政策逆风,尤其是在澳大利亚对国际学生政策收紧的背景下。

麦格理研报中,下调了中教控股2025及2026财年的经调整净收入预测11.9%及16.9%,以反映较低的收入及净利润预测,又将目标价调降15%,由8.7港元降至7.4港元。

1998-2024深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号