11月25日周一,油价重挫。其中,WTI原油主连(2501)大挫2.95%,而布油主连也大跌2.79%,已经跌破了73美元。

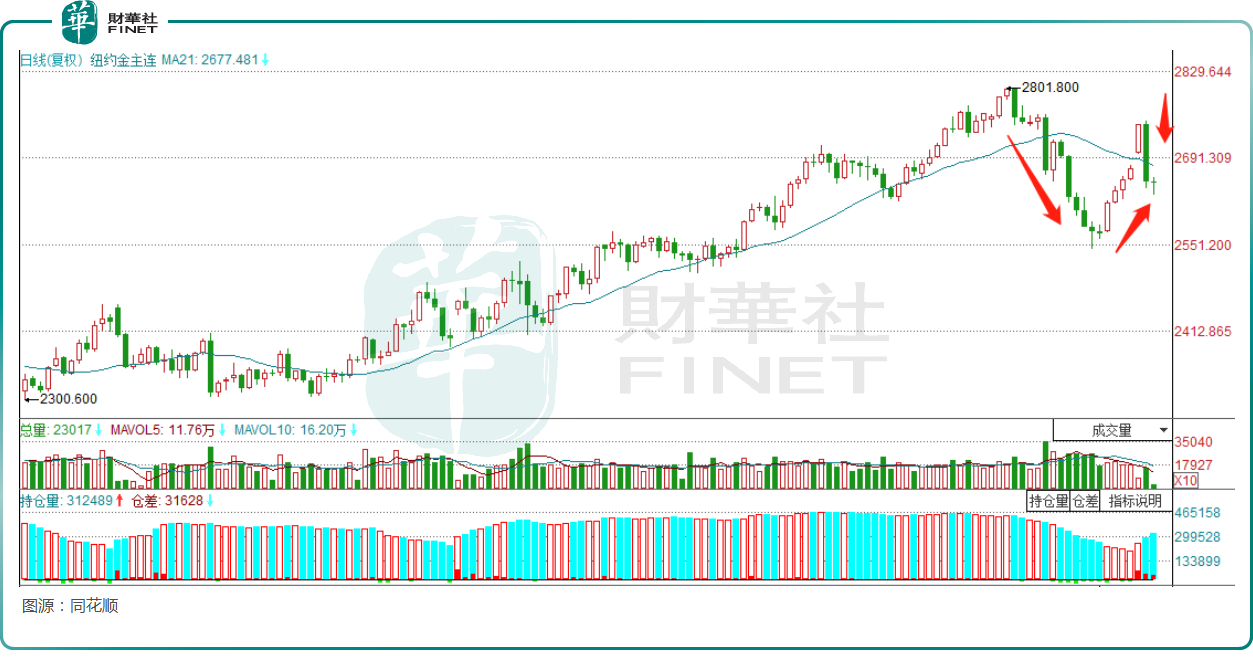

除了油价外,许多投资者高度关注的金价亦在周一大幅走跌。其中,期货方面,纽约金主连大挫3.17%;现货方面,伦敦金也迎来暴跌。

油价大跌受多重因素影响

结合消息来看,油价重挫其实受到了多重因素的影响。

一方面,据悉,伊朗官员称,OPEC+几乎没有恢复先前减产产量的空间。而在此前的月度报告中,OPEC亦表示,2024年全球石油消费量将增加180万桶/日,增幅略低于2%,这一最新预测数字比之前低了10.7万桶/日,今年全球石油的消费量预计为平均1.04亿桶/日。OPEC预计,到2025年,日均石油需求量料将再增加150万桶,这一数字比该组织此前的预测少10.3万桶。

这已经是OPEC连续第四个月下调了今年和明年的石油需求增长预测,主要由于亚洲和非洲的石油消费量低于预期。

另一方面,众所周知,特朗普一直支持传统能源。据了解,特朗普的过渡团队正在制定一项范围广泛的能源计划,将在他上任后几天内推出,该计划将批准新的液化天然气项目的出口许可,并增加在美国土地上的石油钻探。

由此可见,油价不仅仅是需求增长缓慢的问题,还要面对供给增加的压力。

而好消息在于,特朗普将呼吁国会提供新的资金,以便他能够补充国家战略石油储备。不过,补充储备只能短期、小范围提振一下石油需求。

此外,有媒体报道称,以色列内阁将于11月26日对与黎巴嫩真主党的停火协议进行投票。报道援引以色列媒体的消息称,停火协议最终文本已于25日确定。

中东局势降温被视为是油价下跌的关键因素之一。

而关于油价的展望,高盛分析师在最新的报告中指出,中期石油价格可能“倾向于下行,因为闲置产能偏高,而且广泛的关税加征可能会损害需求”。

美国银行策略师弗朗西斯科·布兰奇近日亦表示,特朗普提议的关税政策可能会抑制全球贸易,引发贸易战,从而打击原油需求和价格。

中东降温冲击金价

值得注意是,自11月初特朗普宣布胜选后,因对潜在关税加征导致通胀上行的预期,使得美元指数和美债利率大幅走升,这也给金价带来了不小的压力,一度导致金价下跌。

但在近日,黄金期货价格再度出现上涨,原因是避险需求超过了美元走强带来的压力。

而在11月25日,金价再度大跌,这也被解读为中东局势缓和进一步削弱了黄金的避险需求。

而在黄金价格波动加剧的背景下,近期接连有国内银行调整黄金投资产品风险等级。

近日,建设银行宣布将“易存金”风险等级调整为“中风险”,据悉主要系近期国际形势影响了黄金涨跌幅度,造成金价波动较大。

在建设银行之前,年内,已有平安银行、上海农商行等多家银行上调黄金投资产品风险等级,另有多家银行提升了黄金投资产品的购买“门槛”。

不过,一些投行仍然看好黄金后市。

其中,瑞银在新年展望中提及,黄金走势放缓但依然是赢家。各国央行和零售市场的黄金需求仍然强劲,因其希望实现投资组合多元化。即使黄金走势放缓,它仍将是大宗商品中的赢家,而投资者对铜的热情将受到经济增长疲软的拖累。

WisdomTree的商品与宏观经济研究主管尼特什·沙阿(Nitesh Shah)认为,美国债务规模继续扩大、美联储降息周期以及用黄金取代美元作为外汇储备等因素将利好黄金。

尼特什·沙阿指出,特朗普提出的多项政策,包括延长减税计划,可能会带来通胀压力。与此同时,较低的税率也会进一步推高政府债务。他认为,尽管特朗普的“美国优先”政策可能在年初对美元形成一定支撑,但随着政府赤字不断扩大,这种支撑难以维持。因此,尼特什·沙阿预计2025年美元将走软,这将成为推动金价上涨的重要助力。

不过,TD证券高级商品策略师丹尼尔·加利(Daniel Ghali)持有不同看法。

丹尼尔·加利称,黄金多头的疲态迹象表明,短期内金价可能已达到顶部,而白银则在进一步上涨方面更具优势。

丹尼尔·加利指出,最近黄金价格的下跌,尤其是宏观基金大幅减仓所导致的抛售,与过去十年中宏观基金从极端持仓水平回撤时的历史模式高度吻合,这种回撤的平均幅度在7%至10%之间。

需要指出的是,紫金矿业(02899.HK)、招金矿业(01818.HK)、山东黄金(01787.HK)等在港上市的黄金股近期表现疲软。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号