11月21日(美东时间),拼多多(PDD.US)、百度(BIDU.US)、好未来(TAL.US)、名创优品(MNSO.US)等多只中概股遭遇下跌,其中电商巨头拼多多放量跳空大挫10.64%,引起了投资者广泛关注。

从消息面来看,拼多多的大跌和最新披露的业绩报告有关。

11月21日盘前(美东时间),拼多多发布了2024年第三季度财报。数据显示,第三季度,拼多多实现营收总营收993.54亿元(人民币,下同),同比增长44%,但低于市场预期。

分业务来看,第三季度,来自在线营销服务和其他服务的收入为493.51亿元,同比增长24%;来自交易服务的收入为500.03亿元,同比72%。

相较而言,在线营销服务和其他服务部门的表现一般,交易服务部门的增速更加亮眼。

费用方面,第三季度,拼多多的销售和市场推广费用同比增长40%至304.84亿元,主要系促销和广告活动支出增加;一般及行政费用同比增长138%至18.06亿元,研发费用也同比增加。

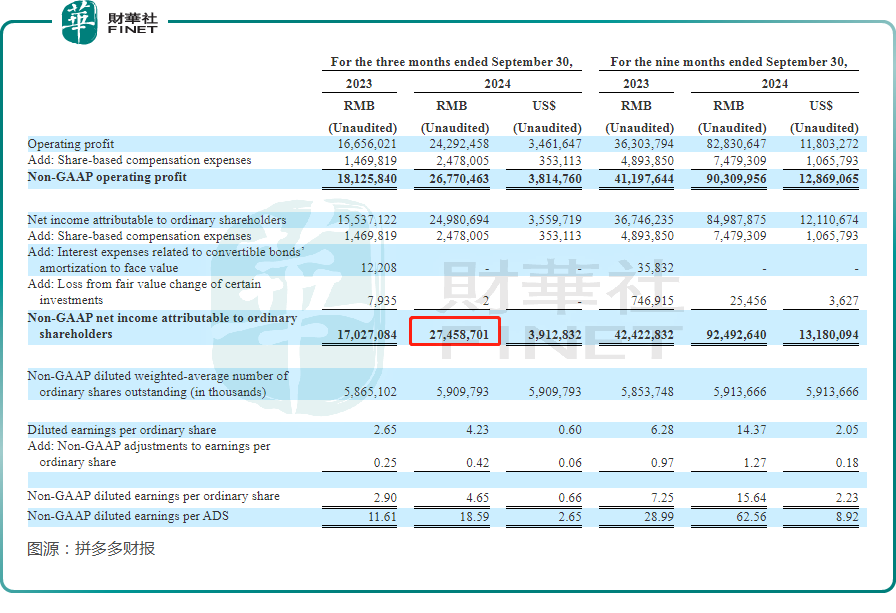

利润端,第三季度,拼多多的营业利润为242.93亿元,同比增长46%;Non-GAAP准则下,营业利润为267.71亿元,同比增长48%。

另外,第三季度,拼多多的归母净利润为249.81亿元,同比增长61%;Non-GAAP准则下,归母净利润为274.59亿元,同比增长61%。

另外,从环比的角度来看,第三季度拼多多的营收增速较上个季度出现放缓,而归母净利润更是环比下降22%。

对于第三季度业绩表现不及预期,有业内人士指出,一方面是因为电商行业竞争依然激烈;另一方面则是因为拼多多平台的“百亿减免”、“电商西进”等措施影响了短期的财报表现。

瑞银发表报告指,拼多多季度业绩逊预期。第三季度营收为990亿元人民币,按年增长44%,但逊预期3%。经调整纯利275亿元人民币,逊预期7%,主要是受到毛利率拖累,源于旗下国际平台Temu暂时性不利组合变动以及对商家补贴。

瑞银指,虽然拼多多业绩未如理想,但对核心市场利润率的影响在现阶段似乎是可控或者可解释,核心电商业务仍然健康。

在财报后的电话会议上,拼多多联席CEO赵佳臻称:“当前电商的整体竞争环境依然非常的激烈,受业务发展的自然路径的约束,业务的增速长期来看不会是线性外推的,在这种情况下,收入增长放缓是必然的。”

赵佳臻还表示:“今年下半年,受限于第三方运营平台的能力局限,团队没有充分把握好宏观政策红利,导致我们为了维持同样商品的竞争力,给出了远比其他同行高得多的成本,这必然会影响我们当下和未来一段时间的盈利水平。”

赵佳臻预计,相较于同行,拼多多的劣势将在一段时间内显著存在,带来的财务影响可能会进一步扩大。

而这一点或许也引起了投资者的担忧。

不过,赵佳臻在电话会议上直言:“我们坚信生态和供给侧的高质量发展,是平台长远发展,为消费者创造长期价值的重要基础,这是一个漫长且需要耐心的过程。我们已经做好了打持久战的准备,外界的竞争环境的变化不会影响到我们的步伐。”

拼多多集团董事长、联席CEO陈磊则表示:“在财务数据之外,我们更加看重生态投资带来的长期价值,未来几个季度,拼多多将继续投入‘新质供给’‘电商西进’等战略,给用户、商家及产业带来更长远的回报。”

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号