债券基金,基金业绩

近期,债券基金发布了2024年第三季度报告。

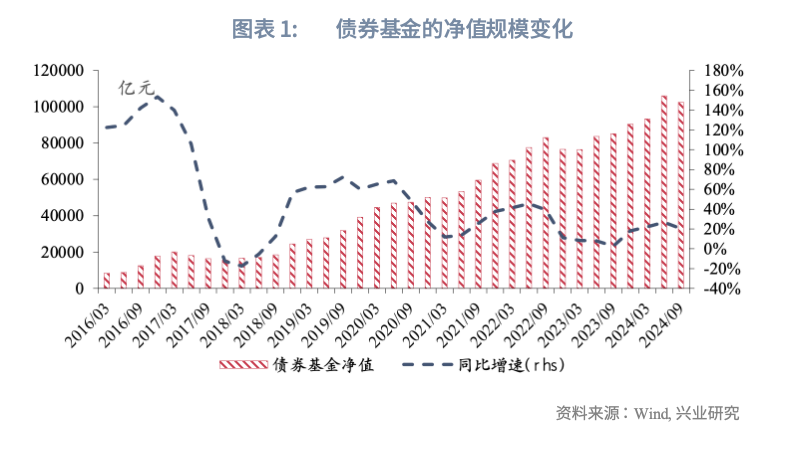

2024年第三季度债基规模较上季度末下降,短债基金规模收缩较多。2024年第三季度末,债券基金净值合计10.25万亿元,较上季末减少0.32万亿元,环比下降3%,同比上升21%。

从大类资产配置来看,受到债基赎回影响,债券基金降低债券配置比例,提高银行存款等高流动性资产比例。从债券资产配置来看,利率债占比上升,信用债和NCD占比下降。

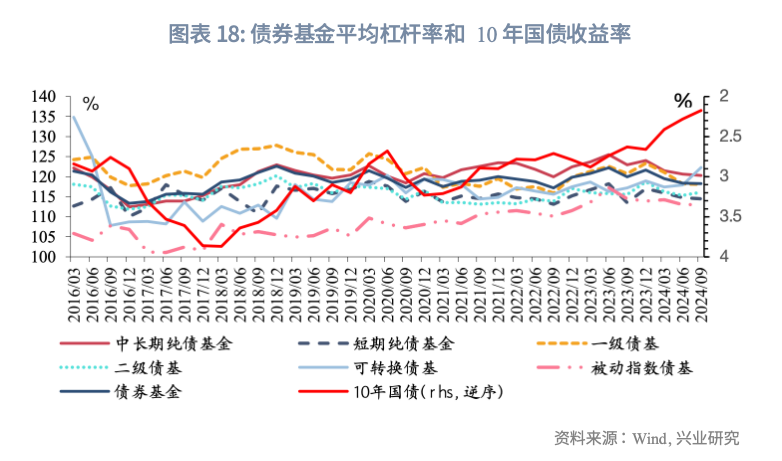

从久期和杠杆策略来看,2024年第三季度,债券收益率中枢继续下行,但债券利率波动加剧,股市情绪回暖,资金从固收类产品流入权益市场。从久期和杠杆策略来看,纯债基金整体缩久期、降杠杆,配股债基加杠杆。

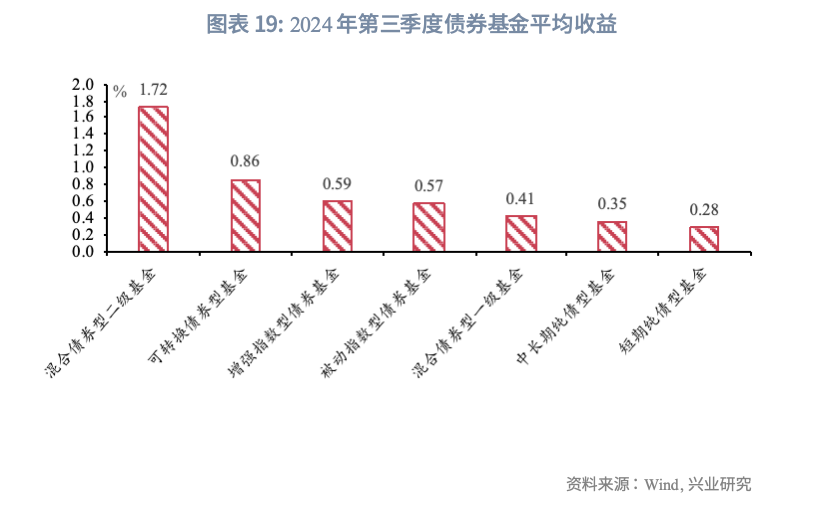

从基金业绩来看,2024年第三季度,受权益市场反弹影响,二级债基平均收益最高,涨幅为1.72%;可转债基金涨幅为0.86%,紧随其后;增强指数型债基、被动指数型债基和一级债基涨幅相近,分别为0.59%、0.57%和0.41%;中长期纯债和短期纯债型基金表现相对靠后,分别上涨0.35%和0.28%。

近期,债券基金发布了2024年第三季度报告。本文将对2024年第三季度债券基金的资产配置、交易策略和本季度的业绩表现进行点评。

一、市场走势回顾和展望

1.1 2024年第三季度市场回顾

第三季度,货币政策上,央行宣布降准降息,同时下调存量房贷利率和二套房首付比例;资金面上,同业存单到期和政府债净融资压力较大,资金面偏紧;跨市场上,金融支持经济高质量发展有关情况的新闻发布会、中央政治局会议召开后,市场风险偏好回升,触发债市赎回。第三季度末30年国债收益率收于2.36%附近,10年国债收益率收于2.15%附近。

具体来看,基本面方面,第三季度GDP同比增长4.6%,前三季度GDP同比增长4.8%。政策面来看,9月下旬,7天逆回购利率下调20bp至1.5%,1年期MLF下调30bp至2.0%;10月以来,存款利率和LPR下调落地,各期限定期存款利率下调25bp,1年LPR和5年LPR均下调25bp;9月末降准50bp,且第四季度可能进一步降准25bp-50bp;下调存量房贷利率和二套房首付比例;推出证券、基金、保险公司互换便利和股票回购、增持再贷款。资金方面,银行负债压力较大,同业存单利率下行遇阻,大行、股份行日均资金净融出规模处于2021年以来偏低分位数水平,R007季度均值1.9%,较第二季度仅下行4bp,高于政策利率40bp。

1.2 2024年第四季度市场展望

年内来看,当前债市回调为预期推动,回调级别预计为中级别,暂未看到较大负反馈冲击,10年期国债短期阻力位2.2%-2.25%,债市回调若要升级为大级别(静态10年国债收益率上行至2.35%以上),通常需要伴随经济基本面反弹以及资金面收紧。中期来看,银行和保险的负债端持续降成本,债市仍处震荡下行的大通道中,10年国债利率底部大致与银行负债成本持平,静态测算银行当前负债成本为1.9%左右;债市属于“强现实”品种,预期主导的行情仅会产生脉冲式影响,触发资管踩踏是机会,可加大介入力度。

债券大类中,考虑到年底赎回压力,利率债稳定性好于信用债,3年及以内的地方债、3年国开债具备相对价值。期限策略方面,债市短端当前相对资金利率中性偏“贵”,下一轮行情需等待资金成本进一步降低。信用策略方面,流动性水平未系统性收紧+债市赎回压力造成信用利差反弹,介入时点取决于赎回压力的减轻。

基金产品方面,年内债市受到股债“跷跷板”效应的影响,预计第四季度纯债基金表现偏弱,建议继续关注配股基金的表现。

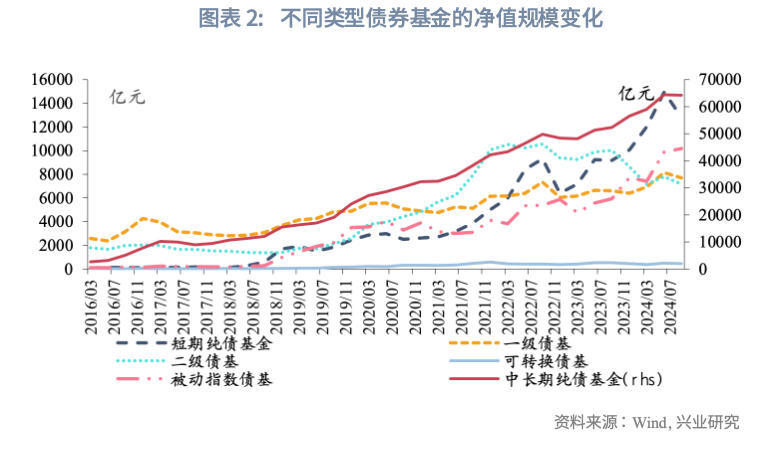

二、债券基金的整体规模变化

2024年第三季度债基规模较上季度末下降,短债基金规模收缩较多。2024年第三季度末,债券基金净值合计10.25万亿元,较上季末减少0.32万亿元,环比下降3%,同比上升21%。2024年第三季度末,债券基金的规模由大到小依次为中长期纯债基金、短期纯债基金、被动指数债基、一级债基、二级债基、可转换债基,规模分别为64191亿元、12821亿元、10181亿元、7696亿元、7168亿元、450亿元,较上季末分别变动-228亿元、-2120亿元、296亿元、-438亿元、-635亿元、-39亿元。

三、债券基金的资产配置情况

3.1 大类资产配置

债券基金降低债券配置比例,提高银行存款等高流动性资产比例。从债券基金整体的大类资产配置来看,2024年9月末,债券基金持有的债券、股票、买入返售金融资产和银行存款的占比分别为95.97%、0.90%、1.37%和1.24%。和2024年6月末相比,债券占比下降0.73个百分点,股票占比降低0.06个百分点,买入返售金融资产和银行存款分别提升0.45个百分点和0.36个百分点;债券基金配置的债券资产减少2190亿元。

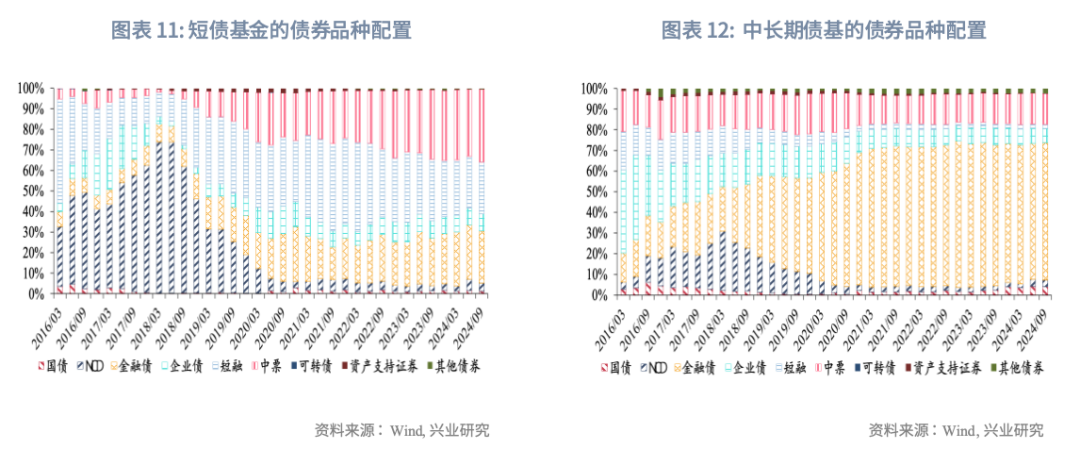

3.2 债券品种配置

债券基金的债券配置中,利率债占比上升,信用债和NCD占比下降。从债券基金的券种配置种来看,2024年9月末,债券基金的债券持仓中,利率债(包括国债和金融债,下同)、信用债(包括企业债、短融和中票,下同)、NCD、可转债和ABS的规模分别为73010亿元、36153亿元、4270亿元、2322亿元和333亿元,占比分别为61.83%、30.61%、3.62%、1.97%和0.28%。相较于2024年6月末,利率债的占比上升1.11个百分点,信用债的占比下降0.95个百分点,NCD的占比下降0.38 个百分点。

中长期债基持仓中利率债占比上升,短债基金持仓中信用债占比上升。从各类债基的券种配置来看,中长期债基、短债基金的利率债调整策略不同,中长期债基小幅增持利率债、减持信用债;短债基金同时减持利率债和信用债,调整后利率债占比相对下降、信用债占比相对提升,这可能是因为短债基金赎回规模较大,被动卖出利率债的相对比例更大。

四、债券基金的久期和杠杆

1.1 2024年第三季度市场回顾

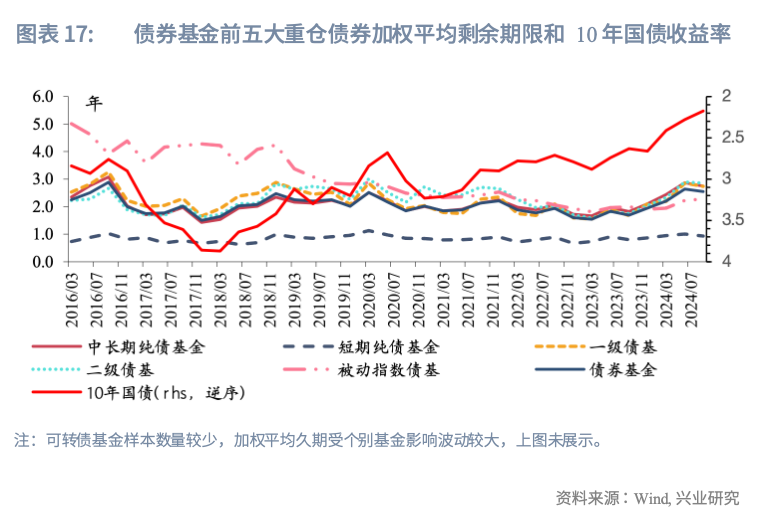

2024年第三季度,纯债基金缩久期、降杠杆,配股债基加杠杆。2024年第三季度,央行在7月和9月两次降息,10年期国债收益率中枢下行10bp左右。不过,由于债券利率波动加剧,部分债券基金遭遇大额赎回;9月下旬,随着股市情绪的回暖,资金从固收类产品流入权益市场,债基规模收缩。从久期和杠杆策略来看,纯债基金整体缩久期、降杠杆,配股债基加杠杆。

多数债券基金缩短久期。从各类债券基金的前五大重仓债券加权平均剩余期限来看,2024年9月末,债基久期由高到低依次为二级债基、中长期债基、一级债基、被动指数债基和短债基金,分别为2.86年、2.74年、2.74年、2.28年和0.93年;与2024年6月末相比,二级债基、中长期债基、一级债基和短债基金的久期分别缩短0.04年、0.13年、0.12年和0.07年,被动指数债基的久期增加0.05年。

债券基金整体降杠杆,可转债基金、二级债基和被动指数基金加杠杆。根据资管新规,开放式公募产品的杠杆率(总资产/净资产)不得超过140%。2024年9月末,债基杠杆率由高到低依次为可转换债基、中长期纯债基金、一级债基、二级债基、短期纯债基金和被动指数债基,杠杆率分别为122%、120%、118%、116%、115%和113%;与2024年6月末相比,中长期纯债基金、一级债基和短期纯债基金的杠杆率分别下降0.38个百分点、0.10个百分点和0.25个百分点,可转换债基、二级债基和被动指数基金的杠杆率上升4.35个百分点、0.76个百分点和0.09个百分点。

五、各类债券基金业绩情况

债券基金第三季度收益表现较好,二级债基收益领先其他债基。2024年第三季度,受权益市场反弹影响,平均收益最高的是二级债基,涨幅为1.72%;可转债基金涨幅为0.86%,紧随其后;增强指数型债基、被动指数型债基和一级债基涨幅相近,分别为0.59%、0.57%和0.41%;中长期纯债和短期纯债型基金表现相对靠后,分别上涨0.35%和0.28%。

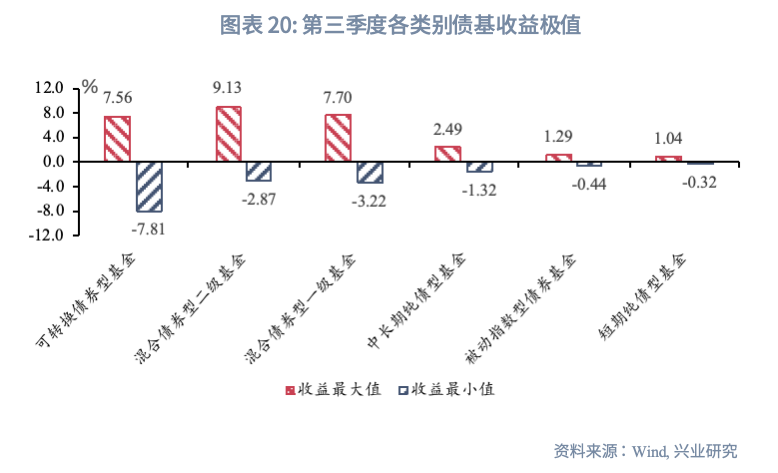

收益极值方面,第三季度可转换债券型基金的收益极值差最大,最大收益与最小收益分别为5.56%和-7.80%,最大差值达到15.37;二级债基最高收益领先,达到9.13%;被动指数型债券基金和短债基金收益波动较小,最大收益与最小收益之差分别为1.73%和1.36%。其余各类基金收益极值情况如下所示:

风险方面,短期纯债型基金的平均回撤最小,可转债基金的平均回撤最大。我们统计了各类基金过去一年的最大回撤值,平均回撤最小的短期纯债型基金,为0.25%;被动指数型债基、中长期纯债型基金、增强指数型债基和一级债基平均回撤相近,分别为0.52%、0.54%、1.3%和1.54%。随着权益市场反弹,二级债基平均最大回撤有所收窄,录得4.42%;可转债基金过去一年平均回撤为16.09%,远超其他类型债基。

文章来源:兴业研究宏观公众号

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号