安永近日发布的《安永2024年第三季度全球IPO趋势》报告称,市场状况的改善和私募股权出售的积压正在为股权资本市场繁忙的2025年奠定基础,各地区的首次公开募股可能会有所增加。

安永全球IPO负责人George Chan在接受采访时表示:“我的预期是,明年全球IPO市场将会好得多,尽管各公司的表现会有所不同。”

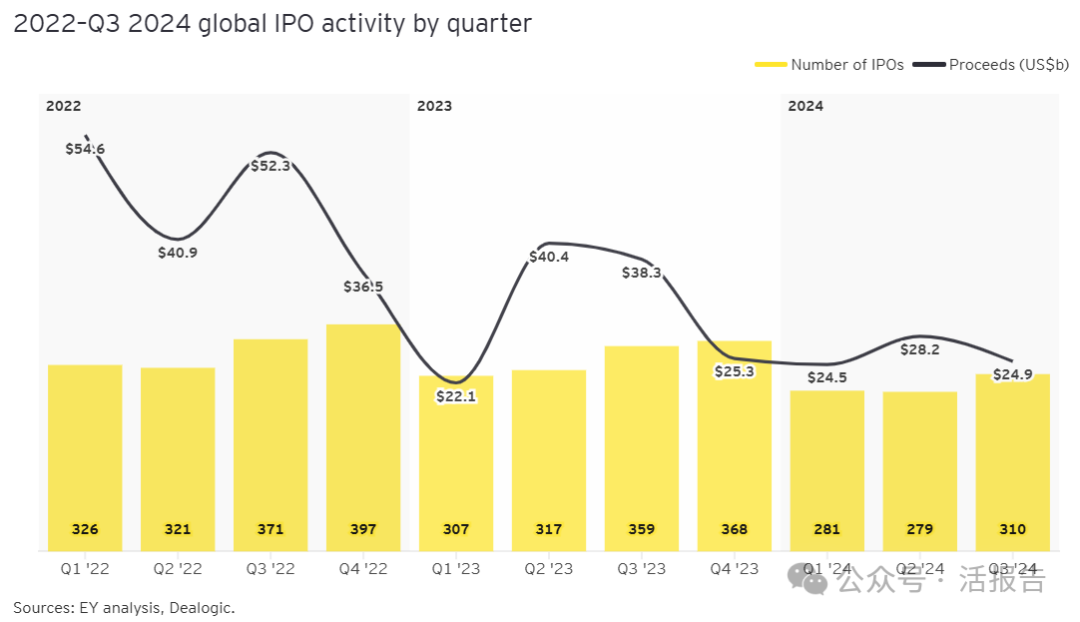

2024年第三季度310起全球IPO,数量较前两季回升

安永报告显示,在全球经济放缓、市场波动、地缘政治变化和货币宽松的背景下,2024年Q3全球IPO市场呈现出谨慎乐观的迹象。尽管IPO数量同比下降14%至310起,募资额下降35%至249亿美元,但第三季度IPO数量略高于前两季。

与去年相比,今年以来的大型IPO呈现出明显的复苏趋势,同时,通过IPO进行私募股权支持的退出也持续复苏。

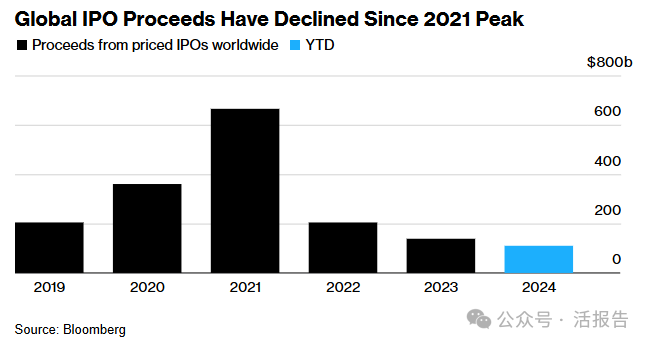

而彭博社汇编的数据显示,2024年以来,全球企业已通过首次股票发行筹集了总计1100亿美元的资金,同比减少约8%。尽管其中一些规模最大的IPO来自收购公司,但私募股权退出的总体步伐一直缓慢,这意味着即将有更多的供应出现。

George Chan 称,“私募股权投资者持有某些公司的时间比他们预期的要长得多,因此只要看到机会,他们就会将这些公司上市,”然而,IPO是否成功“将取决于个别公司的盈利能力,因为投资者希望看到良好的业绩记录。”

独角兽IPO数量从2023年前三季度的13家减少到2024年同期的8家,流动性趋紧和资本成本上升是导致下降的关键因素。2023年几家备受瞩目的独角兽公司IPO后回报平淡,因而投资者在美联储9月下旬降息前保持谨慎态度。

但风险投资(VC)支持的独角兽通过IPO退出是一个加速发展的领域,五家独角兽公司总共筹集了3.7亿美元,而去年同期只有两家独角兽公司募资1.3亿美元。

跨境上市势头增强,高市盈率地区成为IPO热门地

今年前三季度,有77家公司选择在海外上市,其中包括美洲、亚太地区和EMEIA(欧洲、中东、印度及非洲)地区的跨境交易,比去年同期的64家增长了20%,占今年全球IPO的9%。

自2023年以来,美国交易所约52%的IPO来自外国注册发行人,创下20年新高。

虽然这一比例部分是因过去两年IPO数量普遍较低造成的,但这仍凸显了国际公司选择美国市场上市的增长趋势。2024年,强劲的美国市场吸引了更多来自中国大陆、香港、新加坡和澳大利亚的上市公司,但交易规模普遍较小。

随着中美审计协议缓解了退市担忧,中国企业已不再寻求在瑞士上市,而更青睐美国的流动性和更有利的估值。据LiveReport大数据统计,今年以来已有44只中概股成功在美国IPO,合计募资近25亿美元,平均每家募约5600万美元。

安永报告还提到,当公司选择上市目的地时,市盈率(P/E)等估值指标起着至关重要的作用。较高的市盈率表明投资者兴趣更强,并可以表明市场对未来增长的乐观态度。根据行业和当前市场条件,这可以使某些交易所更具吸引力。

美国、印度和中东的市盈率相对较高,成为了IPO候选人和投资者青睐的目的地。据彭博社报道,云计算公司CoreWeave、金融科技集团Chime Financial和先买后付巨头Klarna Bank AB都计划明年在纽约上市。

另一方面,虽然跨境上市继续保持势头,但证券交易所正在对上市制度进行不同程度的调整,以适应不断变化的商业环境(传统的财务指标可能无法完全体现公司的价值或潜力)。

例如,英国在2024年推出了数十年来最重大的上市改革,旨在使伦敦相对于纽约等市场更具竞争力。自2024年9月起,港交所也放宽了上市要求,以鼓励特专科技公司IPO和SPAC交易。

George Chan表示,香港和英国等市场在过去几年中的IPO活动变化无常,预计在未来几个月将变得更加突出。“虽然美国大选可能会影响IPO的时机,但预计不会对大多数公司的整体上市意愿产生重大影响。”

利率下行和中国刺激措施被视为顺风,香港大型IPO纷至沓来

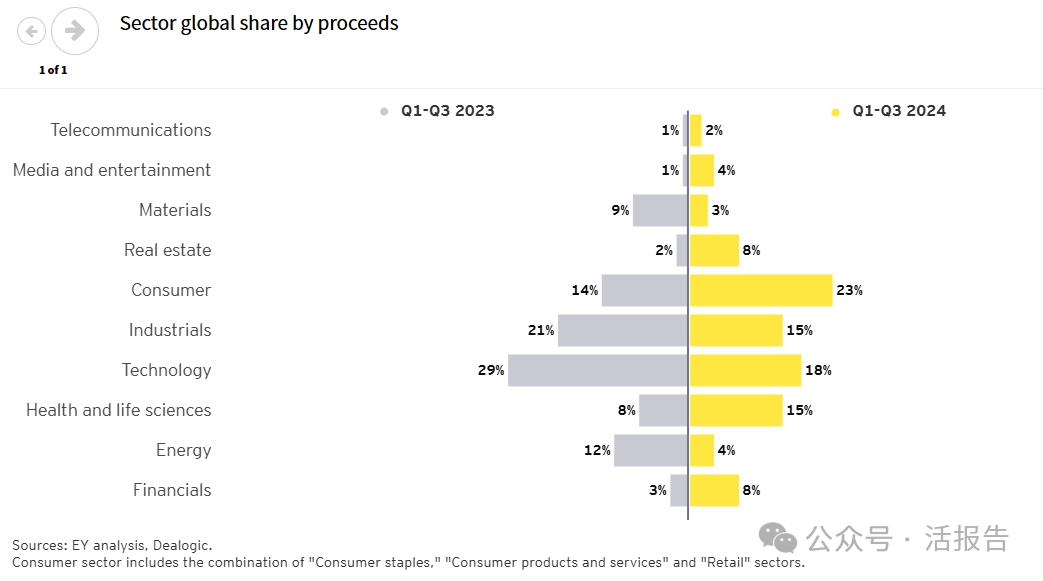

在2022年初至今年上半年的货币紧缩期间,以利率上升为标志,受借贷成本影响较大的资本密集型行业,如健康和生命科学、技术、房地产和金融服务等的IPO全球份额显著下降。

随着利率下行降低了资本成本,今年前三季度这些行业的IPO活动有所回升。随着宽松周期的开始和其他因素的优先考虑,各个行业的IPO活动逐步扩大,为买家提供了更多元化的投资机会。

中国刺激经济和恢复股票交易的努力也是一个积极的信号。港股IPO正随着市场改善而迈入复兴行列,亚太地区的交易撮合者正在忙于众多明星项目。

9月份,中国家电巨头美的集团在香港IPO募资总额达357亿港元,这是今年全球第二大IPO,也是自2022年以来港股首个募资超10亿美元的大型IPO。

更多交易正在进行中,华润饮料、地平线机器人等也陆续在香港开始交易。10月23日华润饮料登陆港股市场,募资超过50亿港元;地平线机器人则将在10月24日在港上市,拟以最高发行价募资54亿港元。

此外,安永报告还指出,过去两年全球每年有超过60家人工智能(AI)公司上市,其中约一半实现盈利。尽管收入规模相似,但过去12个月上市公司的市值几乎是去年上市公司的两倍。

目前约有50家人工智能公司正在进行IPO注册,大约三分之一是盈利的。尽管盈利能力面临挑战,但这一趋势反映了投资者对人工智能驱动的创新的持续兴趣。

文章来源:活报告公众号

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号