英国国债

英国国债包括国库券、传统金边债券以及指数挂钩金边债券三大类。期限种类众多,发行机制灵活,有助于分散融资风险、吸引不同类型投资者、根据市场变化把握低成本融资机遇。

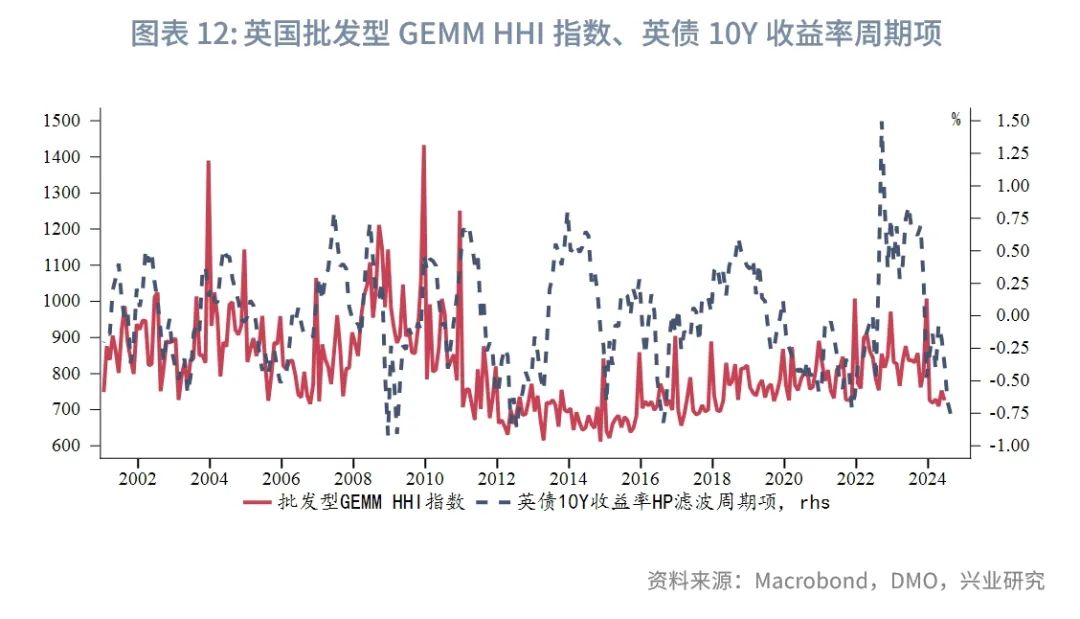

金边债券发行的透明性不如德国国债,发行规模需至拍卖前一周公布。2024-2025财年的融资重点为短期和中期债券,国库券不净增发。DMO提供GEMM视角的基于所有金边债券成交量数据的HHI指数,用于反映市场流动性和交易活跃度。当前批发型GEMM的HHI指数保持在历史低位附近,流动性无虞。

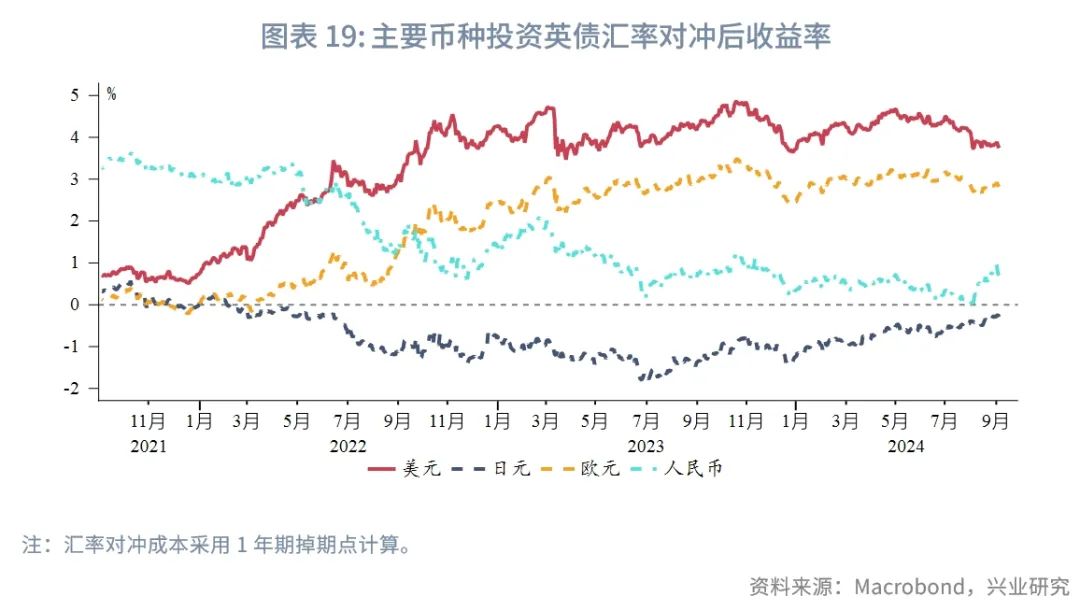

英国国债的主要持有方包括英国央行、英国各类金融机构以及海外投资者,目前海外投资者是最大买家。脱欧后不同于资金流出英国股票市场,近年来短、中、长期限金边债券总体呈现资金净流入态势,由机构投资者行为主导。当前以美元、欧元投资10年期英国国债经汇率对冲后取得的收益率相对较高,以人民币和日元投资缺乏优势。

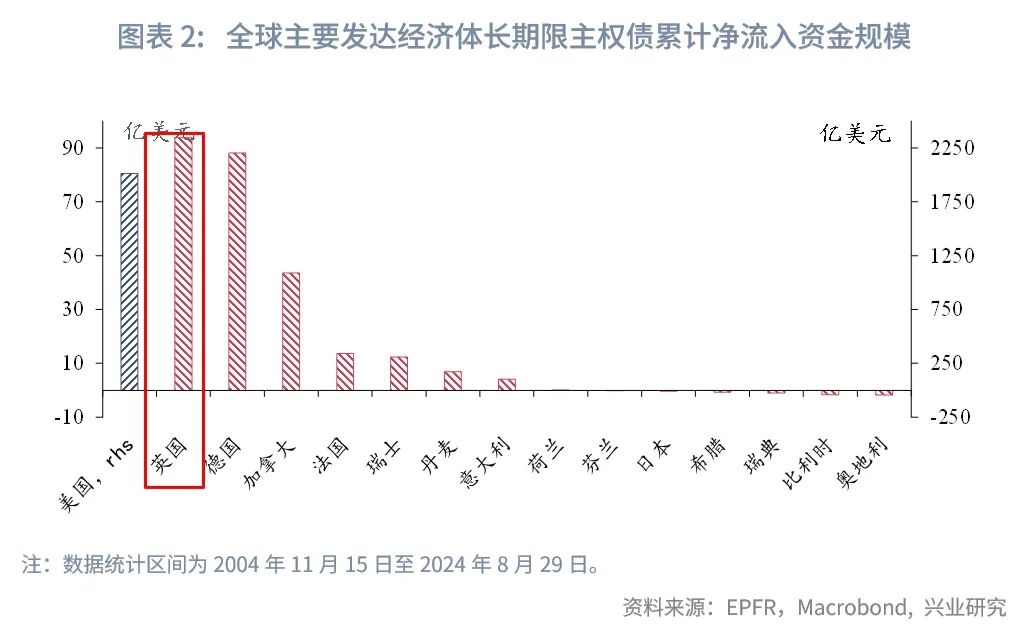

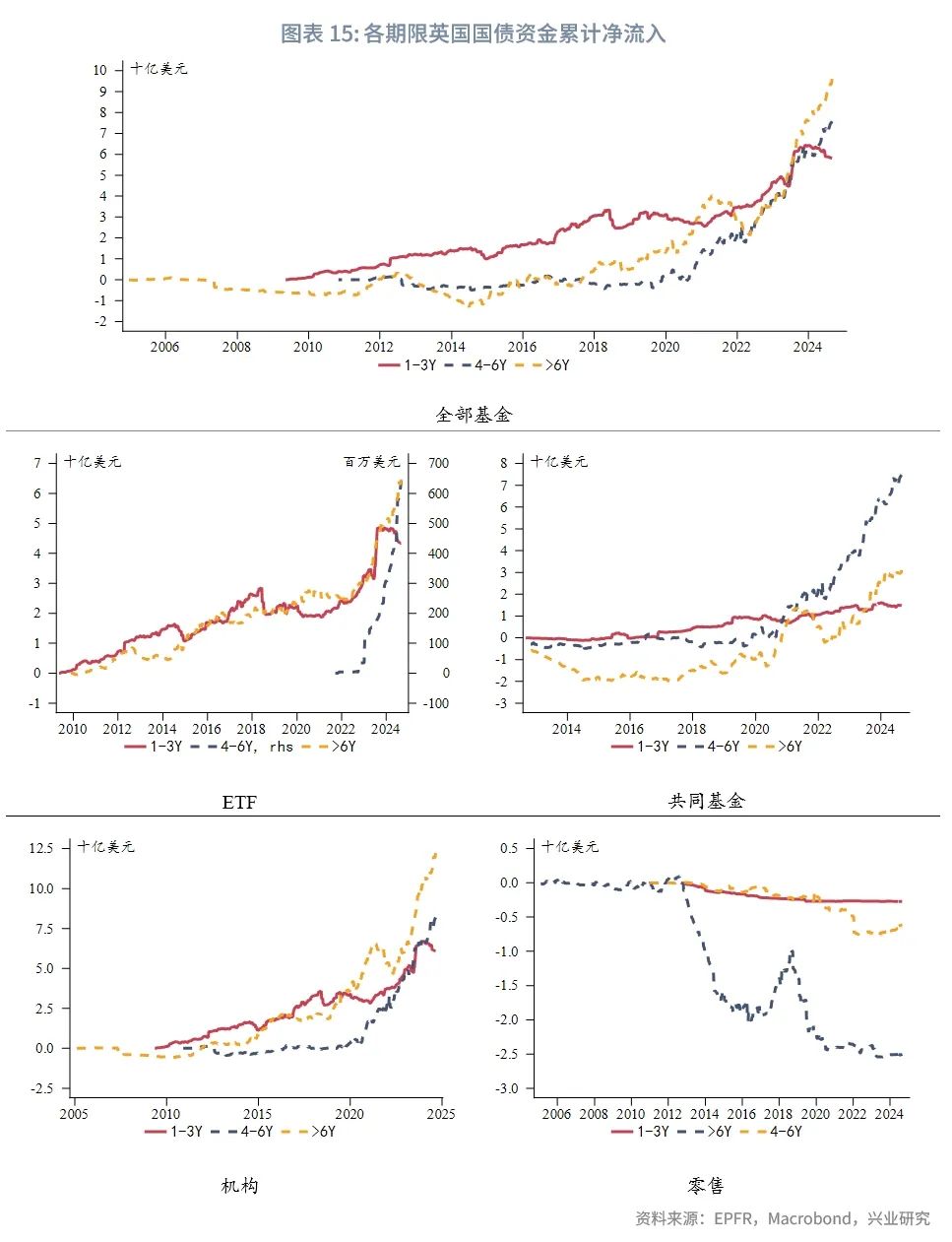

附息英国国债又被称为金边债券(Gilt),因早期发行的实体债券镶有一条金色的装饰边缘,以此象征其高质量和低风险。在高利率、低增长的环境下,近年来英国政府相对庞大的债务规模引发市场对其违约的潜在担忧,包括2022年9月养老金暴雷事件、2024年7月“破产”声明等。维系国债的“金边”属性是新任首相斯塔默面临的一大挑战。历史上还未出现过英国政府债务违约的情形,当前各大国际评级机构对英国主权债务的评级都在AA-及以上。依照我国《商业银行资本管理办法》,其风险权重和资本占用成本均为0。不可否认的是,英国国债仍然是全球国债市场中最受欢迎的品种之一。从EPFR的Fund Flow数据来看,2004年以来英国长期限(6年以上)国债的累计净流入资金规模在主要发达经济体中仅次于美国、高于德国,虽然和美国相比仍存在数量级上的差异。本文将从存量情况、机构行为等角度对英国国债市场进行梳理。

一、存量情况

英国国债的发行主体为英国财政部,1998年4月以来由英国债务管理办公室(DMO)代为执行。英国国债共包含三大类,分别是国库券(Treasury Bill)、传统金边债券(Conventional Gilt)以及指数挂钩金边债券(Index-Linked Gilt)。其中:

国库券为期限在1年以内的零息债券,是英国政府的无条件债务[1],用于政府短期现金管理。DMO通常以每周或临时公开招标的方式发行国库券,有时也以非公开的形式定向发行。按周发行的国库券期限固定,包括1个月、3个月、6个月或12个月(最多364天)。迄今为止,DMO还未发行过12个月期限的国库券。临时发行的国库券期限不固定,可以在上述“标准期限”之外。

传统金边债券的期限在1年及以上,部分甚至超过50年。短、中、长期限分别被定义为[1Y, 7Y]、(7Y, 15Y]、(15Y, ∞)。发行方式通常为定期拍卖和银团承销。每六个月向持有者支付息票。绿色金边债券(Green Gilt)被归为传统金边债券的一种,首次发行于2021年9月,主要期限为10年、30年。

指数挂钩金边债券与传统金边债券的不同之处在于,息票和本金根据英国零售价格指数(RPI)进行调整。其他基本要素与传统金边债券相同。

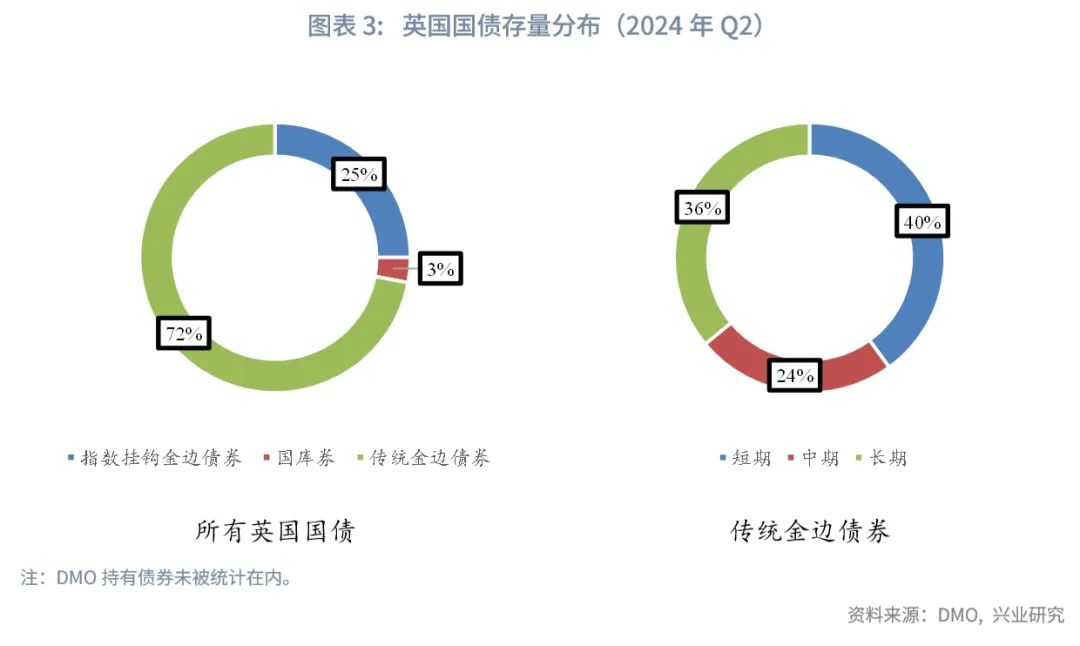

截至2024年第二季度,传统金边债券在英国国债存量中的占比最高,为72%,达到1.5万亿英镑;指数挂钩金边债券、国库券占比分别为25%和3%,金额为5532.1亿英镑、667.6亿英镑。传统债券中,短期(40%)和长期债券(36%)占比相当,中期债券(24%)份额相对较小;绿色债券约占2%。

与德国国债市场对比来看,英国国债存量规模更庞大,且种类、期限分布相对均匀,并未集中于传统长期限国债。这反映了英国政府在融资结构上的多元化策略,有助于分散融资风险、吸引不同类型投资者。

二、一级市场

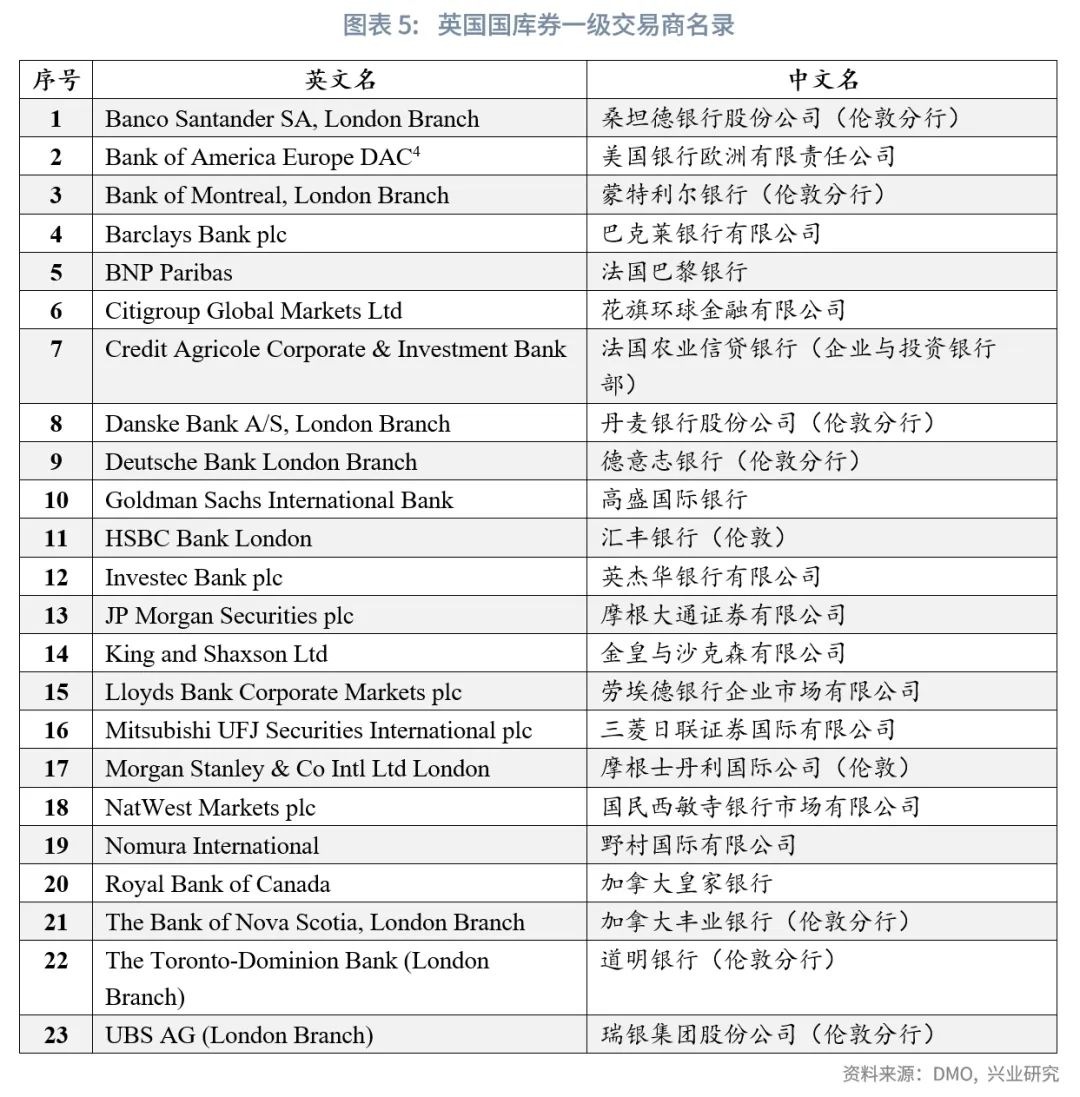

英国政府发行债券的主要方式为拍卖。在英国,金边债券的一级交易商被称为金边债券做市商(Gilt-edged Market Maker,GEMM)。某金融机构欲成为GEMM,必须获得金融市场行为监管局(FCA)、审慎监管局(PRA)或当地相关政府机构的书面批准或不反对确认,且在伦敦证券交易所注册为做市商。GEMM对两种金边债券的购买量不得低于各自发行量的2%(按六个月滚动平均计算)。其中,批发型做市商(Wholesale GEMM)[2]的出价量应至少占到总发行量的5.0%(按六个月滚动平均计算)。此外,GEMM在拍卖中有权获得一部分非竞争性配额(Non-Competitive Allowance)。所有GEMM共计可获得占总发行量15%的非竞争性配额。对于传统金边债券拍卖,非竞争性配额在GEMM中按已接收出价的比例分配,基于拍卖的平均接受价格;对于指数挂钩金边债券拍卖,非竞争性配额根据GEMM表现分配,并按照拍卖的最终价格(最高价格、最低收益率)分配。值得注意的是,国库券一级交易商与金边债券做市商存在区别,成员数量略多于后者,他们也受到FCA、PRA的监管和指导。

为确保GEMM能够在市场压力下继续履行做市商职责,DMO为其设立常备回购工具(Standing Repo Facility)。该设施允许已签署相关协议的GEMM通过回购机制(站在DMO角度而言)向DMO借入国债,但需支付一定成本。借入的国债可以是任意的,该债券甚至可以由DMO临时“创造”,所涉及回购交易的利率即常备回购工具利率。但与此同时DMO通常会与该机构再进行一笔逆回购交易以保持“市场中性”[3],GEMM需提供另一国债抵押,利率为英国央行政策利率。两回购交易期限相同,通常为隔夜。常备回购工具利率与英国央行政策利率之间的息差即GEMM借券需付出的成本。2022年6月16日起,DMO将该息差维持在75bp,同时保留根据现行利率、市场状况等信息随时修改该息差的权力。被“创造”国债在归还时便被取消,这类债券不会被视为存量。

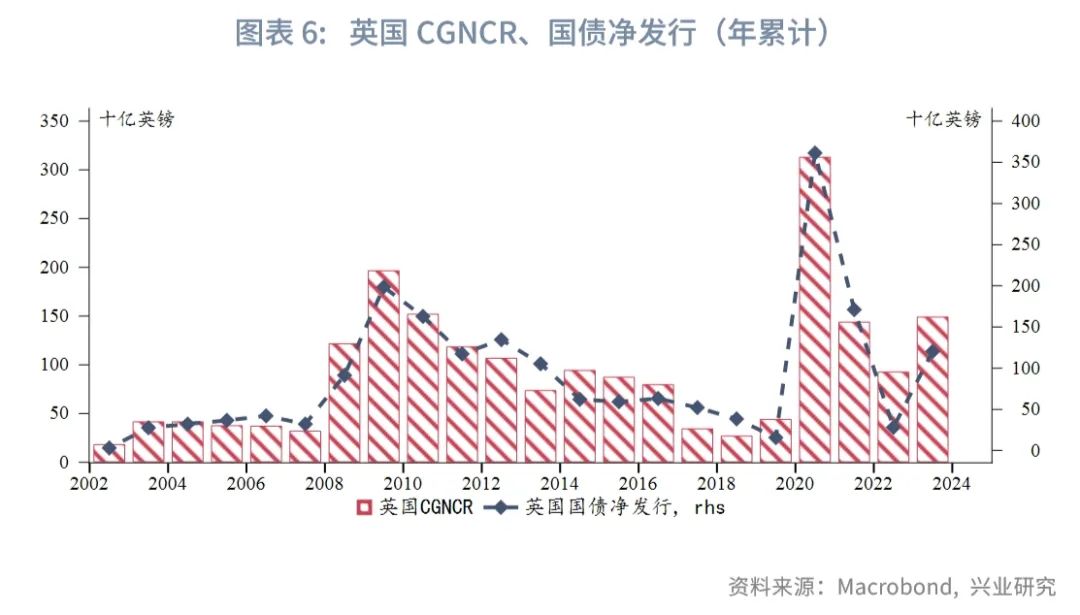

在每个财年(前年4月至后年3月)结束前,英国财政部会为下一个财年设定年度融资计划,详细说明次年英国国债发行总额、各类别债券发行规模,以及短、中、长期限传统金边债券发行规模等。在4月英国中央政府净现金需求(Central Government Net Cash Requirement,CGNCR)[5]、秋季预算公布后,发行计划可能会被调整。

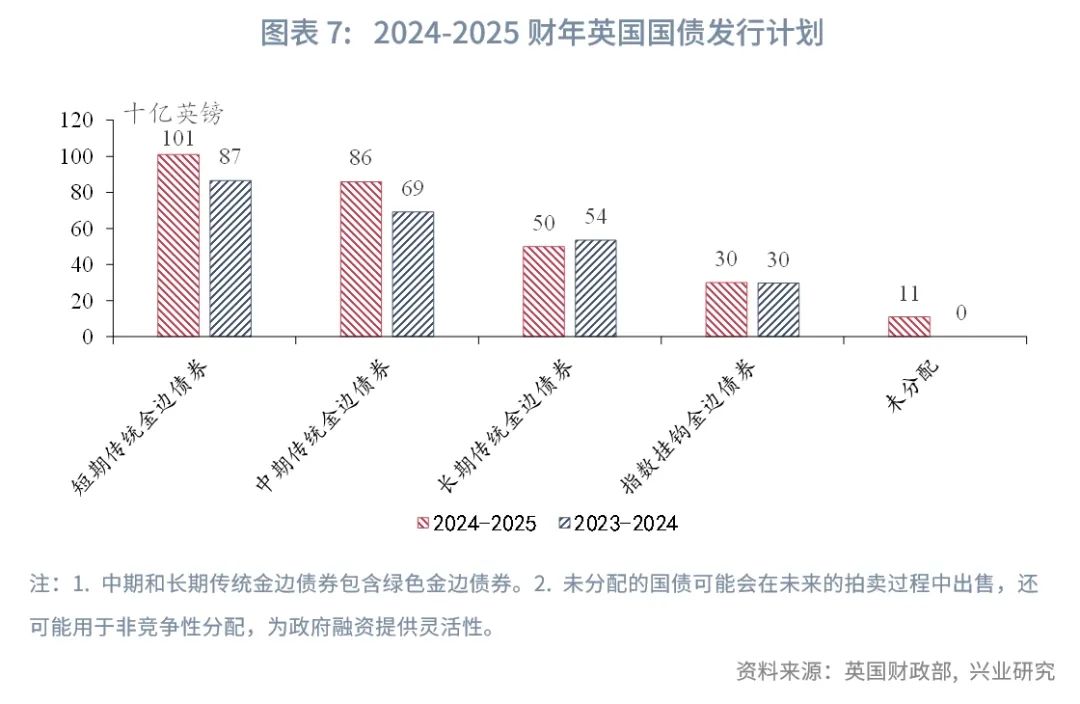

2023-2024财年英国CGNCR录得1588亿英镑,处于历史高位。2024年4月23日,英国财政部发布2024-2025财年融资计划调整,增发各期限传统金边债券和指数挂钩金边债券,其中短期传统金边债券增幅最大。根据最新计划,本财年预计发行短、中、长期限传统金边债券1007亿英镑、860亿英镑、500亿英镑,指数挂钩金边债券300亿英镑;国库券不净增发。短期和中期传统金边债券计划发行量明显高于上一财年。

金边债券发行的透明性不如德国国债。包含发行时间和债券大类的日历会在相关财年开始前公布。金边债券的期限、票面利率会在每个季度开始时进一步更新,但发行规模需至拍卖前一周公布。对于新发债券(非重开债券),票面利率与发行规模同时公布。这体现出英国政府发债的灵活性,有助于最大限度根据市场变化把握低成本发行机遇。

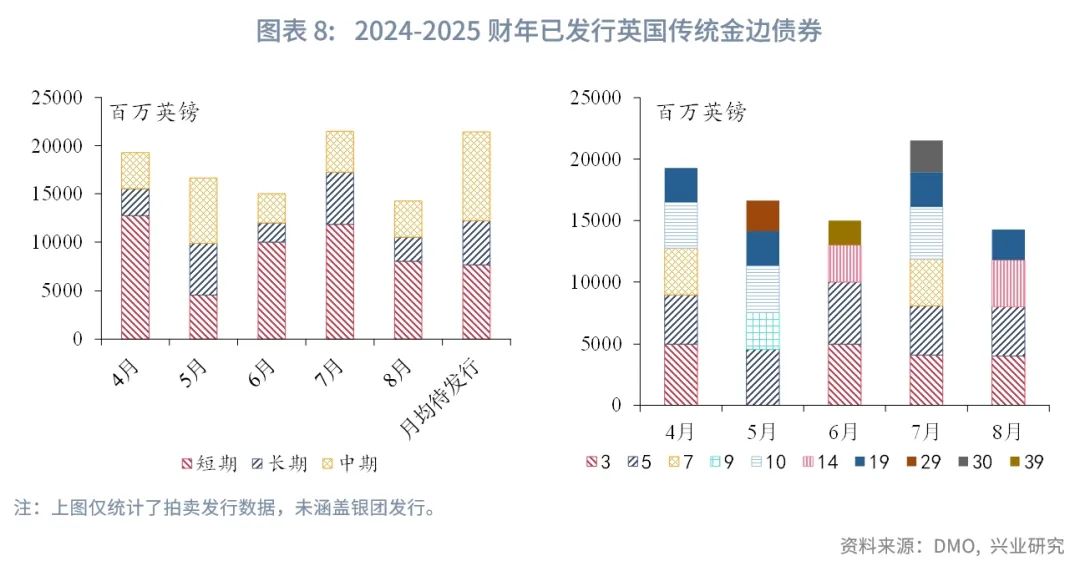

就传统金边债券而言,截止2024年8月,短、中、长期限分别完成47%、36%、25%进度。按照年度总计划,本财年剩余7个月内,短、中、长期限平均每月应发行76亿英镑、46亿英镑、92亿英镑,高于今年4月至8月均值。这与英国央行开启降息周期的立场相一致,待利率进一步下行英国政府将发行更多长端债券。

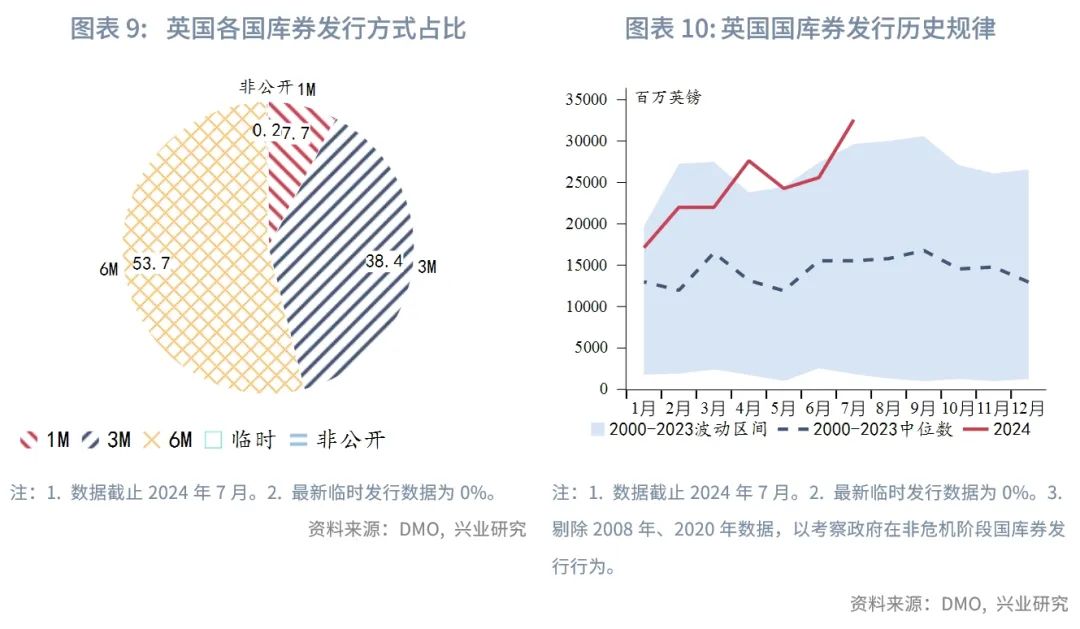

国库券因主要用于政府短期现金管理,通常没有固定的发行日历。当前政府以发行6个月国库券为主,临时发行和非公开发行占比极小。与历史水平相比,今年国库券月发行规模处于相对高位,4月和7月甚至创下历史同期新高。这亦说明当下英国政府较旺盛的短期现金流需求。且可以发现,在财年末(3月)1个月、3个月国库券发行量通常增加,这体现出政府的资金调整行为,以满足年终财务目标和各种支付需求。

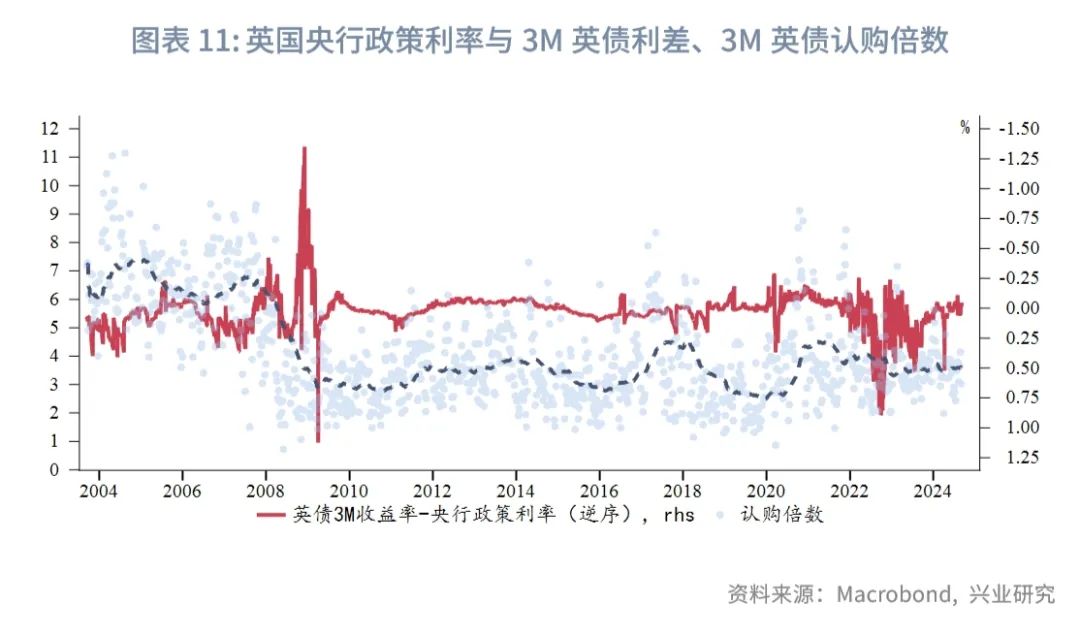

DMO仅公布“标准期限”国库券的认购倍数,以反映投资者的购买热度。就3个月国库券而言,认购倍数和英国3个月国债收益率与政策利率之差存在一定程度的反向关系。认购倍数的中枢在金融危机后下移,这可能与英国央行的利率环境切换,以及国库券发行量大幅增加有关。

对于金边债券,DMO提供了GEMM视角的基于所有金边债券的成交量数据,用于反映市场流动性和交易活跃度。在此基础上,DMO还计算了金边债券市场的HHI指数(Herfindahl-Hirschman Index)。该指数是衡量市场集中度的常用指标,计算方法是将每个GEMM的市场份额平方后相加。计算结果通常分布在0到10000之间,数值越高表明市场上提供金边债券流动性的机构越少,稳定性越差。机构类投资者对市场流动性状况往往更为敏感。将批发型GEMM的HHI指数与英国10年期国债收益率的周期项对比来看,可以发现英债利率在部分时段跳升背后的流动性要素;且在2011年以前,两者的相关程度更高,这或许是因为金融危机后营造的“高水位”环境下债券收益率的期限溢价部分对流动性的敏感度降低。当前批发型GEMM的HHI指数保持在历史低位附近。

三、二级市场

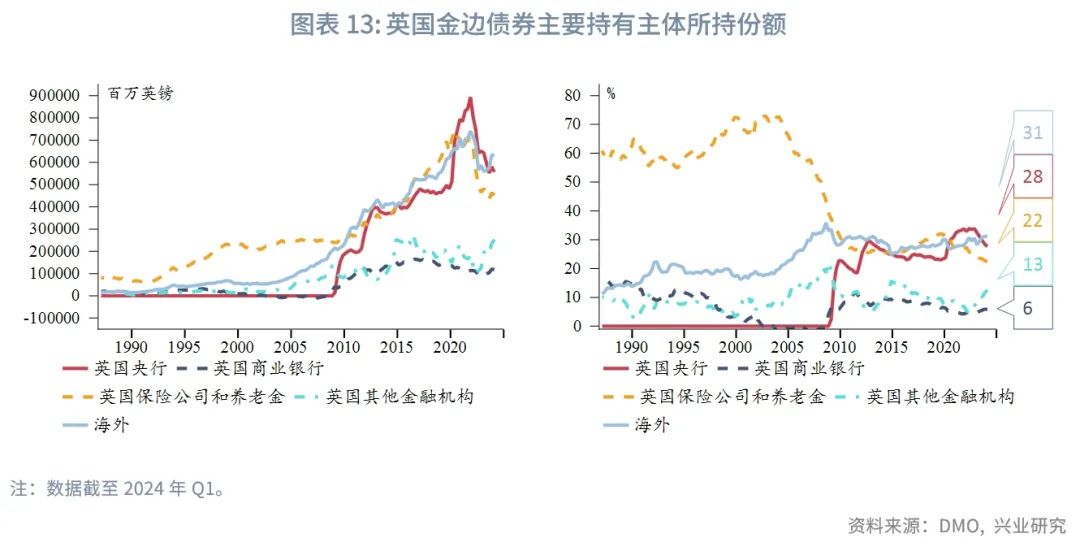

从持有者来看,英国金边债券的主要持有方包括英国央行、英国各类金融机构以及海外投资者。随着英国央行启动本轮缩表,海外投资者逐渐赶超英国央行成为最大投资主体。此外,英国保险公司和养老金也是英国金边债券的忠实买家。这解释了2022年9月前首相特拉斯“迷你财政预算”风波下英债利率飙升导致养老金暴雷的原因。本轮强势加息背景下,各投资主体纷纷减持。待加息终点临近这种趋势缓解,部分甚至再度加仓。截至2024年第一季度,海外投资者、英国央行、英国保险公司和养老金所持金边债券份额分别达到31%、28%、22%。

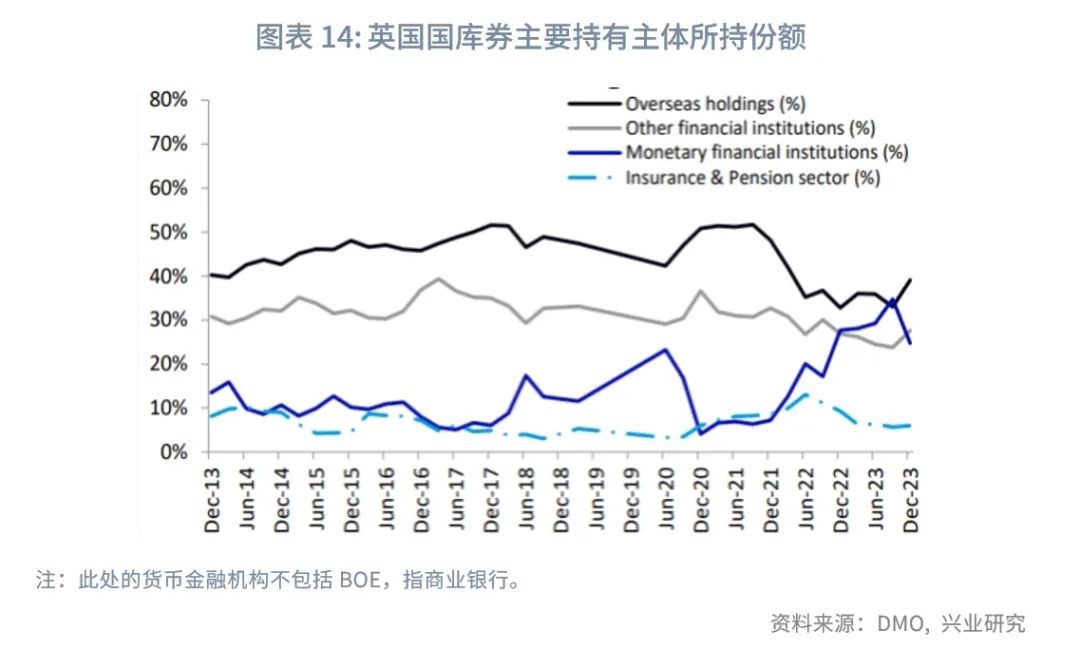

国库券方面,主要持有方同样是海外投资者和英国各类金融机构。其中,商业银行和养老保险公司之外的金融机构对短期国债的需求相对更高。

从EPFR的Fund Flow数据来看,短、中、长期限金边债券总体呈现资金净流入态势。2016年英国脱欧后,英国债券相比股票更多地受到海外投资者的青睐,这也促成了该局面的产生。市场对4至6年金边债券的增持兴趣始于疫情后。高利率维持期内,短期国债资金倾向于涌入中长期。分基金类型和投资者群体来看,短期金边债券资金流主要受通过ETF渠道的机构投资者影响,而通过共同基金投资的机构投资者行为对中长期金边债券资金流的影响更大。零售投资者作用偏弱,且资金整体为净流出。

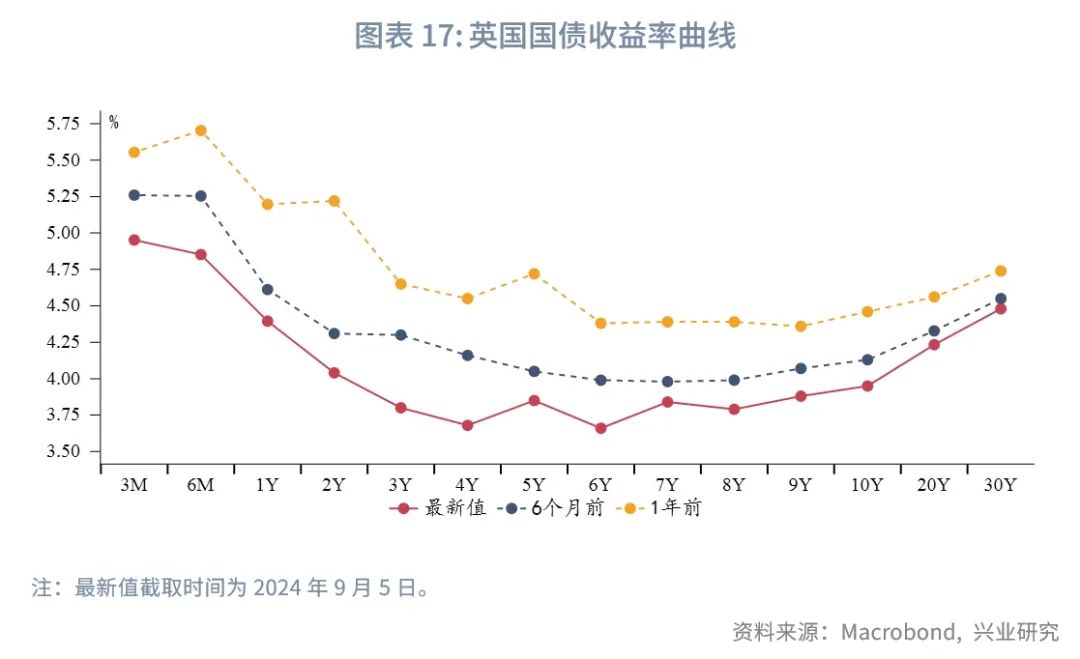

从收益率来看,近1年来英国国债收益率曲线经历了“牛陡”。随着加息暂告段落,市场着眼于主流央行降息预期,短端利率下行速率比长端更快。随着英国摆脱衰退,期限利差逐步收敛。当前以美元、欧元投资10年期英国国债(汇率对冲后)取得收益率相对较高,以人民币和日元投资缺乏优势。

注:

[1]即政府必须在债券到期时支付债券的本息。

[2]批发型做市商,指专注于为大型机构客户(如养老基金、保险公司、对冲基金、银行等)提供服务的政府债券主要交易商。

[3]DMO并不希望通过这些操作来影响市场的供需状况或利率水平。

[4]DAC属于爱尔兰公司法下的一种公司类型,被设计用于特定活动或业务,其章程细则明确规定了公司的目的和活动范围,负有限责任。

[5]CGNCR是衡量中央政府在扣除所有收入(如税收、国有资产出售等)后的净现金需求指标。它表示政府为维持公共支出而需要借入的资金量。

文章来源: 兴业研究宏观公众号

1998-2026深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号