最近周末,市场对于美联储大幅降息的不确定性在增加,也因此资本市场也在悄然发生变化。

美国最新的数据显示,2024年8月份新增就业职位14.2万,远高于7月份的向下修正值8.9万,但低于市场预期的16万,要知道,在一年之前,美国新增就业职位可是在21万以上,这样的差距让市场人士担心美国经济能否顺利实现“软着陆”。

新增职位当中,目前最渴求劳动力的行业是建造业和医疗保健,新增职位分别为3.4万个和3.1万个;而职位需求降幅最大的是制造业,减少2.4万个,其中耐用品生产领域最不缺人,降幅达到2.5万个。

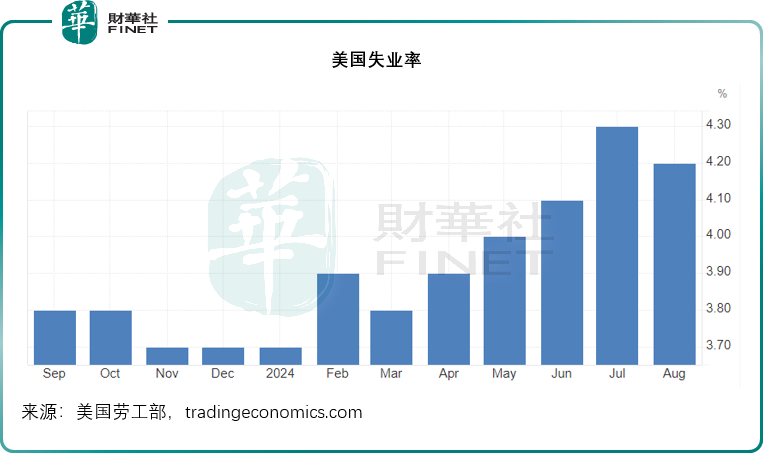

不过,8月份的失业率有所回落,从上个月的4.3%下降至4.2%,符合市场预期。

以上的经济数据或反映美联储前期加息后,利率高企的延后影响,这也引发了资本对于美国经济前景疲弱的忧虑。

9月第一个交易周,美股三大指数下跌,道琼斯工业平均指数(DJI.US)累跌2%以上、纳斯达克指数(IXIC.US)累跌4%以上,标普500指数累跌3%以上。财华社认为,除了美国经济的忧虑外,AI概念股和半导体股的大幅回落是拖累股指表现的其中一个重要因素。

例如,英伟达(NVDA.US)五个交易日累跌超12.55%,阿斯麦(ASML.US)五个交易日累跌15.20%,AMR(ARM.US)累跌11.10%,美光科技(MU.US)累跌9.62%,超微电脑(SMCI.US)大跌13.89%。

这些股份前期涨幅太猛,获利了结是一个原因,另一个原因可能也反映投资者对其未来的乐观情绪打了折扣,接下来的表现将取决于资金自己的信心,以及这些上市公司接下来的业务表现。

持币避险成主调

在市场不确定性上升之际,投资者持币避险成为主要的基调,主要因为全球经济似乎不是预想的那样乐观,而美元资产的估值已偏高,也因此投资者以观望为主。

鉴于美国经济数据所透露出来的信息出现分化,市场目前仍偏向于预期这个月美联储可能降息25个基点。

另一方面,日本最近的经济数据显示,薪金上升,通胀压力加重,为此市场普遍预计日本央行可能会进一步加息,但是第2季的数据显示,日本第2季经济增幅或按年增长2.9%,低于前瞻指引3.1%及市场预期的3.2%,于是,日本加息的预期又有所下降。

美元兑日元汇率企稳,美元指数重上101水平,见下图。

资金青睐美债,美国十年期国库债券息率于公布职位数据的上周五(2024年9月6日)跌至3.7%以下——注:债券价格与息率呈反向,债券价格上扬,息率下降,这是超过15个月的低位,市场下注于美联储今年会有若干次减息操作——今年或累计降息125个基点,之前预期的是100个基点。

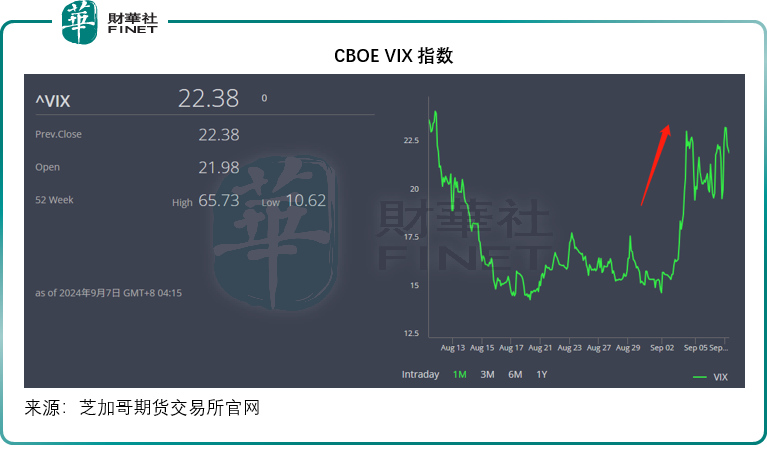

鉴于股市高位风险增加,资金或转向债券市场避险。见下图,近日反映标普500指数未来波动率的芝加哥期货交易所(CBOE)VIX指数在近几日又再大升,意味着市场对标普500指数未来的波动风险预期上升。

股神巴菲特的操作也进一步印证了持币倾向。巴菲特的投资旗舰伯克希尔(BRK.B.US)于2024年6月30日进一步增加现金持有量至2,242.39亿美元,较年初时增加接近一倍,现金及现金等价物占其保险投资组合的比重由年初时的24.75%大幅提高至43.28%。

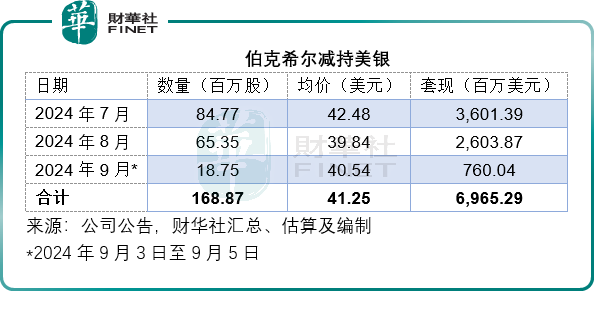

下半年开始,巴菲特继续减持继苹果(AAPL.US)之后的第二大持仓美国银行(BAC.US)。财华社留意到,伯克希尔下半年首次减持美银或发生在2024年7月17日,当时其于美银的持股量或为10.33亿股,而到最近的9月5日,伯克希尔于美银的持股量已降至8.64亿股,减持超过1.69亿股。

美银的股价也从7月17日的43.72美元跌至当前的38.76美元,跌幅约为11.34%,其减持套现的金额或至少达到69.65亿美元,均价为41.25美元,较美银现价仍溢价6.42%,见下表财华社汇总的减持情况。

后市如何演绎?

目前资本市场押注的是美联储九月中旬肯定降息。当前预期降息幅度为25个基点的仍为主流,这意味着若有进一步的经济数据支持美联储加大降息幅度——例如经济和就业不太乐观,部分冒险资金很可能会返回股市,而如果在接下来的几个交易日,地缘风险加剧、贸易及经济数据不支持大幅降息,资金很大可能会进一步退出股市。

此外,其他国家的经济数据也会影响到国际资金的流向,例如日本央行的加息态度,还有其他国家的贸易政策、OPEC+增产计划等。

不过可以肯定的一点是,在美联储的降息路径存在较大变数以及下半年大选选情紧张之际,股市的波动将会加剧。

1998-2024深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号