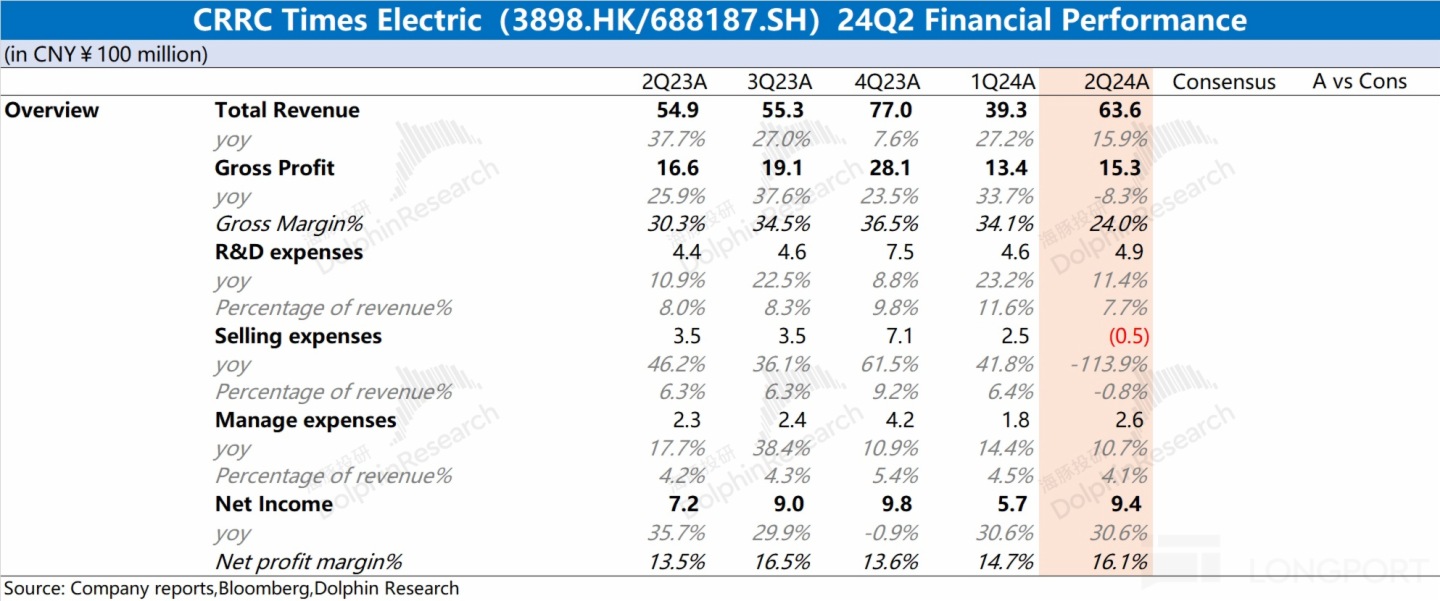

时代电气(3898.HK/688187.SH)于北京时间 2024 年 8 月 23 日晚的港股盘后发布了 2024 年二季度财报(截止 2024 年 6 月),要点如下:

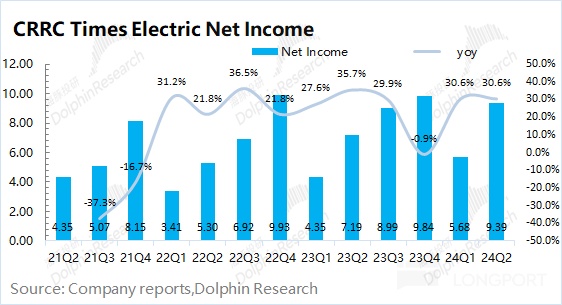

1、整体业绩:中车时代电气 2024 年二季度实现收入 63.6 亿元,同比增长 15.9%,公司收入增长主要来自于轨交业务的拉动。公司 2024 年二季度季度实现归母净利 9.4 亿元,同比增长 30.6%。利润增长,来自于收入端增长和费用端的降低。

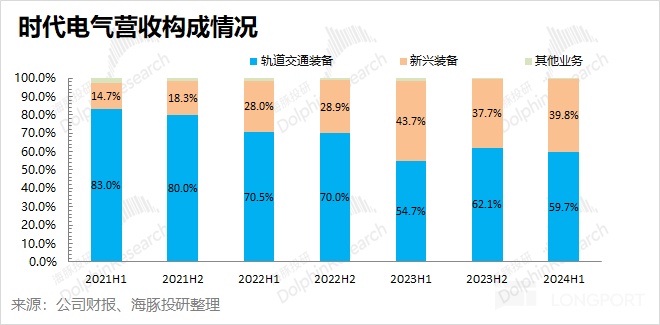

2、分业务情况:新能源低迷,轨交再提速。虽然新兴装备业务已经成长至收入占比的四成,但传统轨交依然是公司最大的一项。

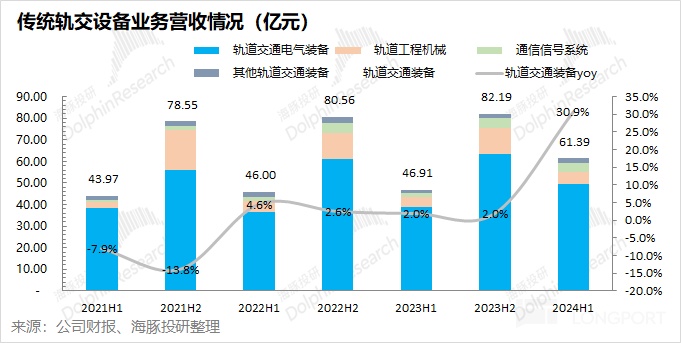

1)传统轨交业务:时代电气 2024 年上半年传统轨交设备业务实现营收 61.39 亿元,同比增长 30.9%。传统轨交再提速,是公司本次业绩增长的主要来源;

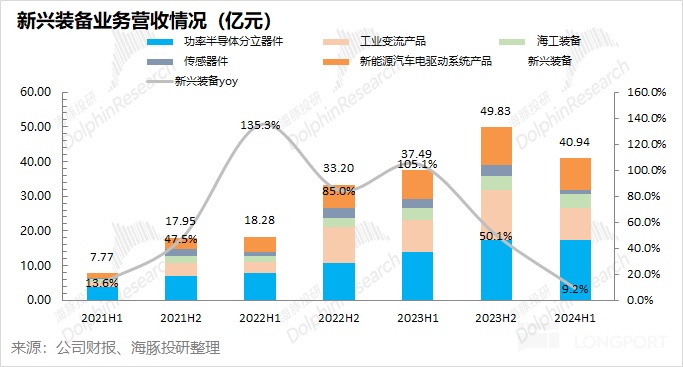

2)新兴装备业务:时代电气 2024 年上半年新兴装备业务实现营收 40.94 亿元,同比增长 9.2%。受下游需求端的影响,新兴装备业务增速出现明显下滑。其中功率半导体仍保持 26.6% 的增长,其余新能源相关业务回落明显。

海豚君整体观点:

中车时代电气本次财报整体不错。由于公司此前已经披露了上半年的利润预告,和本次财报的 15.1 亿元一致。对于本次财报,可以主要来关注公司营收及各分项业务的情况。

在上半年和二季度的营收方面,都保持着两位数的增长,也还是不错的。至于毛利率的大幅下滑,其实主要是受公司调整报表口径的影响。如果剔除该影响,海豚君测算公司上半年的整体毛利率仍有 32%,同比提升 0.9pct。

从分项数据来看,公司本次的增长主要来自于传统轨交的增长带动。此前增速较高的新兴装备业务本季度明显回落,主要是受新能源等方面的需求回落影响。其中功率半导体业务维持 26.6%,主要是轨交业务的带动,由于相当一部分产品实现自供。

中车时代电气和海康威视,都有一部分业务服务于政企,然而收入表现上却完全不同。海康威视的政企业务同比下滑近 10%,而中车时代电气的轨交业务却能同比增长 30%。细细推敲来看,两项业务的 “付款方” 还是不同的。轨交业务中一大部分来自于央企等,而摄像监控等设备投入主要来自于地方及国企。不同的财政投入在具体采购方面,直接影响了两家公司业务的发展情况。

虽然公司的新兴装备业务有所低迷,影响了原本成长性的看点,但在 “一带一路” 等大方向的推动下,时代电气有望继续受益于央企等投入的增加。海豚君认为后续观察政企在铁路等轨交领域投入的持续性。如果业务能持续高增长,不仅能带动公司业绩的提升,也能给投资者增强信心,带来更多的预期空间。

以下海豚君对中车时代电气财报的具体分析:

一、整体业绩: 收入&利润,创同期新高

1.1 营收端

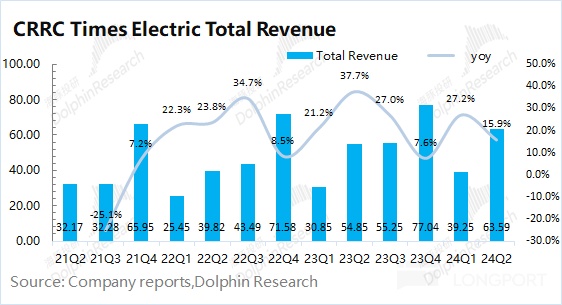

时代电气在 2024 年上半年实现营收 102.84 亿元,同比增长 19.99%。$时代电气(03898.HK) 的收入增长主要来自于轨交装备业务增长的带动。

分季度看,时代电气在二季度实现营收 63.59 亿元,同比增长 15.9%。相比于上季度,公司营收端有大幅的提升。

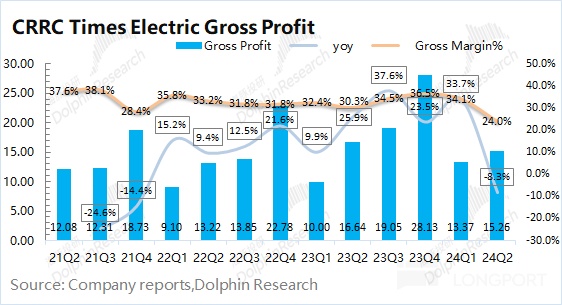

1.2 毛利及毛利率

时代电气在 2024 年上半年实现毛利 28.63 亿元,同比增长 7.5%。毛利的增长,主要来自于收入增长。分季度看,时代电气在二季度实现毛利 15.26 亿元,同比下滑 8.3%。其中二季度毛利率为 24%,同比下滑 6.3pct。

上半年毛利率在数据上的下滑,主要是公司调整了报表口径,将 “保证类质保费用” 从 “销售费用” 移到了 “营业成本”,这直接导致了数据上的下滑。

海豚君认为加回该项费用后,对比将更有意义。由于上半年该项费用产生的影响在 4.3 亿元左右,如果剔除该影响,那么公司上半年实现毛利 32.93 亿元,对应毛利率 32%,同比提升 0.9pct。这主要是因为毛利率较高的轨交业务,上半年的占比提升,拉动整体毛利率的增加。

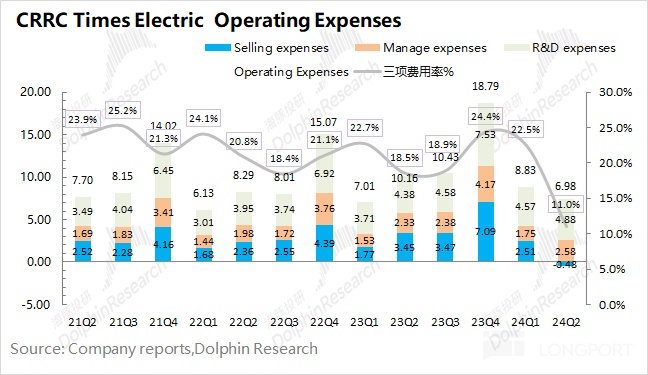

1.3 经营费用情况

时代电气在 2024 年二季度的经营费用 6.98 亿元,同比下滑 31.3%。主要是受会计政策调整的影响,销售费用数据大幅下降。公司上半年经营费用率 15.4%,明显下降。

1)研发费用:这是公司经营费用最大的一项。本季度研发费用为 4.88 亿元,同比增长 11.4%。研发费用率为 7.7%,有所下降。绝对值的增加,主要是人员的薪酬等增加;

2)销售费用:本季度销售费用-0.48亿元。之所以是负数,主要是$时代电气(688187.SH) 本次报表主要对销售费用进行调整,将其中的 “保证类质保费用” 一到了 “营业成本” 中。从整个上半年来看,公司上半年销售费用 2.03 亿元,销售费用率降到 2%;

3)管理费用:本季度管理费用为 2.58 亿元,同比增长 10.7%。管理费用率为 4.1%,保持相对平稳。管理费用的增加,主要是设施维保费用及差旅会议费用增加影响。

1.4 净利润情况

时代电气在 2024 年上半年实现归母净利润 15.07 亿元,同比增长 21.53%。利润增长,主要得益于轨交业务收入的提升。而单看二季度,公司实现归母净利润为 9.39 亿元,同比增长 30.6%。公司营收增长的同时,成本费用项也有所下降。

二、分业务情况:新能源低迷,轨交再提速

随着新业务的拓展,公司逐渐转为轨交设备和新兴装备业务两业务共同发展。当前新兴装备业务已经成长至收入占比的四成,两项业务对公司都是重要的。

2.1 传统轨交业务

2024 年上半年时代电气的传统轨交业务实现收入 61.39 亿元,同比增长 30.9%,轨交业务增长,明显提速。

细分来看,①轨道交通电气设备在上半年实现收入 49.47 亿元,同比增长 27.3%,是公司上半年增长的主要来源;②轨道工程机械在上半年实现营收 5.57 亿元,同比增长 15.6%;③通信信号系统在上半年实现营收 4.16 亿元,同比增长 131%。

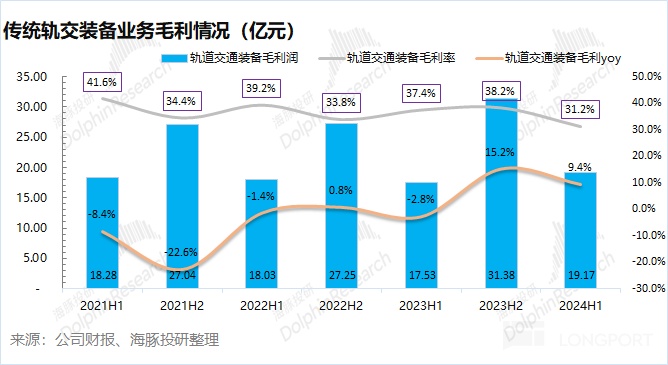

2024 年上半年公司传统轨交设备业务实现毛利 19.17 亿元,同比增长 9.4%。此外,上半年传统轨交业务的毛利率下降至 31.2%。海豚君认为这里毛利率大幅下降的原因,也主要是受 “保证类质保费用” 影响。在相同口径下,公司上半年整体毛利率还是提升的。因而,轨交设备毛利率实际上并没有出现如此大的降低。

2.2 新兴装备业务

2024 年上半年时代电气的新兴装备业务实现收入 40.94 亿元,同比增长 9.2%,增速明显回落。

细分来看,①功率半导体分立器件仍是新兴装备业务中最大的一项,在上半年实现营收 17.47 亿元,同比增长 26.6%。功率半导体的增速与轨道交通电气装备增速(27.3%)相近,主要是受传统轨交业务的带动(一部分自供产品);②新能源汽车电驱动系统产品在上半年实现营收 9.03 亿元,同比增长 8.4%。在新能源车市场增速回落后,相关产品的需求也受一定的影响;③工业变流产品在上半年实现营收 9.03 亿元,同比下滑 3.6%;④其余的海工装备和传感器件在上半年分别实现营收 4.05 亿元和 1.36 亿元,分别同比增长 18.4% 和同比下滑 47.1%。

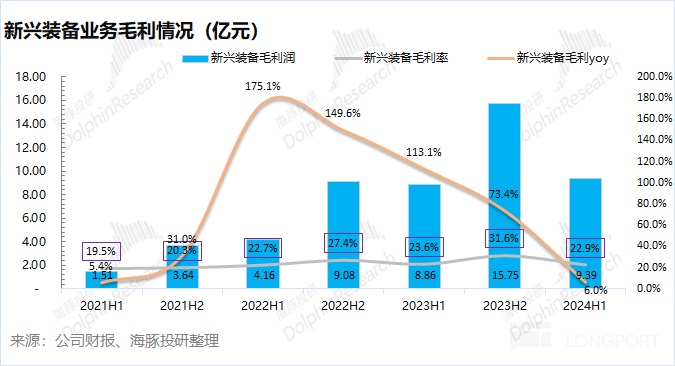

2024 年上半年公司新兴装备业务实现毛利 9.39 亿元,同比增长 6%。其中上半年新兴装备业务毛利率为 22.9%,同比下滑 0.7pct。业务毛利率的下滑,同样也受报表调整的影响。

<此处结束>

海豚投研关于中车时代电气历史文章回溯:

财报季

2024 年 4 月 25 日财报点评《中车时代电气:轨交狂奔,又要押宝大基建?》

2024 年 3 月 29 日财报点评《中车时代电气:新业务狂奔,轨交依然稳》

2023 年 10 月 26 日财报点评《中车时代电气:轨交再提速,基建大有可为?》

2023 年 3 月 31 日财报点评《中车时代电气:轨交扛天险,老炮换新颜》

2022 年 10 月 17 日财报点评《时代电气三季报速览》

2022 年 8 月 27 日财报点评《春耕秋收,时代电气的 “芯” 时代》

深度

2022 年 6 月 14 日公司深度《安全垫上 “蹦迪”,IGBT 造就全新时代电气?》

2022 年 5 月 16 日公司深度《时代电气:在轨道交通上飞奔,还是另乘 IGBT 东风?》

本文的风险披露与声明:海豚投研免责声明及一般披露

内容来源:长桥海豚投研

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号