2022年以来工业产能利用率在低位徘徊,但制造业固定资产投资保持较快增长,引发市场关注。本文尝试从细分行业产能周期入手,探讨产能周期的当前特征与未来趋势。

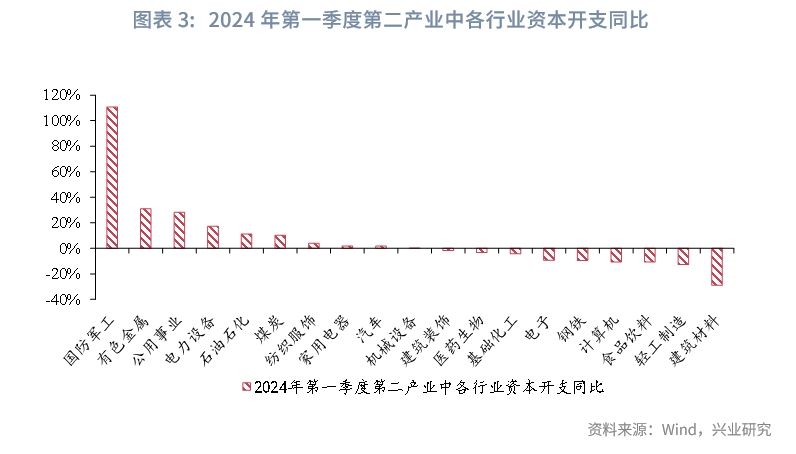

总量视角来看,工业企业与上市公司数据均显示,2009年以来我国经历了两轮产能周期。当前正处于第二轮产能周期的下行期,但企业的投资意愿维持高位。第二产业中,国防军工、有色金属、公用事业、电力设备、石油石化资本开支同比增速位居前5名。可见,当前资本开支增速较高的行业具备战略性、基础性的特征,相对于其他行业更少受到经济周期的影响。

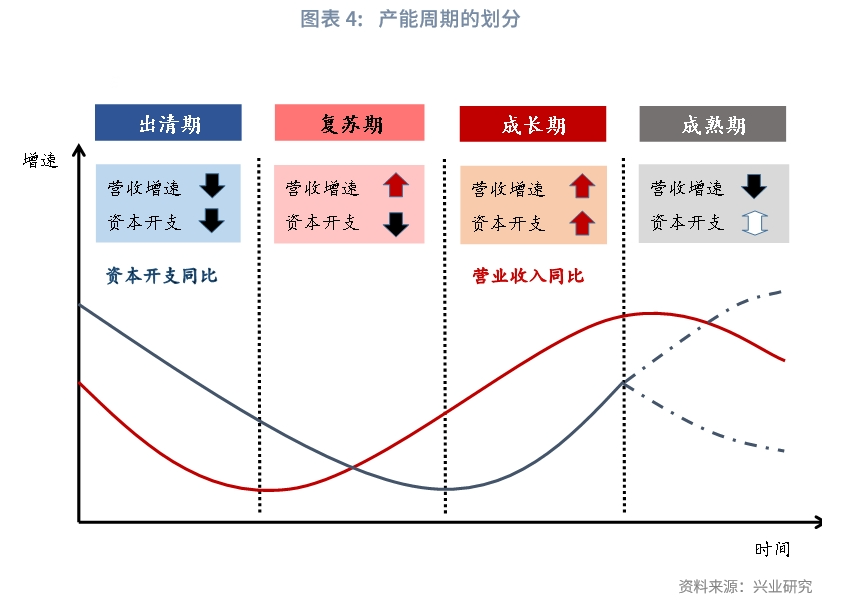

细分行业来看,我们将产能周期划分成复苏期、成长期、成熟期和出清期四个阶段。复苏期时,营收增速企稳回升,但企业对下游需求能否持续上升仍保持观望,资本开支增速或呈现惯性下降的态势;成长期时,下游需求的持续回暖改善了企业对行业中长期的预期,企业加大资本开支进而扩大产能;成熟期时,营收增长放缓,企业可能随之缩减资本开支计划,也可能未做及时反应,资本开支维持惯性增长;出清期时,营收与资本开支双降。上述4个阶段并非严格按照一定的顺序演进,产业内的技术革新、行业竞争格局的变化可能会使产能周期所处的阶段发生跳变。

各行业所处的周期位置差异较大。家电行业已经具备成熟期特征,汽车与光伏均面临产能利用率下降的挑战,但汽车行业调整资本开支的步伐更快。在营收增长放缓的10个一级行业中,6个资本开支增速放缓,4个资本开支增速继续加快,表明企业资本开支计划的调整可能略有迟滞。未来或需优化产业政策引导,促使产能周期更快进入上行期。

2022年以来我国工业产能利用率在低位徘徊,但制造业固定资产投资保持较快增长,引发市场关注。鉴于不同行业可能处于产能周期的不同阶段,宏观总量指标较难对不同行业所处的周期进行细致刻画,本文试图从细分行业产能周期入手,探讨产能周期的当前特征与未来趋势。

一、产能周期:总量视角

产能周期又被称为朱格拉周期。参考我们2021年10月发布的《一文读懂朱格拉周期》,产能周期指经济中7到11年左右的周期性波动,主要反映了设备投资的波动,而产能利用率和盈利能力是企业调整设备投资计划的重要动因。

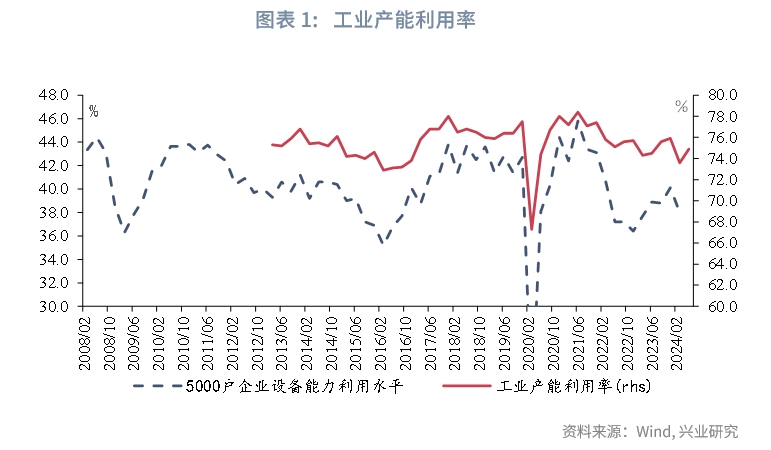

我们可以用工业企业数据和上市公司数据来观察产能周期。规模以上工业企业数据和5000户工业企业调查数据显示, 2009年以来我国经历了两轮产能周期。第一轮产能周期以全球金融危机后的“四万亿”计划为起点,此后随逆周期政策退坡而进入下行期。第二轮产能周期以供给侧改革为起点,期间因疫情扰动而短暂下行。2022年以来工业产能利用率水平回落,表明产能周期再度进入下行期。2024年第二季度工业产能利用率季节性回升至74.9%,但仍较2021年同期低3.5个百分点。然而,在产能利用率下降的同时,企业的投资热情依然较高。2024年1-7月制造业固定资产投资完成额累计同比为9.3%,显著高于整体固定资产投资完成额的3.6%。

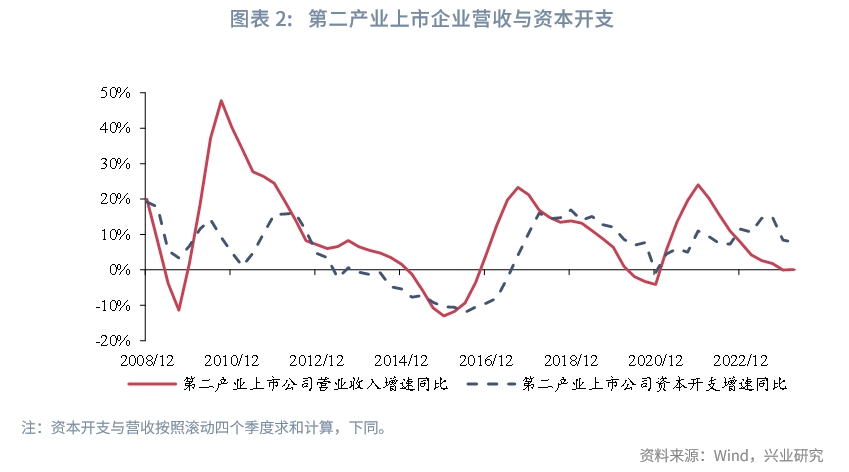

上市公司数据也释放出相似的信号。我们统计了第二产业上市企业的营业收入(过去四个季度之和)与资本开支(过去四个季度之和)的增速,发现2009年以来上市公司也经历了两轮产能周期:一是全球金融危机后至2015年第四季度,期间营收增速在“四万亿”等政策的推动下先升后降,拐点出现在2010年第三季度,资本开支的变动略滞后于营收,在2012年第二季度开始回落,并于2013年末后持续为负。二是2015年第四季度以来,在供给侧改革和房地产回暖的带动下,企业营收同比触底回升,随后资本开支增速触底回升。2020年前后受库存周期与疫情扰动,营收与资本开支增速先降后升,但自2017年第三季度资本开支同比转正以来,多数时间内资本开支都维持了正增长。2021年第四季度以来,第二产业上市公司营收增速放缓,但资本开支增速仍展现出了较强的韧性。

综上,上市公司数据与工业企业数据所揭示的产能周期峰谷特征较为相近,表明二者都能够较好地刻画产能周期。两组数据均显示当前产能周期处于下行期,产能利用率与营收面临一定的压力,但企业投资意愿保持在较高水平。

从2024年第一季度第二产业中各行业资本开支(过去四个季度之和)同比增速来看,当前国防军工、有色金属、公用事业、电力设备、石油石化资本开支同比位于所有第二产业细分行业的前5名,增速分别为110.7%、31.0%、28.3%、17.4%、11.3%。可见,当前资本开支增速较高的行业具备战略性、基础性的特征,相对于其他行业较少受到经济周期的影响。

二、产能周期:细分视角

由于细分行业的周期运行差异较大,我们进一步从细分行业的视角出发,观察不同行业产能周期所处的位置。

2.1 产能周期的四个阶段

我们将产能周期划分成复苏期、成长期、成熟期和出清期四个阶段。

在一个经典的产能周期中,复苏期时,随着下游需求的逐渐回升,企业营收增速企稳回升,但此时企业对下游需求能否持续上升仍保持观望,资本开支增速或呈现惯性下降的态势;成长期时,下游需求的持续回暖改善了企业对行业中长期的预期,企业加大资本开支进而扩大产能以满足下游需求;成熟期时,企业的营收增长放缓,此时如果企业及时调整资本开支计划,其资本支出同比或下降,但如果企业未能及时对需求变化做出反应,资本开支仍可能惯性增长;出清期时,企业往往受到下游需求下行的影响营业收入增速出现下降,选择减少资本开支以应对市场环境的变化。值得注意的是,上述4个产能周期阶段并非严格按照一定的顺序演进,产业内的技术革新、行业竞争格局的变化等可能会使产能周期跳转至其他阶段,例如新能源汽车的发展使得此前燃油车主导的成熟市场出现重大变化。

2.2 细分行业产能周期

考虑到上市公司的细分行业数据较为完备,且对行业具有较强的代表性,因此我们采用上市公司数据来观察我国细分行业产能周期所处的位置。

我们采用了如下步骤对数据进行处理。一是筛选出行业内的合格上市公司:随着上市公司的持续增多,为了保证行业内公司统计口径的一致性,仅纳入2007年末前上市且至2023年末未发生行业变更的公司(行业发生变更往往与借壳上市等公司行为有关),我们将符合上述标准的上市公司定义为合格上市公司。二是采用总量法统计出一级行业的营业收入与资本开支增速:行业标准层面采用申万(2021年版)行业划分标准,然后将行业内各合格上市公司的营业收入求和即为行业的总营业收入,我们将这种方法定义为总量法。这样我们可以得出各行业的营业收入与资本开支增速,鉴于产能周期的概念主要适用于第二产业,因此我们主要研究第二产业相关行业的产能周期。第二产业包括如下19个申万一级行业:建筑材料、家用电器、电子、纺织服饰、公用事业、医药生物、计算机、机械设备、石油石化、有色金属、建筑装饰、钢铁、汽车、电力设备、基础化工、轻工制造、煤炭、国防军工、食品饮料。此外,考虑到光伏设备行业市场关注度较高,因此在行业对比时我们将电力设备下属的申万二级行业光伏设备单独列示。

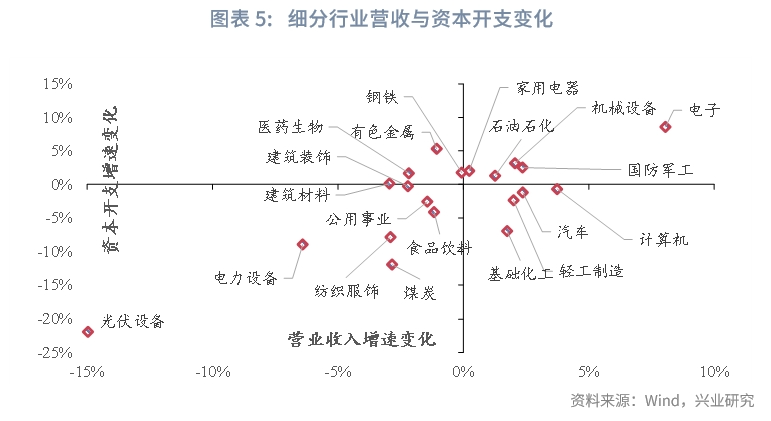

我们定义营业收入同比变动为2024年第一季度营收(过去四个季度之和)同比减去2023年第四季度营收(过去四个季度之和)同比;资本开支同比变动的定义与之类似。根据行业营收与资本开支的变化,我们将行业分入四个象限:第一象限,即营业收入与资本开支增速均在加快;第二象限,即营业收入增速放缓而资本开支增速上升,需求放缓背景下投资逆势加快,其原因可能与行业内技术革新、企业资本开支计划调整滞后或非市场因素等有关;第三象限,即营业收入增速下降的同时资本开支增速下降,处于出清期的行业更可能落入这一象限;第四象限,即营业收入增速改善但资本开支增速放缓。

数据显示,共有5个行业位于第一象限,即营业收入与资本开支增速均在加快,例如电子、机械设备、国防军工等,其市场需求与投资都在向好;共有4个行业位于第二象限,即营业收入增速下降而资本开支增速上升,如有色、医药等;共有7个行业[1]位于第三象限,即营业收入增速下降的同时资本开支增速下降,位于此象限的行业个数最多,如电力设备(及其下属子行业光伏设备)、纺织服装、煤炭等;共有4个行业位于第四象限,即营业收入增速上升但资本开支增长放缓,如基础化工、汽车等。具有出清期特征的一级行业个数最多也印证了产能周期下行的总体特征。需要注意的是,由于细分行业营收与资本开支数据波动都较大,其所处象限可以作为研判产能周期的参考,但并非唯一标准。

2.3 典型行业分析

通过对部分行业产能周期的历史进行梳理,我们可以更清晰地看出产能周期理论在实践中的应用,同时为研判其未来的变化提供参考。

2.3.1 汽车行业

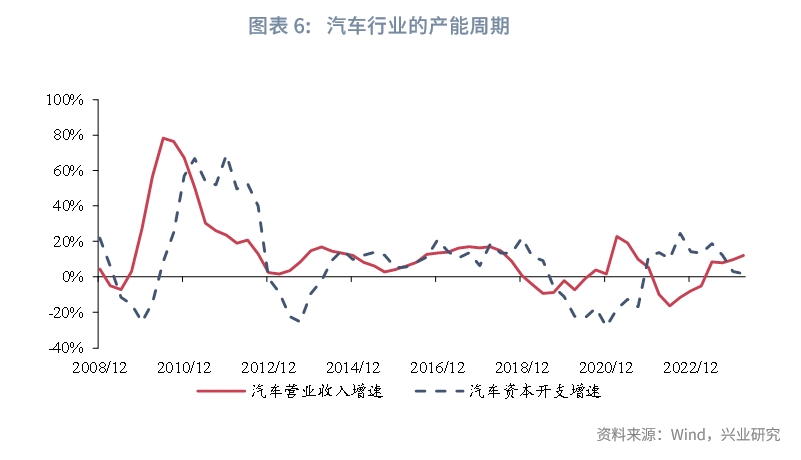

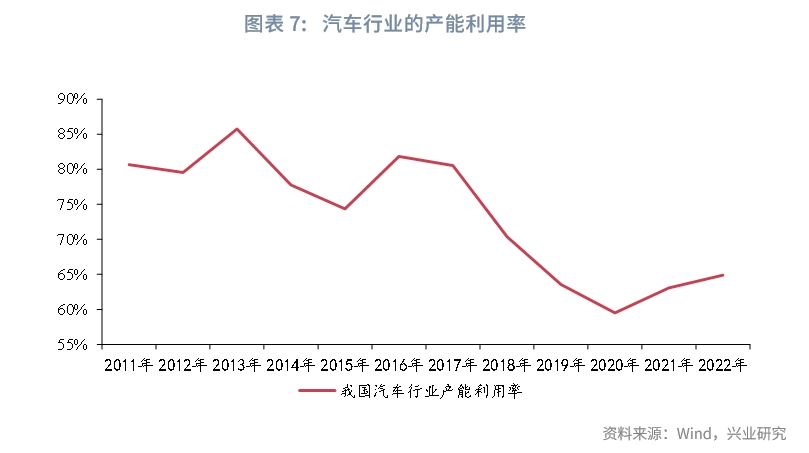

尽管传统燃油车市场早已较为成熟,但新能源汽车的发展使得汽车行业展现出了与此前不同的产能周期特征。2008年全球金融危机后,我国的汽车行业经历了短暂的出清期。随着“四万亿”政策的出台,行业营业收入首先快速反弹,同时行业资本开支亦由负转正,对应产能周期中的复苏期与成长期。2011年后,随着“四万亿”政策的影响退坡,行业营业收入与资本开支增速出现明显回落,但由于我国汽车消费需求仍在扩张,营收增速保持了正增长。经历了一轮调整后,2014-2017年行业呈现出一定的成熟期特征:营业收入增速区间波动,但波动中枢较2010年前后明显回落,表明市场需求增长放缓,资本开支增速亦不及2010年前后,行业产能利用率在80%上下波动。2018年后,随着国内汽车销量筑顶,汽车行业再度进入营收与资本开支增速下行的出清期。

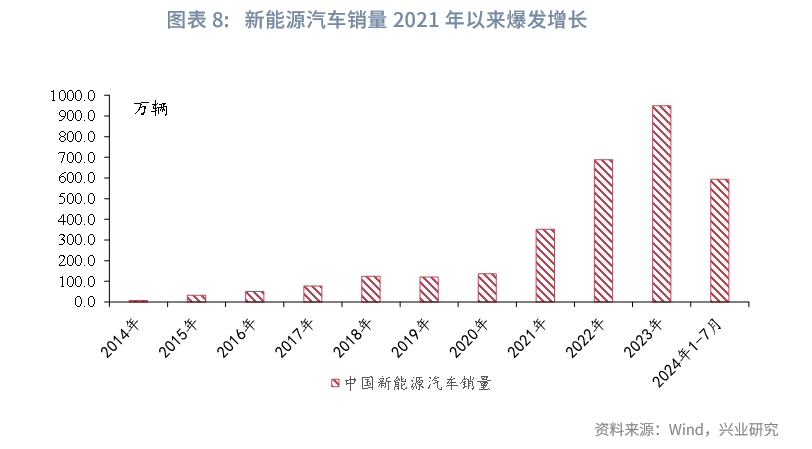

但2019年以来,新能源汽车技术的发展使得新能源汽车销量出现了大幅增长,汽车行业的产能周期呈现出与传统产能周期不同的局面:一方面,从产能利用率来看,汽车行业总的产能利用率较2011-2017年下台阶,市场容量更加饱和使营收更容易出现负增长;另一方面,新能源汽车作为新兴产业赛道,为行业外资本进入汽车行业提供了历史性契机,2020年第四季度汽车资本开支增速触底,此后显著上升。2023以来,偏低的产能利用率使汽车行业价格竞争日益激烈,2023年4月以来交通工具CPI同比持续低于-4%,是2004年以来的最低水平。不过,积极的信号已经出现。2022年第三季度以来汽车资本开支增速回落,从24.4%下降至2024年第一季度的1.7%,表明企业已经开始放缓投资步伐。

2.3.2 光伏设备行业

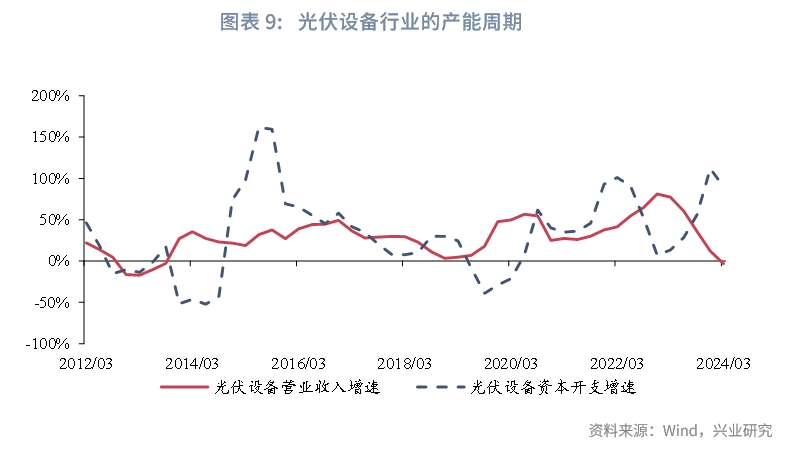

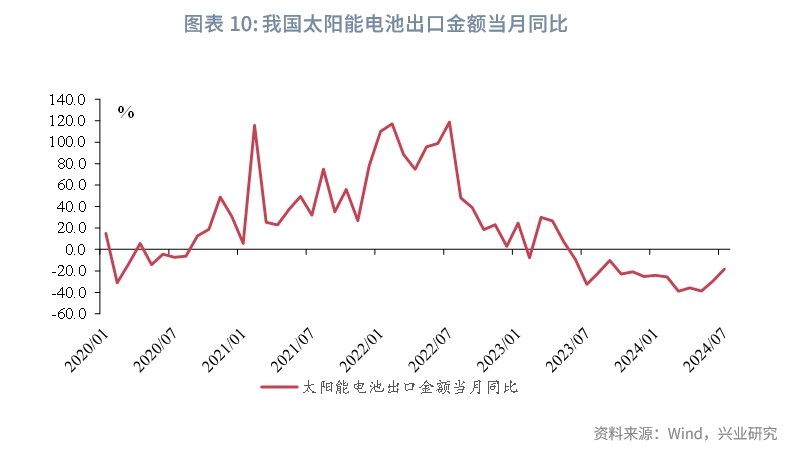

作为新兴产业,光伏设备行业受到外部政策变化与内部技术革新两条主线的驱动,产业逻辑变化较快且驱动因素较为复杂。外部政策方面,2011年11月美国启动对中国光伏电池的反倾销和反补贴调查,并于2012年5月征收最低33.9%的额外关税,这导致了2012年光伏设备行业进入短暂的出清期。在外部需求收缩的背景下,2013年国务院发布《关于促进光伏产业健康发展的若干意见》[2],一方面扩大国内市场、完善光伏上网与补贴措施,另一方面抑制光伏产能盲目扩张、加快提高技术和装备水平,这对应了行业2014年前后营业收入增长与资本开支下降的复苏期。与之同时,光伏设备行业技术更新迭代加快,2015年以来的单晶替代潮提升了光伏发电效率,同时生产成本下降,有效扩大了行业需求,新技术的出现极大地推动了行业的资本开支增速,行业于2015年再度进入成长期,并在2016年左右出现成熟期相关特征。随着光伏发电成本的不断下降,光伏发电补贴政策逐步退坡,2018年三部委发布《关于2018年光伏发电有关事项的通知》[3],标志我国光伏产业由补贴推动向平价时代过渡。2021年光伏财政补贴彻底结束,全面进入平价时代。随着补贴退坡,2017年至2018年光伏行业呈现一定的出清期特征,即营收与资本开支增速均放缓。

2019年起,光伏行业营收同比触底回升,但资本开支继续放缓。当时主流的PERC电池量产效率已经接近24.5%左右的理论极限,晶硅路线成本下降减缓,行业纷纷将重点投向对新一代主流电池技术的开发,新技术转换效率不断突破。随着光伏平价时代到来,光伏发电相对于其他能源的成本优势逐渐凸显,光伏发电成为了全球越来越多国家和地区电力装机的重要选择,而我国在光伏设备领域具有明显的技术领先优势,在出口放量与新技术更新的双重驱动下,行业资本开支热情重燃,资本开支增速于2020年转正。此后贸易摩擦再度抬头,对光伏设备的出口形成了一定影响。当前行业处于营业收入同比下行转负,但资本开支增速虽有回落但仍处于高位的阶段。

2.3.3 家用电器

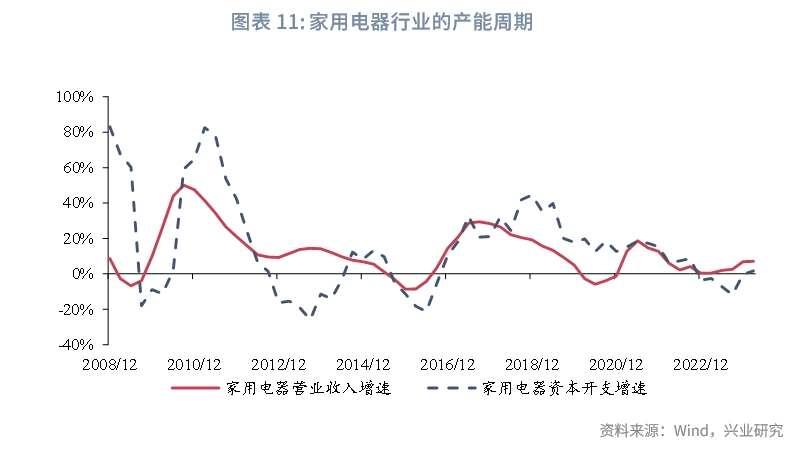

家用电器的产能周期演进脉络较为清晰,与房地产周期的联动较强。2008年随着全球金融危机的扩散,家电行业进入较短时间的出清期。此后随着房地产市场的复苏,营业收入增速领先于资本开支增速显著回升,行业由复苏期进入成长期。逆周期政策退坡后,房地产市场阶段性放缓,行业再次进入出清期。2015至2019年间,家电行业依然随房地产小周期而起落。2022年以来,家用电器行业呈现营业收入低位波动,资本开支意愿总体不强的特点,具备较为明显的成熟期特征。

综上,虽然从总量层面来看,工业产能周期正处于下行期,但细分行业在产能周期上所处的位置并不相同。例如,家电行业已经具备较为典型的成熟期特征,汽车与光伏均面临产能利用率下降的挑战,但汽车行业调整资本开支的步伐更快。在营收增长放缓的10个一级行业中,6个资本开支增速放缓,4个资本开支增速继续加快,表明企业资本开支计划的调整可能略有迟滞。未来或需优化产业政策引导,促使产能周期更快进入上行期。

注:

[1]注:含6个一级行业与1个二级行业。

[2]资料来源:《国务院关于促进光伏产业健康发展的若干意见》,中国政府网[EB/OL],2013/07/15[2024/08/18], https://www.gov.cn/zwgk/2013-07/15/content_2447814.htm

[3]资料来源:《关于2018年光伏发电有关事项的通知》,中国政府网[EB/OL],2018/05/13[2024/08/18], https://www.gov.cn/zhengce/zhengceku/2018-12/31/content_5433580.htm

文章来源:兴业研究

1998-2026深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号