景林的香港子公司景林香港(Greenwoods Asset Management Hong Kong Ltd.)公布了2024年6月30日止的美股持仓。

于2024年6月30日,景林香港的持仓市值提升至37.9亿美元,而之前为32.3亿美元。在6月季度,该对冲基金新买入8只美股,增持12只美股,清仓6只美股和减持11只美股。

建仓苹果、亚马逊等

巴菲特大手砍仓苹果(AAPL.US),景林香港却反其道而行之,开始建仓苹果。从2024年6月末股价来看,持仓市值为3487.9万美元。即便遇到巴菲特减持,苹果6月末以来的股价仍上涨了2.7%。

除了苹果外,景林香港还建仓巴西石油(PBR.US)、联合健康(UNH.US)、海底捞(06862.HK)刚刚于2024年第2季在纳斯达克上市的海外公司特海国际(HDL.US)、亚马逊(AMZN.US)、特殊化学制品公司雅保(ALB.US)、大全新能源(DQ.US)以及理想(LI.US)。

有意思的是,财华社留意到,景林香港于2023年第2季曾建仓理想,2023年6月末理想的美股股价为35.10美元,并在年末清仓了理想,当时理想的价位为37.43美元。而在这一次,理想2024年6月末的美股股价为17.88美元,而现价为19.89美元,涨幅达11.2%。

清仓AMD、京东等

2024年第2季,景林香港清仓了所持的强生(JNJ.US)、超微半导体(AMD.US)、千亿制药巨头艾伯维(ABBV.US)、京东(JD.US)、数据库运营商Mongodb(MDB.US)和BOSS直聘(BZ.US),见下表。

有意思的是,除了BOSS直聘之外,其他清仓股份均为景林香港刚刚在2024年第1季建仓的新持仓。对比whalewisdom提供建仓均价与2024年6月末的股价,除了艾伯维和京东微涨外,其他股份的股价均下跌,其中数据库运营商Mongodb跌幅最大,销售表现远低于市场预期或是其下挫的主因。

大手笔减持Meta和英伟达

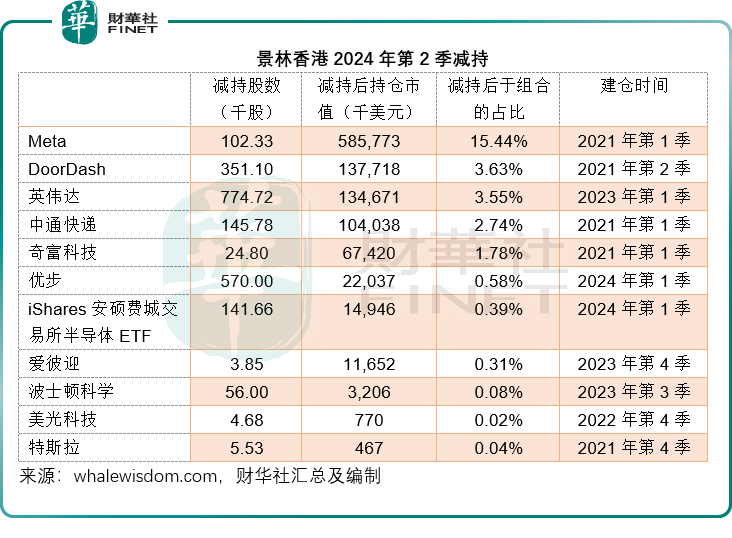

景林香港于2024年第2季减持Facebook母公司Meta(META.US)、美版“美团”DoorDash(DASH.US)、今年网红股英伟达(NVDA.US)、中通快递(ZTO.US)、奇富科技(QFIN.US)、优步(UBER.US)、iShares安硕费城交易所半导体ETF(SOXX.US)、短租民宿运营平台爱彼迎(ABNB.US)、从事医疗器械的波士顿科学(BSX.US)、存储芯片供应商美光科技(MU.US)和今年以来大幅波动的特斯拉(TSLA.US)。

大举增持拼多多和台积电

2024年第2季,景林香港大手笔增持了拼多多(PDD.US)、英伟达的上游台积电(TSM.US)、与OpenAI合作开发AI的微软(MSFT.US)、网易(NTES.US)、货运平台满帮(YMM.US)、新东方(EDU.US)、富途(FUTU.US)、好未来(TAL.US)、腾讯音乐(TME.US)、阿里巴巴(BABA.US)、贝壳(BEKE.US)和得益于暑假旅游需求旺季的携程(TCOM.US)。

总结

截至2024年6月30日,景林香港的五大持仓分别为拼多多、Meta、台积电、微软和网易,持仓市值分别为6.92亿美元、5.86亿美元、4.72亿美元、4.05亿美元和3.65亿美元,其中这五大持仓中,景林香港大幅减持Meta,但增持了另外的四家科技企业。

就电商平台而言,景林香港似乎更看好拼多多和阿里巴巴,但清仓了京东。

从基本面来看,拼多多近来问题在显现,不论是海外业务Temu还是国内业务,商家越来越感受到平台施加的压力——利用平台的流量优势,驱使商家不断压抑价格,也通过单方倾斜的退货规则给予用户优待,成本由商家承担,以加剧商家之间的竞争,进一步压低商品售价,吸引更多用户交易,提升平台流量——财华社了解到尽管拼多多能提供高得多的流量和交易流,但很多交易最终还是赔钱的,这种做法无疑杀鸡取卵,越来越多商家不堪在拼多多开店的成本重负而正考虑其他的办法,例如转向抖音和小红书等,若平台不予以纠正,拼多多当前的优势恐难以持续。

景林香港也持有华尔街市值最高的六家科技公司,但在2024年第2季对其投资取态各异——减持Meta、英伟达、特斯拉,增持微软,新建仓苹果、亚马逊。

人工智能是今年华尔街的投资主题,不过景林香港在第2季却不看好供应AI芯片的上市科技公司,减持或清仓了英伟达、AMD和美光科技,但却看好它们的上游,如台积电是其增持最大的股份,以及下游,如微软、亚马逊和苹果。

今年市场担心AI投资过热所带来的后遗症,英伟达等AI芯片供应商面临诸多挑战,包括:1)上游厂商如台积电的产能供不应求;2)AI芯片之间的竞争,如英伟达与AMD和英特尔(INTC.US)的竞争;3)三家芯片供应商面对下游客户自研芯片的竞争,如亚马逊、苹果、微软、特斯拉等都打算自研芯片来应对英伟达芯片的高成本,但这些下游客户依然会采用台积电的产品,所以台积电无论如何还是大赢家;4)下游客户除了会研发自己的芯片替代英伟达等的AI芯片外,还有可能迫于投资者担心AI投资过热的压力,而缩减对AI芯片的资本开支,英伟达等的优势未必能持续。

这或是第2季景林香港调仓所考虑的问题。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号