中芯国际(688981.CN)公布了2024年第二季财报之后,A、H股集体跳空大升。

8月9日,截至发稿前,中芯国际H股涨5.82%,报16.72港元,A股涨2.36%,报48.60元人民币。

财华社认为,中芯国际(00981.HK)绩后股价大涨的主要原因包括:1)季度业绩表现高于指引;2)产能扩张,而产能使用率持续提升;3)短期前景不俗。4)管理层释放积极信号。

第二季业绩表现优于预期

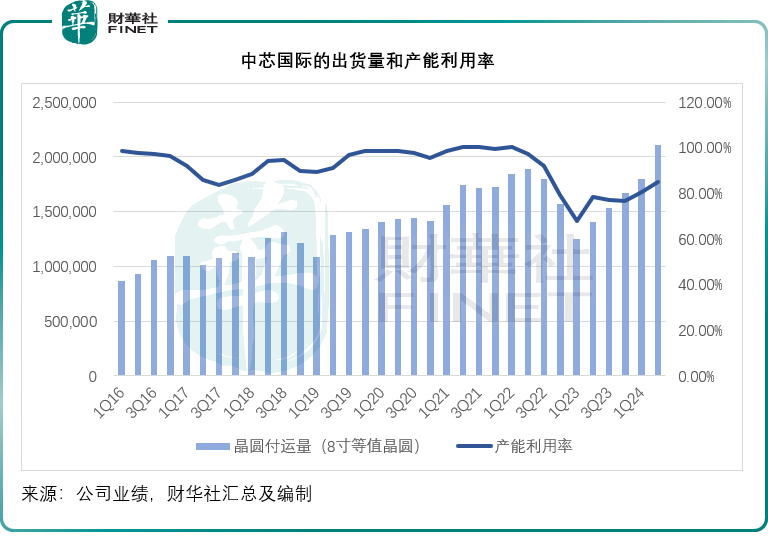

2024年第2季,中芯国际的季度收入为19.01亿元(单位人民币,下同),同比增长21.8%,按季增长8.6%,高于按季增长5%-7%的业绩指引,主要原因是期内晶圆出货量增加,按年增长50%,按季增长18%,至211万片8寸晶圆约当量,不过平均销售单价因产品组合变动环比下降8%。

值得留意的是,中芯国际的2024年第2季月产能由上季的81.45万片8寸晶圆约当量扩大至83.7万片,而产能利用率不降反升,上升至85.2%,较上年同期的78.3%高出6.9个百分点,较上季的80.8%高出4.4个百分点。

2024年第2季,该公司的毛利率为13.9%,较上季提高0.2个百分点,但较上年同期下降6.4个百分点,但高于业绩指引预计的9%-11%。

之所以期内该公司的毛利率下降,是因为产品组合差异。

联合首席执行官赵海军在业绩发布会上提到:从需求来看,随着中低端电子消费恢复,从设计公司到终端厂商,产业链的各个环节为了抓住机遇抢占市场份额,备货添库存的意愿比起前三个月要更高,同时由于地缘问题带来的供应链的切割和断裂,部分客户获得了切入产业链的机会,也给公司带来了新的需求,客户为应对不断变化的市场,对库存调整的快速要求往往通过急单和提前拉货的方式传递到公司。

赵海军还指出,从供应的角度来看,中芯国际的8英寸利用率有所回升,12英寸产能在过去几个月一直处于满载状态,今年上半年,新增了一部分有效产能,新增产能快速投入生产,公司综合产能利用率提高到了85%,增长了四个百分点。

综合以上因素,公司二季度的销售收入和毛利率均好于指引。

2024年第2季,EBTIDA为10.56亿元,按季增长19.05%,按年下降12.07%。股东应占净利润为1.65亿元,按季增长129.17%,按年下降59.06%。

业务情况

从地区市场来看,美国区收入占比由上季的14.9%提高至16.0%;欧亚区则按季提高0.2个百分点,至3.7%;中国区由上季的81.6%下降至80.3%。

赵海军解释,部分海外客户需要建立库存,从而稳定市场的份额对冲市场的风险,所以进行了一定程度的拉货,将下半年的一部分产品拉到了上半年去,因而海外客户收入占比有所上升。

从服务类型来看,第2季晶圆收入占比为92.9%,其他收入为7.1%,其他收入包括封装等非晶圆贡献。

赵海军表示,会按照客户需求提供配套服务。

从产品平台来看,管理层透露,第2季的成长动能主要来自广泛应用于消费电子和智能手机的平台,期内消费电子的占比达到35.6%,高于上年同期的26.5%以及上季的30.9%。

举例来说,BCD平台,包括电源管理、开关稳压器、LCD驱动等等,销售收入环比超过二成;射频平台,包括蓝牙WIFI收发器等等,销售收入环比增长近三成。

赵海军在业绩发布会上提到,消费类(游戏、玩具、遥控,家居类等等)市场在逐渐恢复,手机类,库存备货较多,这是增长的重要驱动力。

晶圆收入以尺寸来看,2024年第2季8英寸需求有所回升,收入占比达26.4%,较上年同期提高1.1个百分点,较上季提高2个百分点;12英寸收入占比73.6%。赵海军表示,中芯国际现在12英寸供不应求,目前在8英寸和12英寸没有为了增加产能利用率而降价。但会直面竞争,为了帮助客户保住市场份额和竞争力。

展望审慎乐观

中芯国际提供的2024年第3季业绩指引:季度收入环比增长13%-15%,毛利率介于18%-20%的范围。

在业绩发布会上,赵海军表示:“我们这个行业整个供应链周期比较长,从晶圆下线到安装到整机上,周期要六个月左右,所以现在整机厂客户有需求,也要到半年之后才能将晶圆卖给他。因此一般用比较进取的办法——宁可先备货,再调整。一般会在年初定下高一点的目标,使得整个产业链都做出充分的准备,多做一点,多备一点,但到八九月的时候,会根据实际情况和达到的目标进行修正。所以第4季度是通常的淡季,就是因为年初定的目标会高一点,等到看到手里的库存够今年用了,第4季度就不拿货了,所以第4季度晶圆代工的营业额一般会下降,这个是传统特点,跟行业特征有关系。会影响到4季度和1季度的拿货,但不会影响产能利用率。”

对于第3季的乐观指引,赵海军认为有两大因素推动:

1)地缘影响,本土化需求加速提升,使得几个主要市场领域的芯片、套件产能均供不应求,12英寸节点的产能非常紧俏,价格向好;

2)公司今年扩产都在12英寸,附加值相对较高,新扩产产能得到了充分利用,并带来了收入,促进了产品组合优化调整。

因此预期该公司第3季度的平均单价预计环比提升,并拉动毛利率环比上升。

第4季通常是传统的淡季,管理层的看法是谨慎乐观,但有一定的不确定性。根据上半年的业绩和三季度的指引,今年全年格局基本确定,在外部环境没重大变化的前提下,该公司的目标是销售收入增幅可超过同业的平均值,下半年的销售收入可超过上半年。关于扩产,预计今年年底相较于去年年底,产能总体增量6万片左右的12英寸产能。

赵海军解释:“第2季为了满足客户的需求,我们多拉了8英寸的货,这意味着我们当时有些12英寸的货没有在2季度出货,8英寸提前出了,到第3季,8英寸的出货就相对少了,12英寸的出货就相对多了,从平均值来看,价格就发生了变化。而在业绩报表中,我们都是折合成8英寸来算价格,所以即便没提价,晶圆的价格也上去了。我们到年底的时候,净增的8英寸/12英寸的量,每个月有6万片,这些量由于我们12英寸供不应求,增量都会体现在第3季的出货里,所以带来了价格的提升和营业额的增长。”

他总结了三个因素:

1)供不应求,中芯国际晶圆的价格从第2季开始就没有降过,一直在稳步提高,由于产品的排列组合,低价位的做得少一点,因此价格成长;

2)8英寸在第2季提前出货,12英寸在第3季的出货量将相对多一些,平均价格有所提高;

3)中芯国际12英寸的净增量填补了第3季8英寸减少的量,所以第3季的出货量与第2季相若,但里边12英寸的含量增加,所以价位也提高了。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号