苹果(AAPL.US)和亚马逊(AMZN.US)刚刚公布了截至2024年6月末止的季度业绩,自此之后,除英伟达(NVDA.US)之外华尔街市值最高的六大科技巨头,分别为苹果、微软(MSFT.US)、谷歌(GOOG.US)、亚马逊、Meta(META.US)和特斯拉(TSLA.US)均公布了季度业绩。

先来简单回顾苹果与亚马逊的季度业绩,对于其他“四姐妹”,可参看《Meta的AI野心》、《绩后大跌?微软的痛点在哪》、《特斯拉失速?》以及《加码AI和自动驾驶,谷歌前途可期?》的深度剖析,在此不累述。

苹果:iPhone收入下跌,服务收入再创纪录

苹果主要卖产品,再通过产品入口出售高利润服务。

2024年6月财季,由于iPhone收入微跌0.94%,苹果的产品收入仅按年增长1.62%,至615.64亿美元,占总收入的71.8%;服务收入则按年增长14.14%,至242.13亿美元,再创纪录新高。

从毛利来看,6月财季,产品毛利占苹果季度毛利的54.8%;而占苹果合计收入28.2%的服务分部,毛利却占了总额的45.2%。期内,产品毛利按年增长1.46%,至217.61亿美元;服务分部毛利则按年增长19.73%,至179.17亿美元。

投资者关注的是,今年6月发布的Apple Intelligence会不会带领苹果进入AI服务新时代。

在业绩发布会上,库克提到了iOS18,带来的更新包括重新设计的图片应用、为主页面提供的新定制选项,卫星信息,以及引入了Apple Intelligence。不过苹果这周才开始面向开发者提供测试版,而库克也在业绩发布会上提到,现在仅推出部分功能,而不是全部,此外,还有其他语言版本,其他功能等,要到今年的稍后时间推出,ChatGPT要在本日历年底才整合进来,所以一切可能都会延后。

库克还提到,Apple Intelligence最开始会与ChatGPT合并,并专注于通识。但除了与合作伙伴就内容进行合作外,Apple Intelligence是本地处理和私有云计算,将会有许多个性化内容。库克提到,运行Apple Intelligence,对系统和芯片都有要求,因此iPhone 15 Pro和Pro Max及之后系列才能运行Apple Intelligence。

苹果的CFO预计9月财季,苹果总收入的按年增幅与6月财季相若,但服务收入会有双位数增幅,与本财年前三个季度相若。预计毛利率介于45.5%至46.5%之间,预计经营开支介于142亿至144亿美元之间。

值得留意的是,除了大中华区外,苹果各个市场均实现收入增长。对于大中华区市场收入按年下降6.5%,库克表示,如果计入汇率变动的话,实际跌幅少于3%,也就是说一半的跌幅与汇率变动有关,这与上半财年相比已有所改善。库克表示,苹果瞄准的数据是iPhone 15与14在推出相同时间内的销量比较,在这方面,15的表现要跑赢14。此外,有更多新客户入坑,例如中国内地购买Mac和iPad的买家之中,大部分是第一次买家,手表也是一样,绝大部分都是第一次购买。而且在期内,iPad在大中华区也开始恢复增长,因此苹果对中国的长远机遇有信心。

库克在业绩发布会上也提到,苹果持续提升研发支出,这些年一直在投资AI和机器学习,除了增加投资,苹果还将某些技术重新部署到人工智能和机器学习上。苹果的资本开支既有内部资本开支,也包含与外部伙伴合作的支出,而同时外部合作伙伴也有它们投入的支出,这并不包括在苹果的账上。

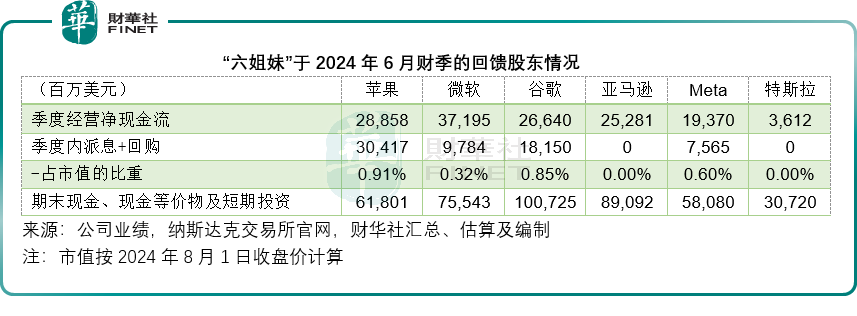

苹果2024年6月财季的经营活动净现金流入接近290亿美元,苹果表示会向股东回馈320亿美元,苹果董事会宣派现金股息每股0.25美元。

库克在业绩发布会上并没有披露与Apple Intelligence更多的内容和数据,也没有解答到Apple Intelligence是否会在服务上推动苹果未来的收入和盈利,买家是否会为了用上AI功能而等待iPhone下一个型号发布再换机,而这对苹果业绩的影响等内容。但可以预见的是,Apple Intelligence在接下来的一年仍难以为苹果带来显著的业绩提升作用。

资本市场对苹果这份业绩的评价仍偏向正面,在公布业绩之后,苹果盘后股价微涨。

亚马逊:云利润大增

亚马逊也公布了2024年6月财季业绩,净销售增长10.12%,至1,479.8亿美元,其中北美地区的销售额按年增长9.07%,至900.3亿美元,国际分部销售收入按年增长6.62%,至316.6亿美元,AWS分部销售额更按年增长18.70%,至262.81亿美元。

该公司第2季的经营溢利增至146.7亿美元,按年增长91.02%,其中北美溢利增长57.7%,国际业务扭亏为盈以及AWS分部经营溢利大增加74.0%推动了经营溢利的增长。

于截至2024年6月末止的最近12个月,亚马逊的经营净现金流入增长75%,至1,080亿美元,自由现金流增至530亿美元,而上年同期为79亿美元。

亚马逊的收入低于市场预期的1487.6亿美元,摊薄后每股盈利1.26美元则高于市场预期的1.02美元。预计其2024年第3季收入将介于1540亿至1585亿美元之间,增幅介于8%-11%之间,其中包括90个基点的汇兑负面影响。经营溢利介于115-150亿美元之间,而上年同期为112亿美元。

亚马逊CEO 安迪·贾西表示,企业不断更新基础设施并转向云端,利用新的生成式人工智能机会,AWS仍然是客户的首选,因为拥有综合功能、卓越的安全性和运营性能、更大的合作伙伴生态系统,以及人工智能功能,如适用于模型构建者的SageMaker、适用于利用前沿模型的Bedrock、适用于训练和推理算力的Trainium。对于那些不仅想要编码,还想要软件开发和业务集成的最全能GenAI助手的用户来说,还有Q。

亚马逊曾表示会在2024年增加资本支出投入,其中大部分将用于英伟达的AI芯片,用于训练和运行生成式AI模型。

尽管亚马逊的整体季度盈利表现好于市场预期,但市场对于其投入似乎仍颇感担心,也对它所提供的第3季盈利指引不太满意。亚马逊公布季度业绩后,股价在盘前交易时段大跌超8%。

“六姐妹”比较

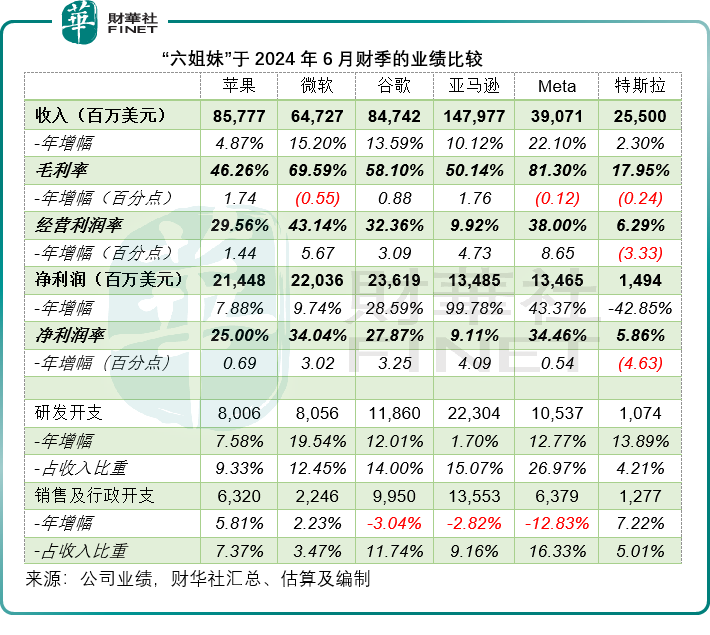

就2024年6月财季来看,收入增速最高的是Facebook母公司Meta,季度收入同比增长22.10%,至390.71亿美元,主要受到广告收入增长21.69%,以及应用系列的其他收入同比大增72.89%,主要受到WhatsApp商业平台的商业信息收入增长的推动。

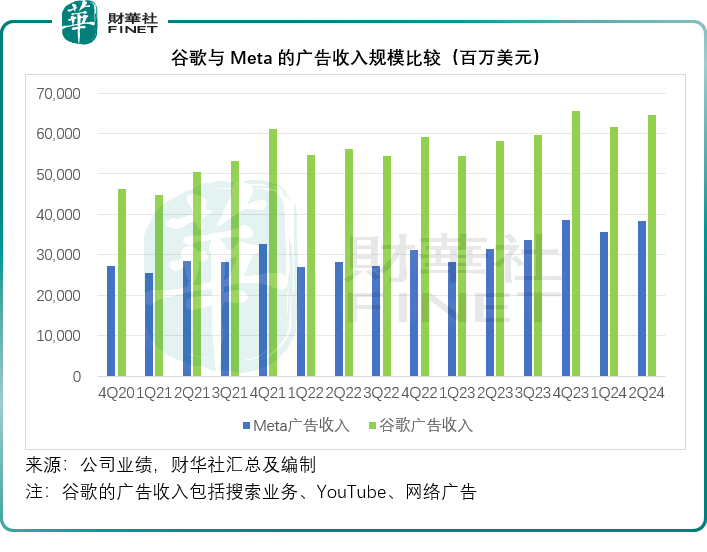

“六姐妹”当中,搜索引擎巨头谷歌(GOOGL.US)与社交平台Meta一样,也依赖于广告收入,它们的业绩同样反映了经济周期对广告业投入的影响。从收入规模来看,谷歌依然占据优势,其广告营收规模相当于Meta的1.7倍。

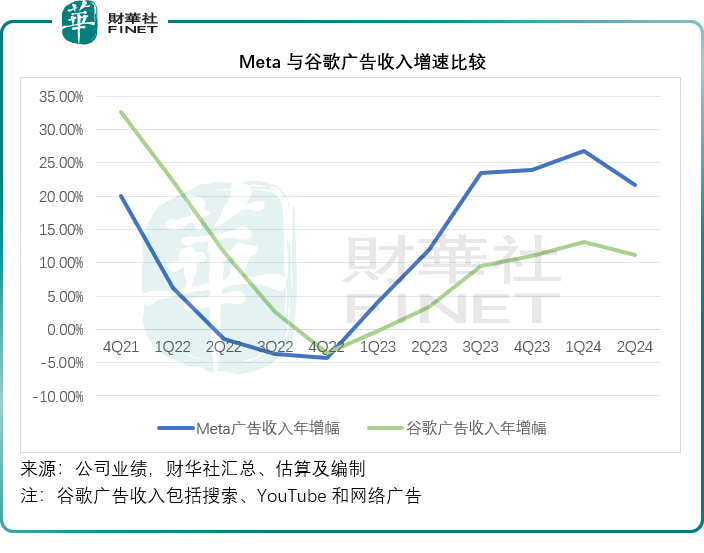

不过从增长动能来看,在走过了2022年第4季的广告投入低谷期后,Meta的增速持续领先于谷歌,见下图。

从季度经营溢利来看,Meta的经营利润率增幅也最高,同比提高8.65个百分点,至38.00%。从经营开支来看,Meta的销售及行政开支降幅很大,主要因为上年同期进行结构重组产生较高的基数,也因此,其经营利润率的提高幅度也最大,见下图。

研发开支,从投入规模来看,最大的是亚马逊,达到223.04亿美元,已接近特斯拉季度收入规模;而从占收入比来看,规模最大的是要发展元宇宙的Meta,占了总收入的26.97%,见上图。

亚马逊拥有规模最大的云业务,而且其在AI的布局也较为全面,也因此,其研发投入也较高。

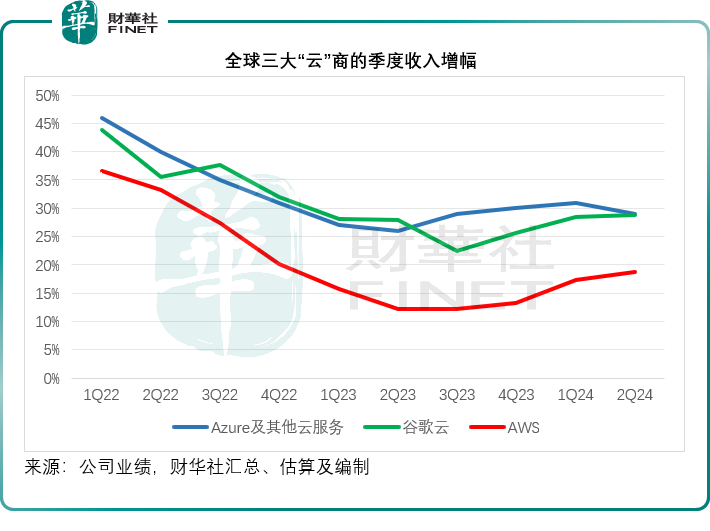

2024年6月财季,亚马逊的AWS录得收入262.81亿美元,增幅为18.70%。对比之下,谷歌云的季度收入为103.47亿美元,仅相当于AWS的39.37%,但增幅高达29%;微软没有披露Azure和其他云服务的收入规模,仅透露包括服务器等在内的微软云收入规模为368亿美元,但相信Azure仅占部分,Azure及其他云业务的收入增幅也为29%。

尽管亚马逊AWS的收入增幅要低于微软Azure和谷歌云,但它的收入规模在那,盈利能力也在那。

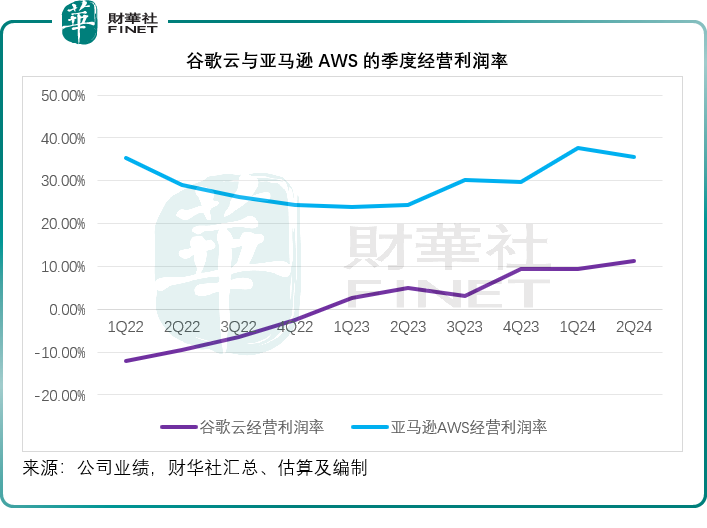

微软没有披露Azure的具体收入及利润数据,但就AWS与谷歌云的比较而言,AWS的盈利能力已较为稳定。见下图,谷歌云从2023年第1季开始实现经营溢利,而AWS早在2015年开始已超越北美业务,成为亚马逊最大的利润来源,在2024年的前两个季度,AWS的分部经营利润率分别达到37.63%和35.52%,远高于谷歌云同期的9.40%和11.33%。

如此优异的成绩,离不开亚马逊的巨额研发投入。但从净利润来看,亚马逊却未算最出色,因亚马逊奉行的是自由现金流的累积,通过庞大的电商交易量累积利润来进行高科技如AWS的投资,也因此亚马逊并没有像其他科技巨头如苹果那样,将大量的利润回馈给股东。

估值比较

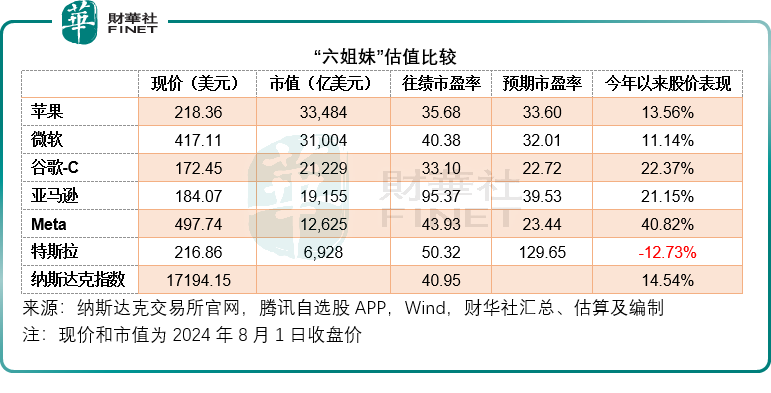

最近苹果的股价反弹,终于重新回到全球市值最高的宝座。“六姐妹”当中,今年以来股价累计涨幅最大的是Meta,广告营收反弹应带来了不错的业绩增长预期(见下表,Meta预期市盈率明显改善,意味着市场预期Meta今年的利润增长应不错),而股价表现最差的是特斯拉。

特斯拉的2024年6月季度汽车销售跌幅不如预期的严重,也因此在公布业绩之后,其股价有很大的反弹。不过,电动汽车需求或低于预期、特斯拉产品推迟(例如RoboTaxi)、FSD的发布及监管限制等,都影响了投资者对其前景的看法。

从上表可见,谷歌、亚马逊和Meta跑赢纳斯达克指数,但苹果、微软和特斯拉却不如整体市场表现,这样的分化或也反映了市场对这三家公司前景的不乐观。苹果和特斯拉或在于其硬件产品的需求问题,而微软的忧虑点或在于其Azure的增长问题。

下半年市场的关注点,将在于AI概念的演变,这六家顶级科技公司都已将AI机遇融入到其内部结构和现有业务之中,并积极地拓展AI的变现新模式,但效果或因人而异,更重要的是,它们均计划将大笔的资本开支投入到AI之中,能否产出所期望的回报,却越来越让人怀疑,所以它们的表现也将取决于投入与回报比。

1998-2024深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号