福布斯中国新鲜出炉的2024年中国最佳CEO榜单中,潮玩品牌泡泡玛特(09992.HK)的37岁CEO王宁首次入榜,成为榜单有史以来最年轻的一位白手起家创始人。

值得留意的是,泡泡玛特的股价今年以来已累计上涨约100%。按现价40.10港元计算,泡泡玛特的市值或为539亿港元,而港交所(00388.HK)的股权披露平台显示,王宁持有泡泡玛特的6.76亿股,占50.03%,如此算来,他的身价至少达到269.7亿港元。

于2020年12月11日上市时,泡泡玛特的发售价为38.50港元,上市首日即以77.10港元高开,单日收市大涨近80%。泡泡玛特的股价更在2021年初全球股市牛市中创下纪录高位,达到107.60港元。但是随着股市走弱,潮玩的盈利可持续性受到质疑,泡泡玛特的股价一落千丈,见下图。

从上图可见,泡泡玛特的股价自2021年高位下挫后持续向下,但是在2023年见底之后,其股价从2024年起开始反弹,在最近终于重回2020年IPO的发售价之上,这又是为什么?

出海战略奏效,上半年业绩或高涨

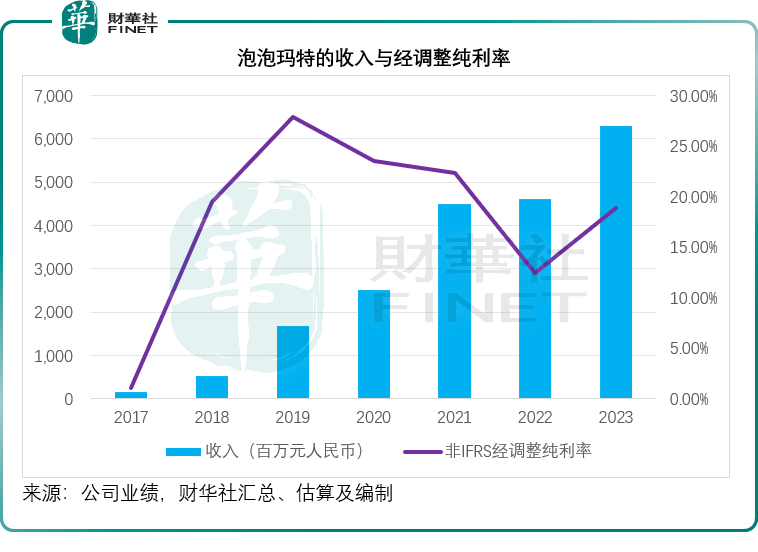

从该公司有记录以来的业绩数据来看,由于前期基数较低,泡泡玛特的营收和利润在上市前增速迅猛,而在2020年上市后,收入和利润也有约70%的增幅,当时正好是潮玩备受零售市场追捧之时,然而在2022年之后,泡泡玛特的业绩出现下滑,收入仅按年增长2.82%,而经调整经利润更按年下滑42.74%。

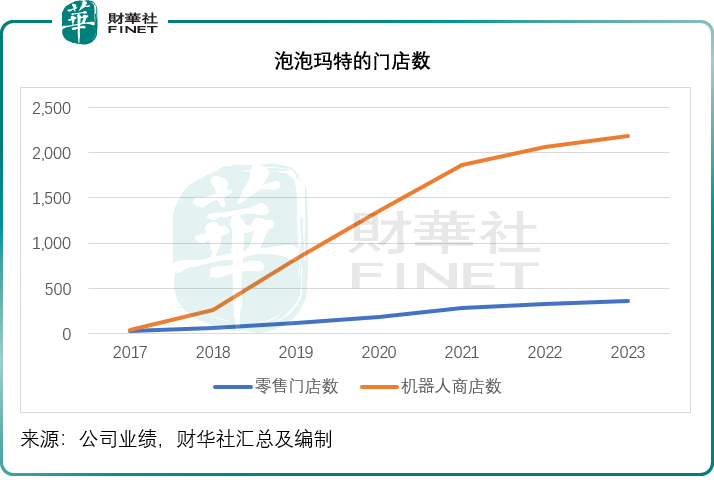

财华社认为,2020年和2021年的疯狂扩张所带来的巨额成本应是拖累其2022年业绩的主要原因。我们留意到,2020年和2021年泡泡玛特的零售门店数分别增加了73家和101家,机器人商店数分别增加了526家和510家,见下图。

在门店数大幅增加之际,泡泡玛特的收入增长却并未因此而提速,反而拖累了整体盈利能力的表现。见下图,泡泡玛特的非IFRS经调整纯利率从2021年的22.30%下降至2022年的12.42%和2023年的18.89%。

不过,面对国内对潮牌产品消费减弱的挑战,泡泡玛特似乎找到了第二条成长曲线——出海。

泡泡玛特从2018年开始进行全球化布局,财华社留意到,该公司于2023年在海外市场的开店速度明显加快。2023年末,泡泡玛特在海外市场的合计零售店总数为70家,其中2023年当年就开了42家;机器人商店有99家,2023年就新开了50家。

效果也立竿见影。

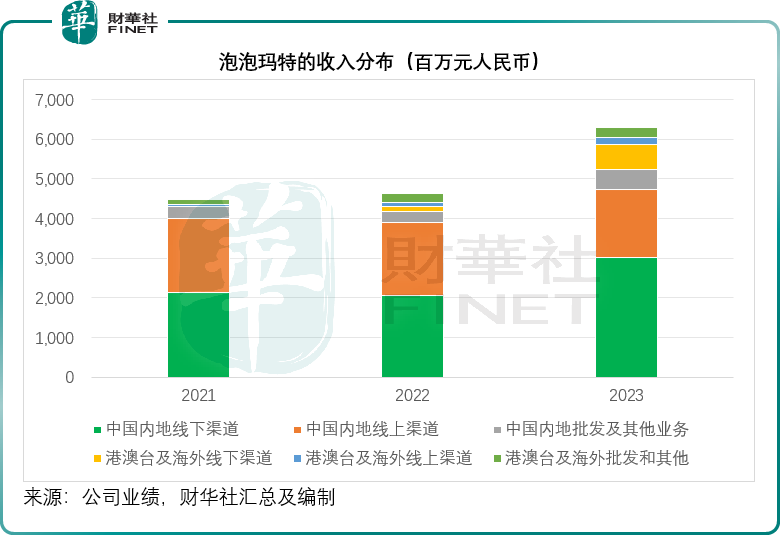

2023年,港澳台及海外业务的占比由2021年的4.09%大幅提高至16.92%,其中2023年的收入按年增幅更高达134.86%。根据泡泡玛特的2024年第1季经营指引,期内的港澳台及海外收益增幅高达245%-250%,远超2023年全年的增幅。

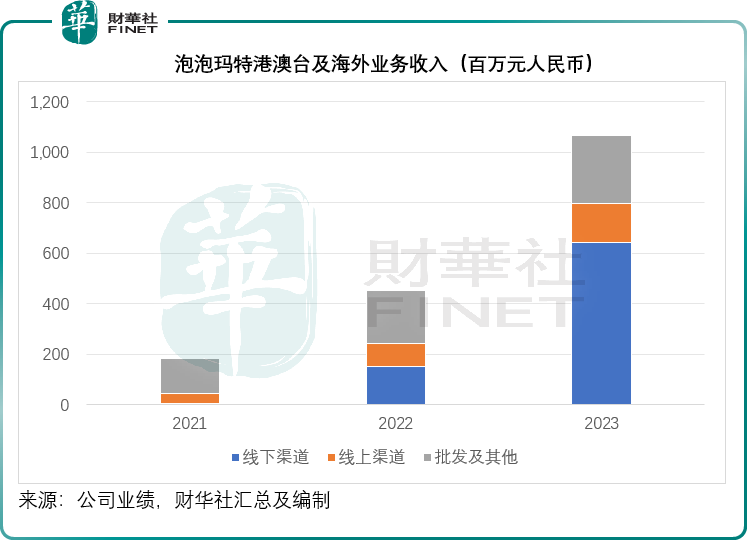

其中港澳台及海外业务的线下渠道增长最为显著,见下图,2023年海外业务的线下、线上和批发渠道的收入按年增幅分别为324.7%、72.7%和26.8%。

财华社留意到,泡泡玛特的海外分部线下渠道和线上渠道毛利率都要高于内地的相应渠道,或与其定价更高有关。以2023年的业绩为例,港澳台及海外分部的线下渠道和线上渠道毛利率分别达到74.4%和73.5%,远高于内地线下渠道与线上渠道的63.0%和60.5%。

也因此,随着境外业务线下渠道和线上渠道的强劲增长(增幅高于毛利率较低的批发及其他渠道),该市场的整体毛利率也显著提升,于2023年按年提高了10.4个百分点,至64.9%。泡泡玛特的整体毛利率也由2022年的57.49%,提高至61.32%。

泡泡玛特于7月18日发布盈喜报告指,其2024年上半年总收入增长不低于55%,需要注意的是,该公司的2024年第1季收入增幅介于40%-45%之间,低于上半年的增幅,意味着第2季的整体收入增速进一步加快;该公司亦预计,上半年溢利按年增幅不低于90%。溢利增幅高于收入增幅,或暗示其2024年上半年利润率进一步提高。

泡泡玛特解释,业绩波动的主要原因是:1)多样化产品品类推动了收入增长,其中港澳台及海外收入高速增长;以及2)产品成本优化,规模效益推动了溢利的大幅增长。

财华社认为,鉴于其海外业务的利润率相对较高,而且海外增长显著,完全有可能推动泡泡玛特的盈利能力提升,这应是其股价反弹的底气。我们将密切留意该公司的最新业绩指标,印证其表现在哪些方面得到明显提升。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号