6月24日早盘,港股美的置业(03990.HK)一度飙涨超100%,截至发稿,公司涨72.53%,报6.47港元/股,市值92.87亿港元。

消息面上,6月23日,美的置业公布,公司将进行股权重组,房地产开发业务产权线将从上市公司的子公司持有调整为兄弟公司持有,而重组后的上市公司将专注经营性业务。

重组具体分为两步:先通过内部重组将房地产开发业务整合至一家私人公司,随后,通过实物分派方式将该业务从上市公司体系中独立出来,形成一个新的私人公司集团。

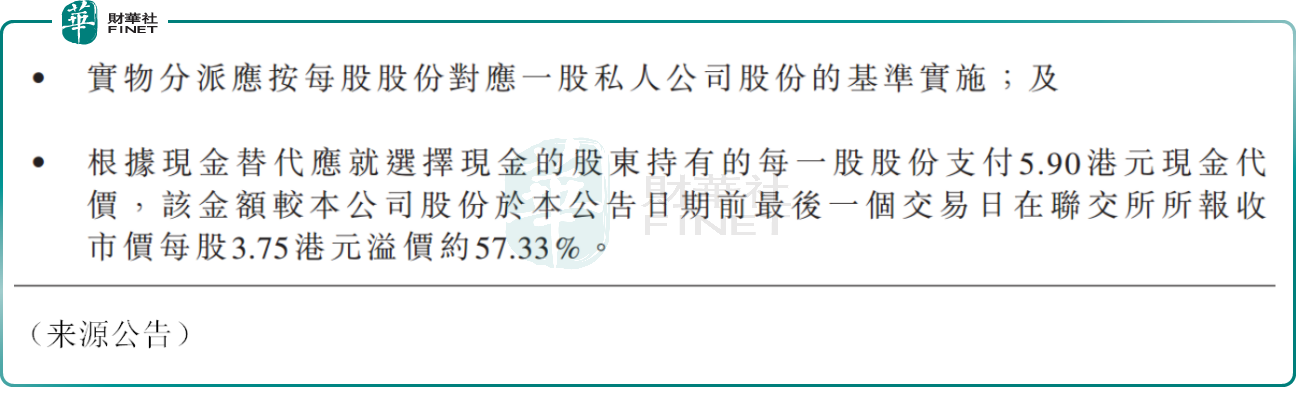

重组完成后,对于选择接收私人公司股份的股东,将按其持股比例分配相应股份,每股分派1股;而对于对于那些不愿意接受私人公司股份、或偏好现金的股东,每股股份可兑换5.9港元的现金,该价格较上一个交易日收盘价3.75港元/股大幅溢价57.33%,体现出公司对股东权益的重视,这也是今日公司股价暴涨的主要原因之一。

资料显示,2023年,房地产开发业务为美的置业贡献了约97%的营业收入,属于绝对的“营收支柱”。此番剥离核心业务,无疑是一个大胆的决策。

美的置业表示,此举旨在减轻公司因房地产业务所承受的高额负债和信用风险,同时为股东提供变现部分投资的机会,减少他们面对房地产开发业务风险的暴露。

此外,美的置业希望通过剥离重资产的房地产业务,集中发展轻资产模式,如物业管理服务、商业物业运营、产业园管理、房地产科技等等,以实现更高利润率,降低房地产市场周期性波动的影响。

中金指出,对上市公司而言,高杠杆、高负债的房地产业务剥离后,整体业务模式由“重”转“轻”,这有望带来估值中枢的结构性向上提振;对小股东而言,在保留对上市公司原有权益的同时既可选择实物分派分享房开业务后续的利润,也可选择现金替代实现收益锁定;对控股股东而言,其强大的信用背书、融资实力和实业背景可平稳接手重资产的房地产开发业务并实现可持续经营。

该机构认为,美的置业本次潜在业务重构对股价带来的影响较为积极,维持美的置业“跑赢行业”评级,目标价6.1港元,目前公司股价已超越这一水平,说明资本市场对中金的观点反馈积极。

值得一提的是,上述交易需待股东大会批准,落地时间和方案细节仍然存在一定不确定性。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号