6月11日,据财联社讯,已经无奈接受了2024年“利率将更长时间维持高位”前景的债券交易员们,本周又将密切关注美联储6月议息会议:在业内普遍预计年内美联储最多也就只会降息1到2次的背景下,人们不仅将关注于今年美联储的宽松路径,还将仔细寻找2025年及以后美联储降息节奏的相关线索!

美联储官员将于当地时间周三下午更新季度经济和利率预测——其中包括了最为可能影响市场走向的的利率“点阵图”。

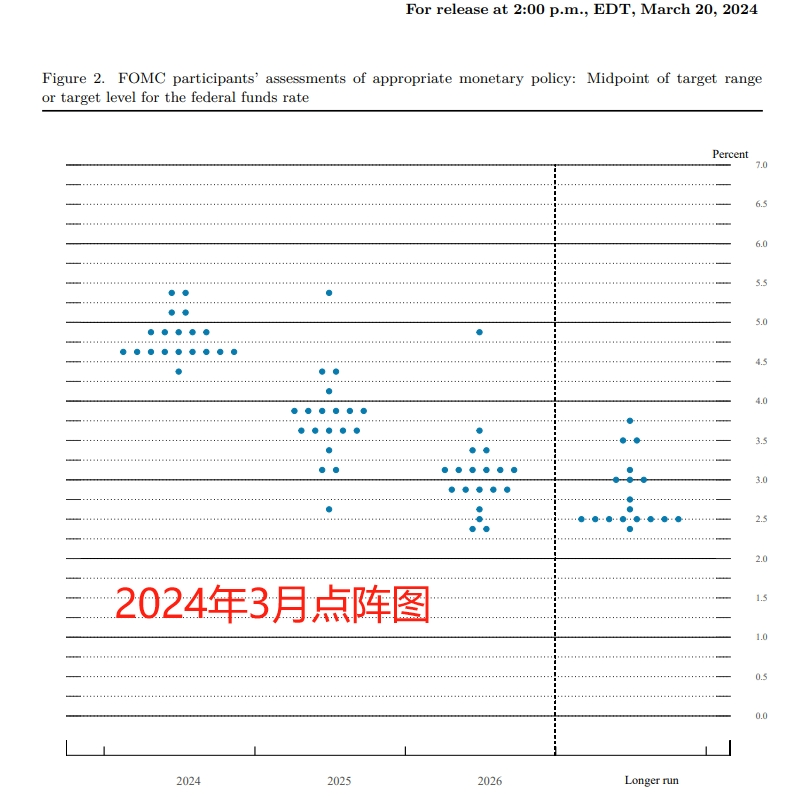

在3月的点阵图中,美联储官员们曾预计2024年将会有三次25个基点的降息,但时至今日,业内人士已普遍预计美联储将缩减对这一降息次数的预估。

就在美联储结束为期两天的会议几小时前,美东时间周三上午出炉的最新5月CPI数据,预计仍可能会显示美国物价压力远远超出于央行的舒适区。由于一系列数据令美联储几乎没有很快降息的余地,不少投资者们现在正在讨论,美联储明年的货币政策是否也只会进行小幅调整,而不是像许多人预期的那样进行一系列降息。这种差异可能会对市场产生重大影响。

“我们将迅速翻到2025年这一页,”WisdomTree固定收益策略主管Kevin Flanagan表示。“也许我们今年会有一两次降息,但明年我们会有多少?随着我们即将进入今年下半年,这将迅速成为关注的中心。”

由于经济相对强劲,美联储自去年7月份以来一直保持着20年来最高的政策利率区间——5.25%到5.5%,这已导致美债收益率持续居高不下:与利率预期关联紧密的两年期国债收益率目前仅略低于5%,素有“全球资产定价之锚”之称的10年期美债收益率则仍处于约4.5%的高位。

尽管市场人士确实普遍认为随着经济最终降温,宽松周期年内终将启动。不过问题是,人们对于本轮宽松周期真的能将降息多少,已越来越没有底气。

从近期的一系列利率期权交易,交易员们甚至已开始预期美联储政策利率仍将在明年和2026年保持高位。期权交易员比掉期市场的同行更为鹰派——部分2026年3月到期的期权目标定价显示,届时美联储利率甚至将高达5.75%(进一步加息),而掉期市场则显示届时利率将降至约4%。

贝莱德投资研究所所长Jean Boivin表示,鉴于平均通胀率可能持续高于美联储2%的目标,债券市场应警惕“延迟宽松周期”的预测。他表示,债券市场面临的前景是需求“调整并认识到这是一个较浅的降息周期”。

本周点阵图上移已成必然?

美联储在今年3月公布的最近一份利率点阵图中曾显示,FOMC委员们对2024年底联邦基金利率的中位数预期为4.6%,对2025和2026年的政策利率中位数预期则为3.9%和3.1%。这份3月点阵图本身已较去年12月的点阵图有所上移,而很显然,本月的点阵图还可能进一步向上抬升。

(图片:财联社)

(图片:财联社)

事实上,只要少数美联储官员将他们的利率展望变得更加鹰派,就足以将今年的利率中值预测推得更高——3月的点阵图中值虽然显示今年将降息三次,但近一半的政策制定者更倾向于年内降息两次或更少,甚至点阵图上“一个点”的变动就足以改变点阵图上的中值预测。

TJM策略师David Robin在债务衍生品市场上已工作了几十年。他表示,本周利率决议的关键就在于点阵图。“要么(年内降息次数预期)会降至两次,要么更低。如果点阵图上2024年的部分至少有两三个点移动到一次降息或完全不降息,我们一点都不会感到惊讶。”

摩根大通资产管理组合经理Priya Misra则指出,“关于政策是否具有限制性的辩论将继续,因为整体数据正好坏不一:劳动力供应强劲,但消费者信心和小企业的招聘意愿正在减弱。”

至于点阵图,她预计美联储的中值预测将表明2024年降息两次,2025年降息三次,“鲍威尔主席仍将强调点阵图不是预测,而是基于当前数据的判断。”

在点阵图上,还有一个容易被忽视但同样关键的部分,是对长期利率的预测。RBC BlueBay资产管理首席投资官Mark Dowding就格外专注于这一所谓的终端利率,他认为3月点阵图上显示的2.6%太低了。

3月份,美联储官员将长期利率的预测中值从2.5%提高到了2.6%。

“我们现在处于一个通胀持续高企的世界,预计长期利率预估将升向2.75%,乃至向某个超过3%的高位迈进,”Dowding称。这让Dowding对较长期限的国债持谨慎态度,他还提到了美国政府当前天量的举债规模。

Allspring Global Investments Plus Fixed Income团队高级投资组合经理Noah Wise则表示,“我们将在美联储会议前减持较长期国债,特别是20-30年期国债。” Wise称,“这是我们看到更多风险的地方,因为通胀在结构性上更高。经济的服务部门继续比商品部门运行得更热。我们在分析中看到,这些价格变化往往更具粘性。”

美国商品期货交易委员会(CFTC)的数据显示,基金经理上周将美国10年期国债期货净多头仓位削减至1214934份,为约两个月来最低。自5月第一周以来,该期限债券的净多头一直在下降。

周一,随着投资者在周三的美国CPI和美联储决议发布前高度紧张,各期限美债收益率多数走高。截止纽约时段尾盘,2年期美债收益率跌0.8个基点报4.889%,5年期美债收益率涨1.7个基点报4.486%,10年期美债收益率涨3.5个基点报4.472%,30年期美债收益率涨4.2个基点报4.599%。

1998-2024深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号