千呼万唤始出来!

农夫山泉(09633.HK)的劲敌华润饮料,终于向香港资本市场发起了冲刺。

财华社讯,4月22日,“怡宝”母公司华润饮料首次向港交所递交了招股说明书,拟于港交所主板挂牌上市,美银证券、中银国际、中信证券及瑞银集团为公司联席保荐人。

当前,华润集团所属企业中有8家在港交所上市,9家在A股市场上市。此次若成功敲开港交所大门,华润饮料将成为华润集团旗下又一个上市公司平台,成为华润集团的第18家上市公司。

华润饮料,作为国资委旗下的一家大型企业,凭借其深厚的行业背景和市场影响力,充分把握了国内包装饮用水和饮料市场的增长机遇,实现了显著的企业规模扩张。

业绩稳增,去年营收破135亿

华润饮料的历史可追溯至19世纪80年代,为中国最早专业化生产包装饮用水的企业之一。华润饮料由华润集团控股,后者持有公司60%股权,余下40%股权由Dong yi控制。

华润饮料主要从事包装饮用水产品及饮料产品的制造和销售,其中“怡宝”是华润饮料旗下的饮用纯净水产品,同时公司还拥有“蜜水系列”、“假日系列”等饮料品牌。截至目前,华润饮料共计有13个品牌的产品组合,共计56个SKU。

华润饮料是国内包装水饮料市场的龙头企业,按2023年零售额计,华润饮料是中国第二大包装饮用水企业以及中国最大的饮用纯净水企业,“怡宝”品牌饮用纯净水产品于2023年的零售额达到了395亿元,是中国饮用纯净水市场的第一品牌。

我国包装饮用水市场竞争高度集中,2023年前五大企业的总市场份额达到58.6%。作为行业龙头企业,在市场稳增长以及行业集中度持续提升的背景下,华润饮料经营业绩不断提升。

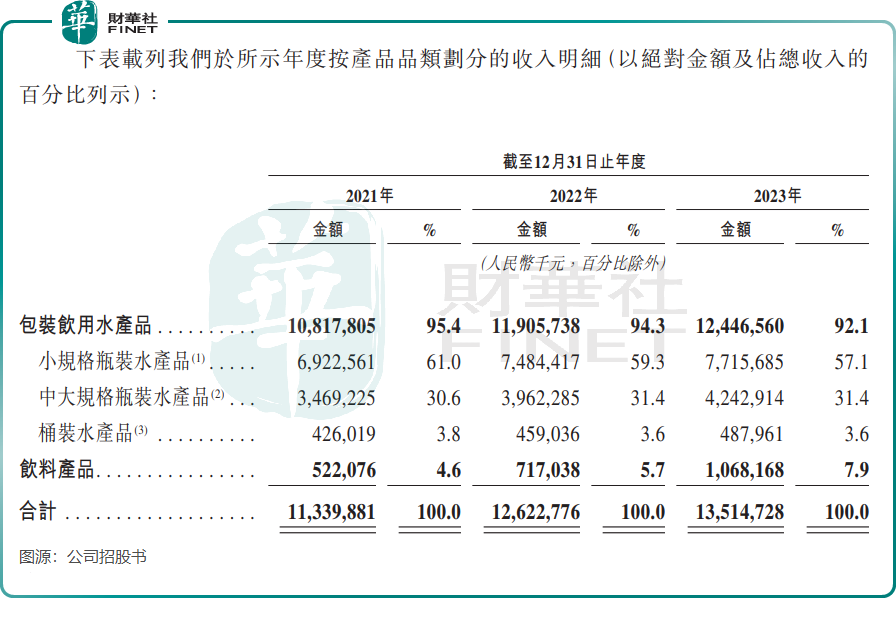

招股书显示,于2021年至2023年,华润饮料的收入分别为113.4亿元、126.23亿元及135.15亿元,归属于公司拥有人年内利润分别为8.58亿元、9.9亿元及13.29亿元。

“卖水”是华润饮料收入的主力军,2021年以来,各种规格的包装饮用水产品收入稳步增长,2023年包装饮用水产品收入达124.47亿元,占总收入比重达92.1%,余下收入来自于饮料产品,占比约为7.9%。

值得一提的是,市场上的包装饮用水利润极高,网易商业一项调查曾显示,一瓶550ml农夫山泉天然水,其中瓶子+盖+喷码+胶带约0.17元,营运和广告费约0.22元,水本身成本仅为1分钱,出价0.68元一瓶。

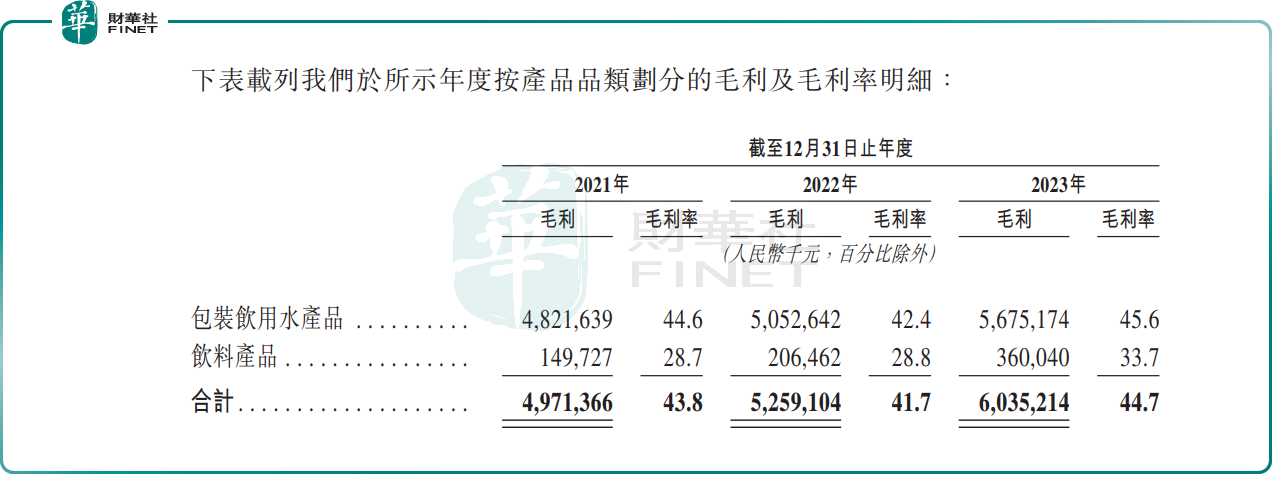

华润饮料的包装饮用水产品拥有较高毛利率,2023年毛利率达45.6%,显著高于同期饮料产品33.7%的毛利率。

华润饮料VS农夫山泉,哪家强?

近期娃哈哈集团创始人宗庆后去世后,农夫山泉被推向了风口浪尖上。那么,农夫山泉与刚披露了经营成绩单的华润饮料相比,谁才是我国包装饮用水行业的“大哥”?

无论是从业务规模,还是从成长性看,身为民企的农夫山泉明显具有更强的竞争力,各方面数据明显优于华润饮料。

经营业绩层面,农夫山泉的营收和净利润规模远在华润饮料之上。2023年,农夫山泉营收和净利润分别为426.67亿元及120.79亿元,华润饮料营收和净利润则分别为135.15亿元及13.29亿元,农夫山泉的营收和净利润均数倍于华润饮料。

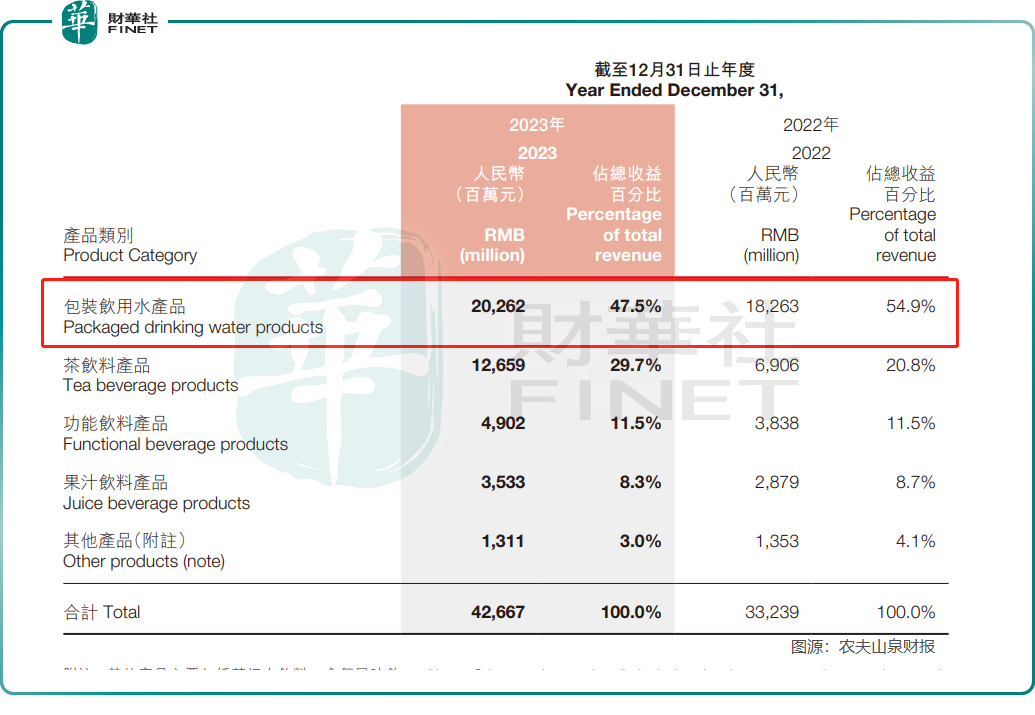

收入上差距主要来自于农夫山泉收入更加多元且均衡,包装饮用水及饮料类收入呈现五五开格局,与华润饮料单一依赖包装饮用水不同。

2023年,农夫山泉的茶饮料、功能饮料及果汁饮料及其他产品收入达224亿元,收入占比达52.5%,而包装饮用水收入为202.62亿元,收入占比达47.5%。

对比成长性,华润饮料对比农夫山泉也逊色不少。

2021年至2023年,农夫山泉营收和净利润复合年增长率分别为19.87%及29.87%,华润饮料的营收和净利润复合年增长率分别为9.17%及24.46%,成长性方面农夫山泉胜出。

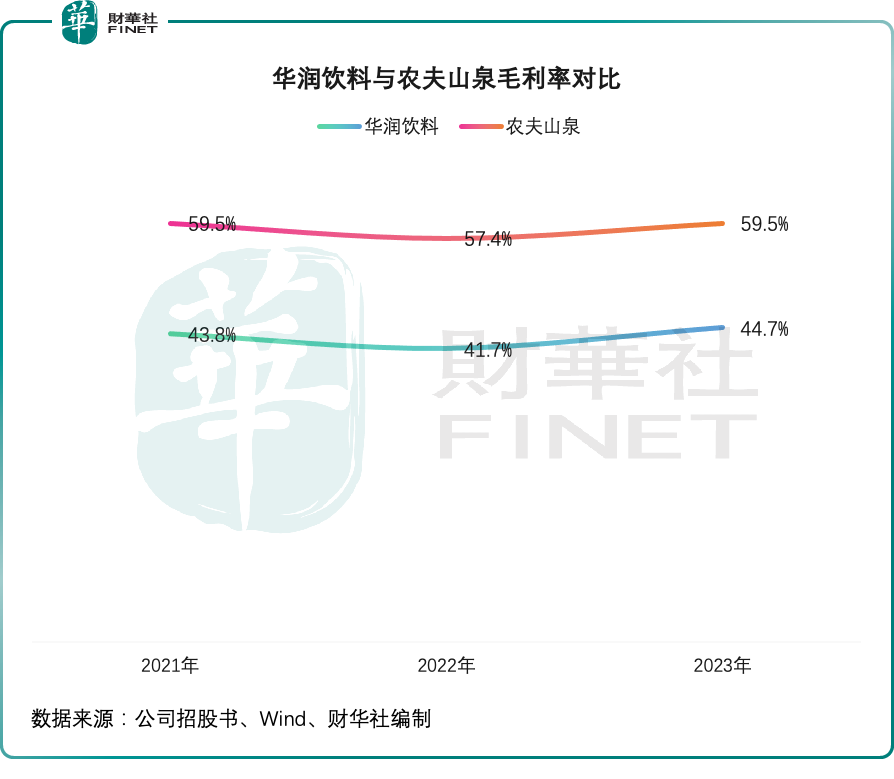

衡量企业盈利能力的毛利率方面,农夫山泉的毛利率更为耀眼。

过去三年,农夫山泉毛利率在58%左右,华润饮料毛利率则在43%左右,二者差距相当大。

该两家企业毛利率高低受产品结构、业务规模等因素影响.一般来说,包装饮用水产品毛利率高于饮料产品,在这方面,华润饮料2023年包装饮用水收入占比超过了90%,而农夫山泉来自水类产品收入比重不到50%,其余主要来自即饮茶、功能饮料和果汁饮料产品。

对于农夫山泉毛利率明显高于华润饮料,背后有两大原因:一是农夫山泉产品结构不断上移,特别是公司茶饮料产品溢价能力较高,因此整体非包装饮用水毛利率并不低;二是来自于农夫山泉的规模效益,在规模化采购以及提前锁价等措施下,农夫山泉的原材料成本相较于行业有折价,因此毛利率较高。

市场地位及市场布局方面,农夫山泉和华润饮料是国内包装饮用水市场的“双雄”,不过农夫山泉市场份额更高。

2023年按零售额计,中国包装饮用水市场前两大公司分别为农夫山泉及华润饮料,两者市场份额分别为23.6%及18.4%。

在即饮软饮(包括饮用水、茶饮料等)市场,按2023年零售额计,农夫山泉以9.6%的市场份额排名第三,华润饮料以4.7%的市场份额位居第五。

角逐饮料大赛道

国内包装饮用水市场固然庞大,但饮料赛道亦是一个充满机遇的黄金赛道,国内几大头部包装饮用水企业都在不同程度上切入饮料市场,以从中分一杯羹。

相较于华润饮料,农夫山泉在饮料赛道的布局更为成功,产品结构也更为完善,即饮茶、功能饮料及果汁饮料已成为农夫山泉包装饮用水之外,重要的收入和利润来源,“包装水+饮料”双轮驱动成效显著。

农夫山泉在饮料赛道走得成功,背后是饮料市场充满商机。

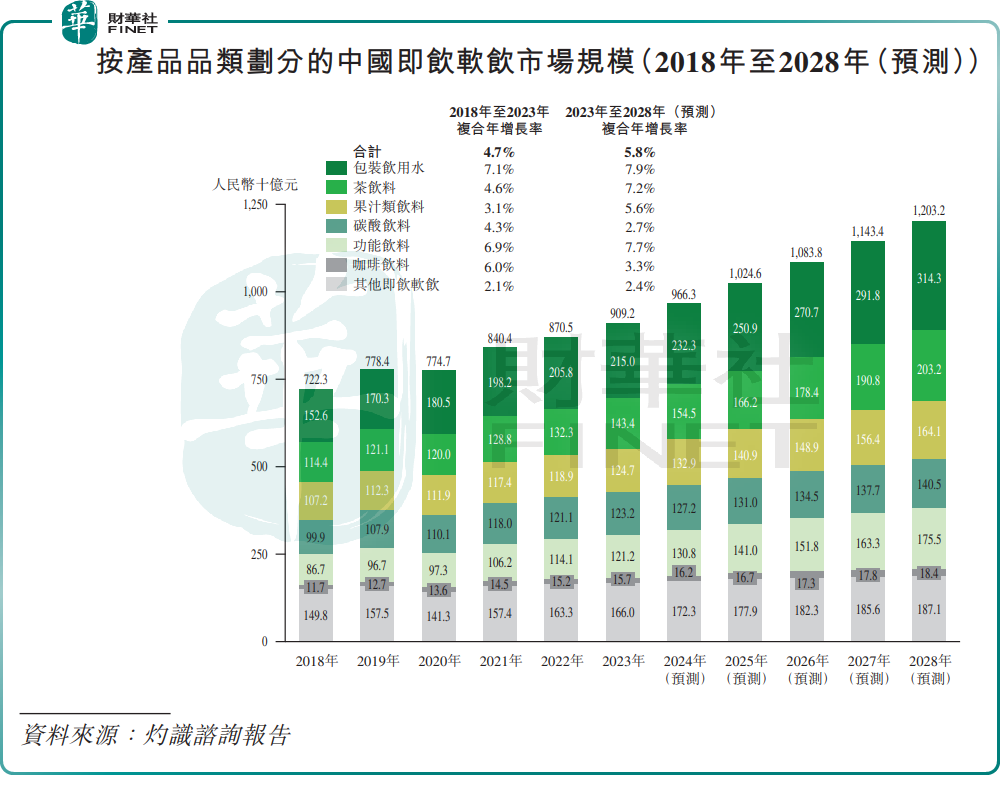

灼识咨询报告显示,2023年我国除包装饮用水外的即饮软饮市场规模高达6942亿元,其中茶饮料、果汁类饮料及碳酸饮料市场规模分别为1434亿元、1247亿元及1232亿元,均是千亿级市场。此外,该三个领域的市场增长前景较佳,预计2023年至2028年复合年增长率分别为7.2%、5.6%及2.7%。

华润饮料过去一直依赖包装饮用水打天下,逾9成的收入贡献均来自于饮用水,在业务多元化方面走得不如农夫山泉成功。为了完善产品结构,同时开辟新增长曲线,华润饮料近些年在研发、营销及渠道等方面持续加码饮料赛道。

2018年以来,华润饮料先后推出风味水品牌“蜜水系列”、果汁类饮料品牌“假日系列”、草本植物饮料品类“至本清润”、果汁类饮料品牌“源自世界的厨房”等品牌,公司产品阵营持续扩充。

直至目前,华润饮料布局了三大饮料市场,分别是茶饮料、果汁类饮料及其他产品。其中茶饮料业务包括“至本清润”、“佐味茶事”、“午后奶茶”三大品牌;果汁类饮料业务包括“蜜水系列”、“假日系列”、“源自世界的厨房”;其他产品主要包括运动饮料“魔力”及咖啡饮料“火咖”。

上述三大饮料系列SKU数量分别为14个、11个及8个,累计占公司全部SKU比重接近60%,不难看出华润饮料的策略重点放在了饮料市场。

饮料品牌在近些年来表现也十分争气,成为华润饮料新的增长曲线。

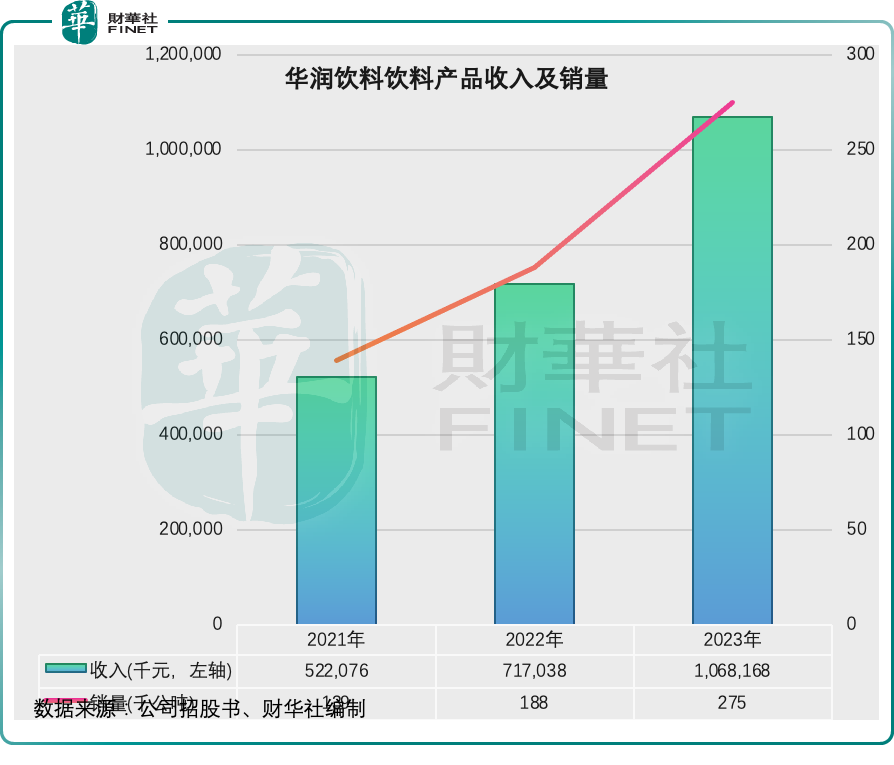

2021年至2023年,华润饮料的饮料产品量价齐升,收入亦水涨船高,收入分别达5.22亿元、7.17亿元及10.68亿元,零售额更是以38.6%的复合年增长率增长,远超同期行业平均水平的4.0%及其他头部企业的增速。

不过,相较于农夫山泉的饮料产品体量,华润饮料在饮料赛道方面仍需加把劲。在2023年,农夫山泉单是其他产品(包括苏打水饮料、柠檬汁饮料等)的收入规模就超过了华润饮料的饮料产品,茶饮料产品收入规模更是超120亿元。

另外值得注意的是,华润饮料不少饮料品牌并非自身的,而是从其前股东、跨国公司麒麟控股株式会社授权而来的,获后者授权的品牌包括“午后奶茶”、“火咖”及“源自世界的厨房”。公司在招股书中指,“公司与‘麒麟’品牌的IP合作预期于2025年届满,我们或会再考虑IP合作的相关安排,视乎结果而言,我们的产品组合可能会发生变化。”

当下,国内饮料赛道越来越卷,同质化也越来越严重,华润饮料如何才能真正走上“饮用水+饮料”的双格局发展路径?我们将持续关注。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号