外卖平台美团-W(03690.HK)于上周五盘后公布了2023年第4季业绩及2023年全年业绩。

业绩显著改善

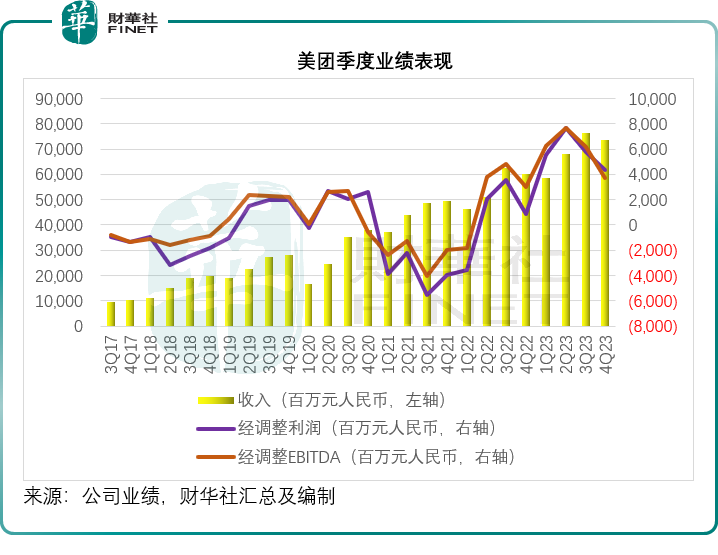

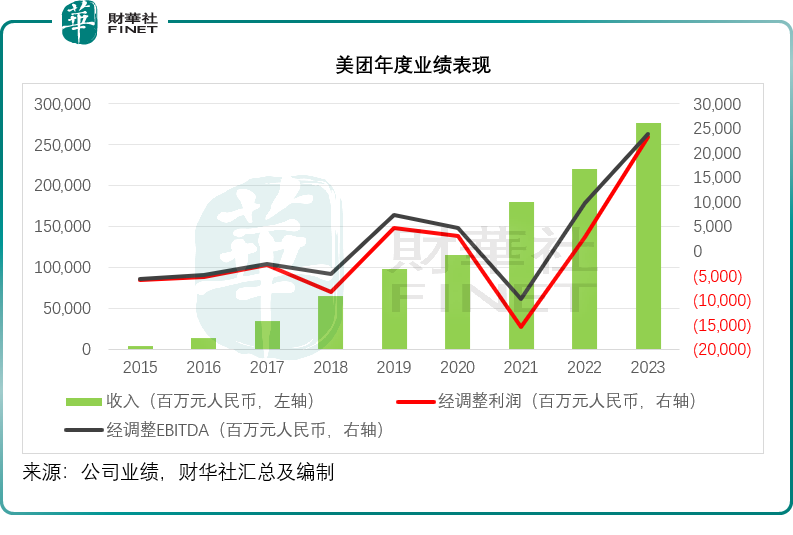

2023年第4季,美团收入按年增长22.56%,至736.96亿元(单位人民币,下同),营业成本占收入的比重则按年改善5.7个百分点,至66.1%,主要因为外卖和美团闪购业务毛利率提升,以及线上营销服务收入贡献增加。

销售及营销开支占比上升了4.8个百分点,至22.7%,为了刺激消费和巩固其竞争优势,美团增加了促销、广告、用户补贴和员工福利;研发开支占比则按年改善1.3个百分点,至7.4%。季度经调整EBITDA按年增长26.46%,至37.44亿元;季度经调整净利润达到43.75亿元,同比增长427.62%。

从全年业绩来看,美团的全年收入按年增长25.82%,至2,767.45亿元;毛利率按年提升了7个百分点,至35.1%;营销开支占比则大幅上升3.1个百分点,至21.2%,或反映补贴的增加;研发开支占收入比重则按年改善1.7个百分点,至7.7%。全年经调整EBITDA达到238.78亿元,按年大增145.54%;经调整溢利达到232.53亿元,按年增长722.48%。全年经营活动带来的净现金流入达到405.22亿元。

从上图可见,不考虑季度业绩的季节性影响,美团的年度盈利表现随收入规模的扩大而持续改善,从陡峭的曲线可以看出,利润率表现持续得到较大幅度的改善,财华社认为,因外卖业务较为成熟,成本构成也大致维持,到店和新业务的盈利能力持续改善将是带动美团未来整体盈利表现的主要动力。

看点一:核心业务保持双位数增长

2023年,核心本地商业收入按年增长28.71%,至2069.07亿元,分部经营溢利按年增长31.17%,至386.99亿元,分部利润率由2022年的18.35%改善至18.70%。

2023年第4季,核心本地商业收入按年增长26.82%,至551.31亿元;分部经营溢利按年增长11.15%,至80.19亿元;分部经营利润率按年下降2.05个百分点,至14.55%。

管理层在业绩发布会上提到,外卖和美团闪购的协同效应在用户基础、市场营销以及配送网络等方面持续增强,将扩大区域零售网络和覆盖更多不同的品类。

展望未来,由于去年的AOV(平均订单价值)的高基数,以及新经济业务在第1季增长有下行趋势,平均订单价值或受到影响,不过美团将专注于高质量增长,继续平衡增长与盈利能力。此外,其广告变现方面仍看到进一步增长的空间,随着美团业务的扩张,将可释放更大的经营杠杆。今年外卖业务的经营利润将继续健康增长。更长远而言,管理层认为,随着规模的扩大,业务效率仍有进一步优化的空间。

到店业务方面,管理层表示,去年第四季,其扩大全国的直营模式,替代了之前在较低线城市的代理运营模式。这些战略性举措有效扩大有关区域的商户和消费者基数,把握数字化转型的机遇。尽管这些投资影响到其短期的盈利表现,但投资的回报将有利于长远业务发展。2023年,GTV(总成交额)增长速度和预期一样有所加快,也推动了收入增长。巩固了本地服务的市场份额,也让经营溢利实现双位数年增长。

展望2024年,美团将继续投资提升产能,并继续通过加快推进营销战略和增加内容,来巩固消费者心智,提升线上预订业务的渗透率。

管理层预计,2024年到店业务将维持较高的GTV增长,并继续得益于线上渗透率的提升和消费趋势的改变,未来将继续调整投资效率并继续改善ROI(投入回报)。管理层表示仍对中长期竞争优势有信心,而且认为其能通过日常运营到特别促销的整个商业周期服务好商户,并协助消费者更有效地找到合适的商户和折扣。

看点二:新业务亏损收窄

2023年第4季,美团新业务收入按年增长13.66%,至185.65亿元,主要因为商品零售业务的发展,部分被其网约车自营业务收缩所抵消。经营亏损和经营亏损率均按季收窄,经营亏损按年缩减了24.07%,至48.33亿元。2023年全年,新业务收入按年增长17.98%,至698.38亿元;分部经营亏损按年收缩28.94%,至201.66亿元。

值得留意的是,对于新业务美团优选,王兴表示未来将专注于构建长期竞争力和改善用户体验,而不是专注在扩大市场份额。最近所进行的组织结构调整,将为各核心业务带来更多的协同效应,进一步增强其竞争优势。

王兴在业绩发布会上表示,对于美团优选以外的其他新业务,美团将继续优化运营,在过去几年,新业务中有一些业务取得非常不错的进展。餐厅SaaS业务,自2016年投资以来已有8年,该业务终于在2023年实现净现金流入,而且一直保持市场领先地位;现在有越来越多的餐厅在其子系统上运行,不仅外卖业务,还包括折扣券业务以及整体运营。此外,B2B配餐服务,从2015年展开,时间比餐厅SaaS还要长,去年已经实现现金流收支平衡,而且两项业务均保持市场领先位置。预计到2024年,包括美团优选在内的新业务一些指标将实现收支平衡。展望未来,这个业务分部将继续提升效率,预计盈利能力可进一步改善。

美团优选在2023年的增长有所放缓,美团电商的市场份额也相对持平,整个行业增长放缓,主要为宏观经济环境使然,而且消费者在疫情后返回餐厅用餐。

美团优选仍产生亏损,主要原因包括:1)规模增长的速度较预期缓慢,因而难以大幅降低采购成本;2)竞争激烈,难以改善定价和加成率和降低补贴。

美团从2020年7月初起推出美团优选,距今已有四年。美团管理层承认,对该业务投入了许多资源,但仍未达到预期的效果。今年,美团将进行战略调整,修正业务模式,目的是大幅降低经营亏损,将打造核心竞争力和优化体验放在首位,而不是聚焦于扩大规模或抢占市场份额。未来计划增加价格加成率和降低补贴。王兴表示,正投入更多的注意力在自然留存率和提升用户黏性上,今年第1季已经看到一些正面的结果,美团优选的经营亏损已显著收窄,他表示有信心这一趋势将在今年余下时间持续。

看点三:组织结构调整

今年2月初,有披露美团内部信内容流出,涉及美团最新的组织结构调整。

调整后,到家事业群、到店事业群、美团平台和研发部门向王莆中汇报;美团优选、小象超市以及B2B食品配送服务快驴等部门向郭万怀汇报;张川仍然负责大众点评以及餐厅管理系统和共享单车及充电宝业务。自动配送车、配送无人机以及海外业务则直接向王兴汇报。

在业绩发布会上,王兴也提到了这次的结构调整:调整的目的是覆盖本地服务的所有类别和场景,为消费者提供从需求发现到购买服务的闭环解决方案,并提供更全面的体验。通过这次结构调整,美团将能实现配送与到店之间更佳的协同效应。

首先,两个业务团队将能更紧密地配合,为商户提供更优质的服务,为商户带来更高的价值和提高商户的经营效率。另一方面,团队的整合能助美团更清晰地识别消费者需求,提升产品和定价优势,改善消费者体验和增强消费者对于美团是一个本地服务平台的认知。

此外,组织结构变更还能通过整合美团平台和研发,改善结构效率和提升用户体验,提高其经营效率,释放成本以达至协同效应。

结构调整也能更好地支持核心本地商业在流量和产品方面的长远发展。

谈及自己负责的自动配送和海外业务,王兴表示,去年五月,美团在香港推出了KeeTa外卖配送业务,距今还不到一年,目前该业务表现良好,增长在线,美团正在非常积极地评估其他市场的发展机会,但会谨慎地评估ROI。

自动配送将是未来趋势,随着线上外卖和线上超市渗透率的大幅提升,自动配送在节省成本、提高效率方面将变得非常重要。所以美团从2018年末起就对无人机和自动配送车辆进行投资。王兴认为,这将成为美团未来基础设施的标配,会持续进行投资,相信能在未来带来战略价值。

看点四:投资与回购

2023年,美团的经营活动净现金流入达到405.22亿元,相当于其全年总收入的14.64%。2023年12月31日,美团持有现金及现金等价物333.40亿元,短期理财投资1,118.21亿元,合起来高达1,451.60亿元,占了其总资产的49.54%!而其附息贷款额只有199.32亿元,其中需要在一年内支付的贷款仅6.1亿元。

拥有如此庞大的现金资源,大家都很关心美团会不会派息或是增加回购。2023年全年,美团以31.998亿港元,共回购了4413万股,并已注销,这也仅相当于美团已发行股份数62.35亿股的0.7%而已。

美团管理层表示,资金将优先分配能满足其高质量ROI要求,以及能增强美团竞争优势的内部业务发展,也关注这些投资带来的自由现金流增长。

从外部来看,美团会投资在能够为核心业务带来显著战略价值,或能为其生态系统捕捉新增长机会的核心业务。美团会定期评估向股东的回馈,如果美团认为短期内没有理想的投资机会,而且有充裕的流动性运营现有业务,就会考虑回馈股东。目前,股份回购是其提高股东回报的优先选项,而且有信心其核心业务仍有许多潜在投资领域。相信其当前股价严重低估。如有需要,未来可能扩大回购项目。

绩后股价造好

公布业绩之后的第二个交易日(2024年3月25日),美团股价高开4.99%,单日曾一度大涨9.69%,收涨5.72%,报93.30港元,市值5,817亿港元。

对比之下,同为平台运营商的快手-W(01024.HK)公布业绩之后首日收跌1.91%,至今累计跌幅达到6.99%,而美股上市的拼多多(PDD.US)公布业绩后首个交易日涨3.52%,随后却转跌,到如今累计跌3.67%。

除了中国资产在资本市场的波动是导致这些平台运营商的股价与业绩表现出现背离外,流量红利的减退也应是资本出走的一个重要原因。

营销开支(获客渠道)依然是平台运营商最主要的支出项,占美团、快手和拼多多的全年营业额比重分别达到21.18%、32.16%和33.19%。拼多多2023年全年的营销开支同比大增51.24%,美团也大增47.48%,快手则轻微收缩1.68%。

值得注意的是,美团的管理层在业绩发布会上透露了潜在的战略转向——将目标定在大幅降低经营亏损,打造核心竞争力,而不是扩大规模或抢占市场份额,这或许意味着未来的补贴和营销开支将降低,或将有利于美团整体盈利能力的改善,这可能是美团绩后股价大涨的一个重要原因。

但是从快手和拼多多的前车之鉴,可以看出当前市场对于平台运营商的前景仍有较大的疑虑,美团绩后的股价表现会否昙花一现,除了受全球资金的喜好(取决于政经因素)影响外,还将取决于美团在接下来的表现:核心业务能否发掘出新的增长潜力,新业务扭亏为盈的时间表——鉴于平台运营商当前的流量增长已快见顶,未来它们的竞争优势将由消费频次与单次消费收入与毛利决定——归根结底,将是服务质量与收益水平的平衡。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号