近段时间以来,港、A两市啤酒板块连连高走,颇有“绝地反攻”那味了。

据富途牛牛数据显示,自2023年年初开始,港、A两市啤酒股接连受挫,就此踏上漫漫熊途。其中,港股啤酒板块于2024年1月24日一度触及718.137点,创下历史新低。

不过好在,啤酒板块在跌入谷底后很快就来了曙光!自板块触底以来,港股啤酒股便回到震荡上行轨道,截至2月23日收盘,该板块累计反弹已超20%。

消息面上,啤酒股的持续反弹,离不开春节各地餐饮渠道动销顺畅催化,其次与近期多家啤酒企业业绩预喜,以及未来发展预期有着极大关系。

对此,国泰君安亦表示,目前股价充分反映对景气高基数及盈利调整的预期。

多家啤酒企业业绩预喜

2023年,伴随疫情的逐步远去,餐饮等消费渠道持续复苏,助力啤酒行业在存量博弈中依旧能保持增长态势。

据国家统计局数据显示,2023年1至12月,中国规模以上企业啤酒产量3555.5万千升,同比增长0.3%。

反馈到企业上,多家啤酒企业于2023年均取得不错的业绩表现。截至目前,珠江啤酒(002461.SZ)、重庆啤酒(600132.SH)、燕京啤酒(000729.SZ)等已悉数剧透2023年业绩增长情况。

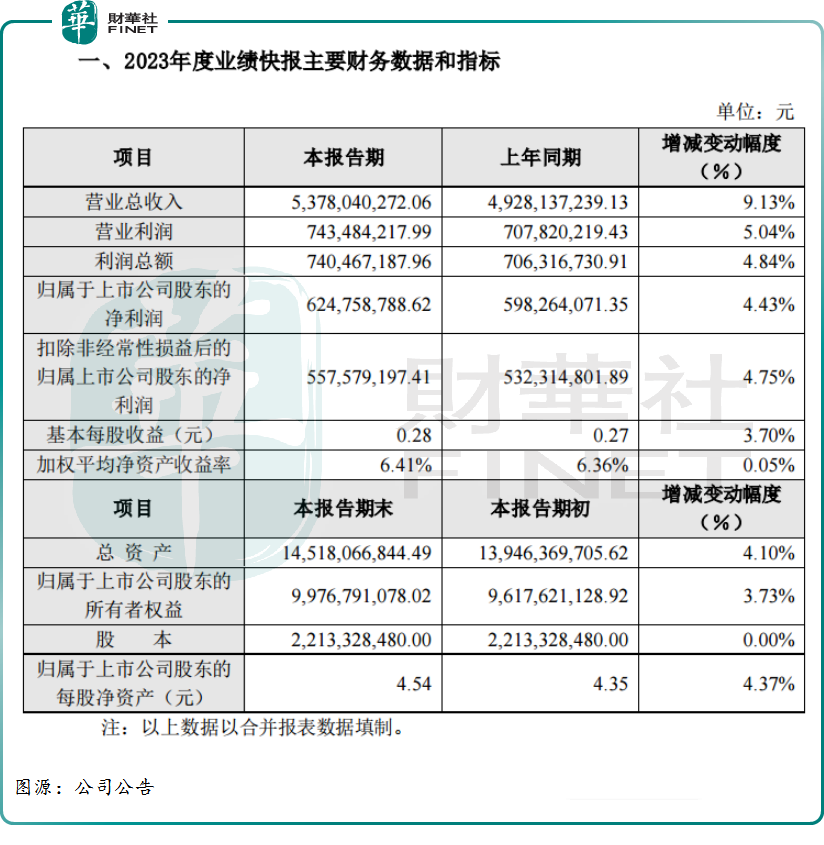

2月22日,珠江啤酒披露最新业绩快报显示,2023年该公司实现营收净利双增长。报告期内,该公司实现营收53.78亿元(人民币,下同),同比增长9.13%;期内归母净利润6.25亿元,同比增长4.43%。

对于业绩增长,珠江啤酒表示公司把高质量发展作为首要任务和总抓手,持续优化产品结构,2023年,该公司实现啤酒销量140.28万吨,同比增长4.79%,实现了营收、净利润、资产总额等财务指标的同比增长。

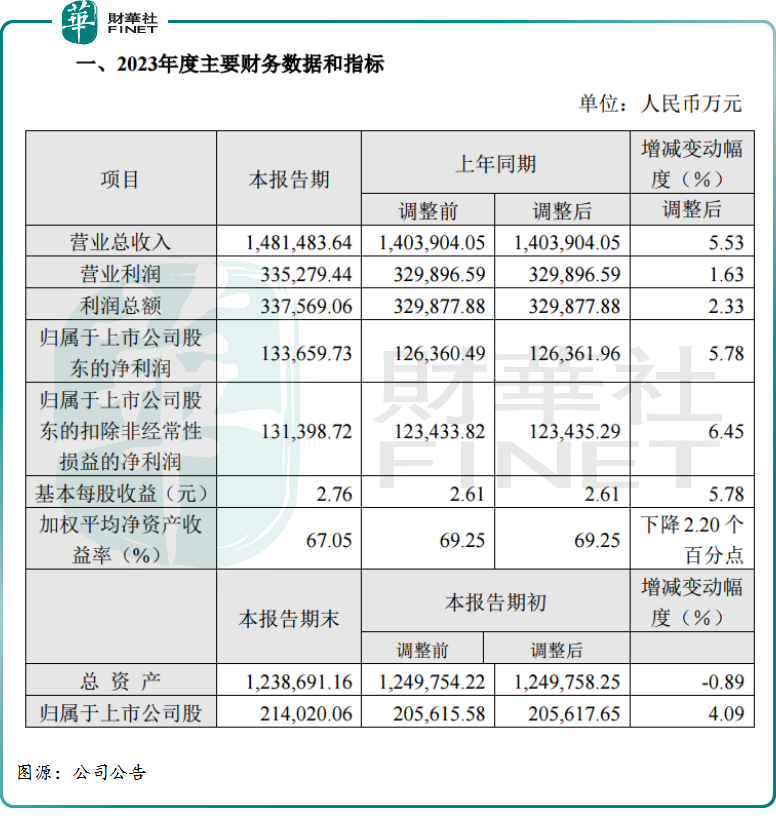

于本月初,重庆啤酒亦出炉了2023年业绩快报,其营收及净利润同样实现了小幅增长。报告期内,该公司实现营收、归母净利润分别为148.15亿元、13.37亿元,同比微增5.53%、5.78%。

重庆啤酒解释称,得益于多元化的品牌组合及有效的定价策略,营业总收入增长5.53%。2023年销量优于行业水平,同比增长4.93%。

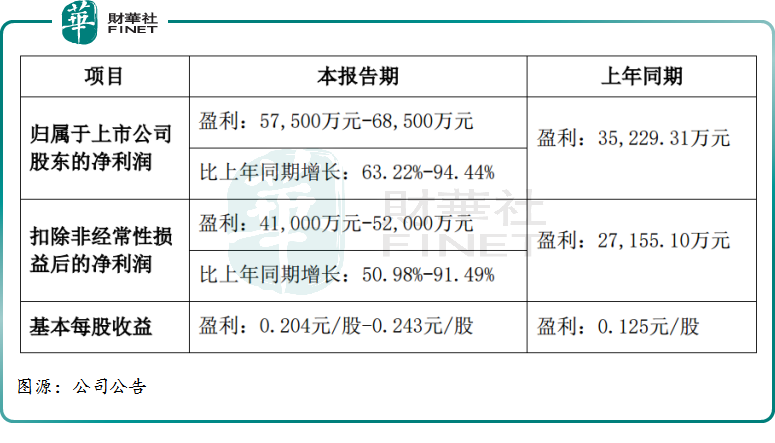

而从业绩增长幅度来看,最亮眼的还得属燕京啤酒。

据燕京啤酒业绩预告显示,该公司预计2023年该公司实现净利润5.75亿元至6.85亿元,同比增长63.22%至94.44%,上年同期盈利3.5亿元。

此外,暂未披露2023年全年业绩情况的青岛啤酒、惠泉啤酒去年前三季度营收、净利润均实现了同比增长,华润啤酒去年上半年业绩也相当不错。

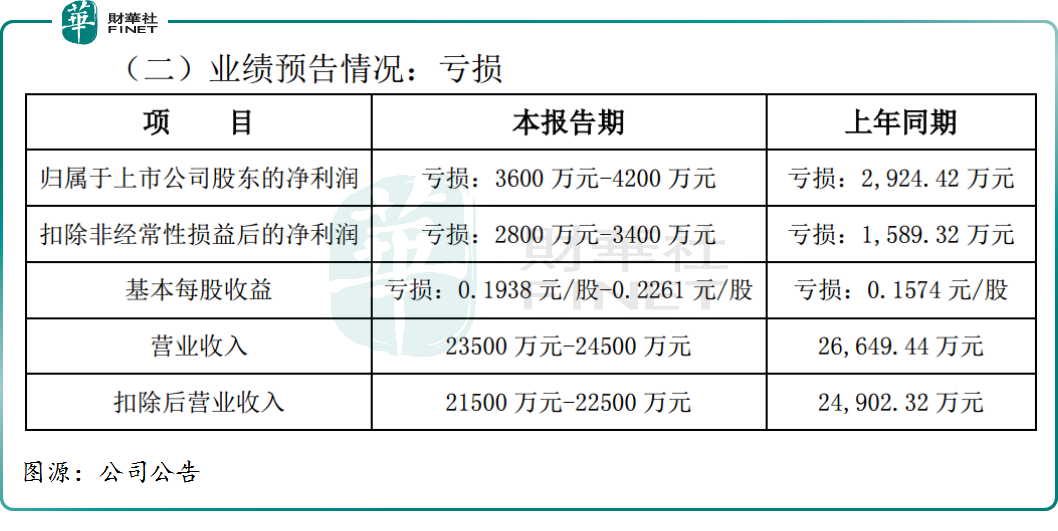

当然,在啤酒行业整体向好的背景下,也有个别啤酒企业因竞争力不足而陷入亏损。

此前,兰州黄河(000929.SZ)发布了2023年业绩预亏公告,期内该公司预亏3600万元至4200 万元,较2022年的2924.42 万元亏损明显扩大。

兰州黄河直言, 2023 年公司属地市场啤酒消费需求有所下降,公司啤酒产品在市场规模、品牌效益等方面与竞争对手相比仍存在一定差距,导致公司本期主营业务业绩出现较大亏损。

啤酒高端化已成趋势

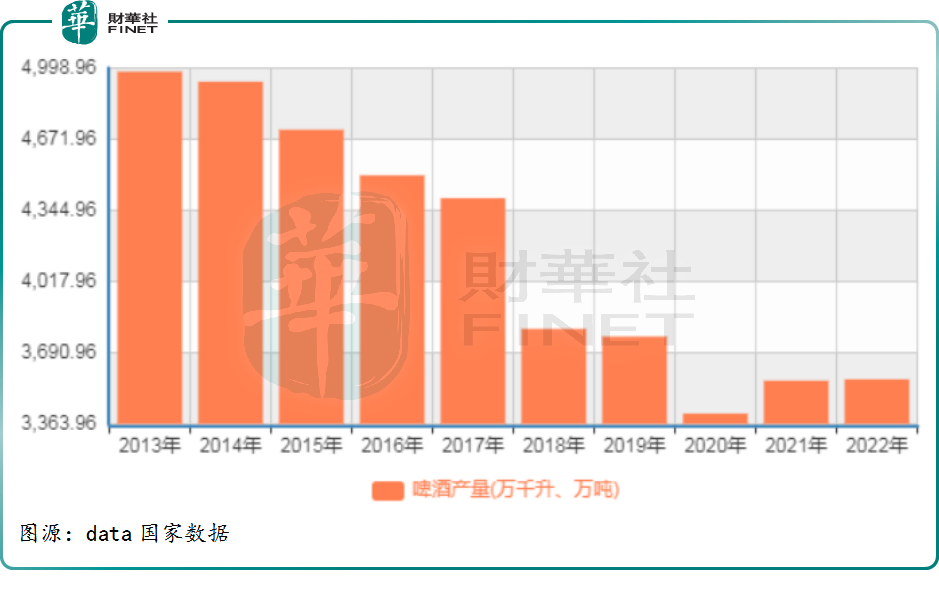

众所周知,受制于啤酒消费需求边际放缓,我国啤酒产量于2013年见顶后开始逐年下滑。

如下表所示,2013年我国啤酒行业产量达到巅峰,年产4982.79万千升。但随后七年时间里,我国啤酒行业产量持续下跌,2020叠加疫情影响,当年年产量仅有3411.11万千升。

虽然,自2021年以来,我国啤酒产量止住下跌趋势出现回升,但是上升幅度较小,即便来到2023年也未能回升至2019年同期水平。

这也意味着,目前我国啤酒行业已迈向存量博弈时代,而量稳价增、降本增效成了啤酒企业在存量战场上活下去的有力武器。

首先,从产品布局来看,啤酒厂商的经营策略由原先的“增量为王”转向“利润为王”,利润诉求强化之下价格战趋缓、结构持续升级,产品高端化成趋势。

譬如,青岛啤酒打造“1+1+N”多样化品牌策略聚焦主产品,以经典+纯生带动N新特产品,其中奥古特、逸品纯生、青岛白啤持续放量。此外其还推出百年之旅、一世传奇、琥珀拉格等高端产品拉升啤酒单品天花板;

华润啤酒采用“4+4”品牌矩阵发力高端;重庆啤酒通过“6+6”品牌矩阵丰富高端品类;百威亚太通过引入多个海外品牌布局高端领域,在国内构建“核心及核心+”产品矩阵等等,无一不是发力高端。

近日,燕京啤酒高管接受机构调研时亦表示,公司不断优化产品结构,持续扩大中高档产品占比,采用多品牌组合,建立针对不同区域的多梯度品牌战略,满足消费者的不同需求。

此外,在存量时代的大背景下,降本增效亦已成为啤酒企业提升盈利能力的有效策略。

从成本端看,大麦、大米和啤酒花等原材料约占啤酒成本的20%,包装成本约占总成本的50%。如何有效降低成本,成为啤酒企业极力解决的难题。

据悉,2022年下半年至2023年,部分原材料成本上升压力有所趋缓,其中主要包材铝材、瓦楞纸价格均回落至近两年低位水平,但主要原材料大麦的采购价格却于2022年末锁定在高位,给啤酒企业带去不少压力。

但好在2023 年下半年澳麦双反政策取消,同时叠加法麦丰收增加供给,可以预见未来大麦价格下降确定性高。

对此,山西证券预计2024年大麦成本同比将有10%的降幅,行业成本红利有望进一步释放,盈利能力稳定向好,释放利润可期。

就当下来看,春节各地餐饮渠道动销顺畅,充分反映行业的高景气,未来在夜场、高端餐饮等渠道恢复下,高档啤酒需求或进一步释放,行业盈利水平有望提升。

山西证券表示,2024年上半年总销量的增长基数偏高,三季度之后基数回落且进入啤酒消费旺季,啤酒行业有望在下半年迎来销量增速较为明显的回升。同时消费场景及消费力逐步恢复,夜场、高端餐饮等渠道的恢复将推动高档啤酒需求走向,从而有望加速行业的结构升级过程。

展望后市,国信证券称,大麦采购价格下降靴子落地,预计全年成本红利将得到兑现,对企业盈利形成支撑。目前板块估值仍处于低位,优质龙头估值性价比凸显,建议积极布局产品组合完备、高端化运营能力强的啤酒龙头。

国泰君安预计,2024年龙头利润增速将有所分化,依次为:燕京 >青啤 >华润 >百威 >重啤。啤酒板块是穿越经济周期的重要品类,来自其良好的竞争格局及地缘差异、产品创新的基因及品类延展性,叠加强大的现金流及运营改善空间。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号