2月19日,A股传统农历龙年的第一个交易日,当升科技(300073.SZ)、容百科技(688005.SH)、德方纳米(300769.SZ)、星源材质(300568.SZ)、多氟多(002407.SZ)等多家锂电产业相关概念股集体低开,截至收盘,上述公司股价涨跌幅依次为-0.93%、-2.52%、1.31%、-2.65%、-2.28%。

从消息层面看,今日上述企业股价齐齐走弱,或是受到一则利空消息的影响。2月13日(北京时间),明晟指数(MSCI)公司例行公布季度指数评审结果并调整指数标的,将于2月29日收盘后生效。

其中,MSCI中国指数剔除了66家中资企业,包括在A股上市的当升科技(300073.SZ)、容百科技(688005.SH)、德方纳米(300769.SZ)、星源材质(300568.SZ)、多氟多(002407.SZ)等。

理论上,被剔出的企业将会被相关指数基金被动卖出。但市场有观点认为,此次MSCI指数调整为季度例行标的调整,是其根据中盘股总市值、流通市值等纳入标准所进行的技术性调整,不必过分解读被剔除出MSCI指数的负面意义。

01锂电价格探底,概念股集体下挫

实际上,不管是主打高镍三元材料的当升科技(300073.SZ)、容百科技(688005.SH),还是磷酸铁锂龙头德方纳米(300769.SZ),抑或是锂电隔膜企业星源材质(300568.SZ)、六氟磷酸锂行业的龙头——多氟多(002407.SZ),这几家锂电产业链相关上市公司的股价都已经回调了相当长的时间。

锂电产业链公司股价持续下行,一方面,是受颓靡不振的大盘行情拖累,投资者的迷茫与焦虑引发情绪式杀跌。

另一方面,则与锂电产业供需形势有关。过去几年,锂电产业站在了新能源汽车市场的肩膀上,吃足了市场带来的巨大红利。特别是在2020年及2021年,国内头部锂电关键材料厂商产销两旺,量价齐升,直接将股价推向了“山顶”之上。

然而,2022年下半年以来,锂电产业链供需失衡状况加剧,锂电池材料价格持续下滑。“结构性产能过剩”、“去库存”,这几大关键词成为了锂电企业过去一年中绕不过去的坎。而这些问题的出现,正是锂电价格持续下探的根本原因。

根据《锂电池新能源汽车全生命周期成本研究2023》,2023年,锂电正极材料(成本占比约为40%)、隔膜(成本占比25-30%)、电解液(成本占比15%-20%)、负极材料(成本占比10%),这四大动力锂电池材料价格均出现不同程度下跌。其中,成本占比最高的正极材料价格下跌幅度最大,全年磷酸铁锂——动力型价格降幅为69.5%;三元材料——动力型价格降幅为58.5%。

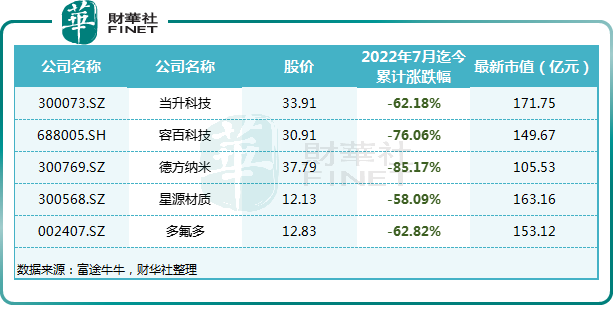

在二级市场上,锂电产业相关概念股也高处不胜寒,于2022年7月份触及阶段性高点后,便步入漫漫熊途。

进入2024年,锂电股依旧颓靡不振,如当升科技(300073.SZ)、容百科技(688005.SH)、德方纳米(300769.SZ)等公司的股价都于近日下探至过去几年以来的新低,总市值均处于100亿元至170亿元区间内。

锂电产业链各环节价格持续下跌,已体现在各大厂商的成绩单上。2023年,当升科技(300073.SZ)2023年净利润预计下滑11.45%至18.09%;同年,容百科技(688005.SH)归母净利润为5.93亿元,同比下滑56.17%。

除此之外,多氟多(002407.SZ)、德方纳米(300769.SZ)的归母净利润亦均遭遇“滑铁卢”,期间同比分别下滑68.17%至71.25%、158.82%至169.32%。

02 如何看待后市行情?

那么,国内锂电产业供需失衡周期还会维持多久?这是市场最关心的问题。

东北证券研报称,2024年国内产能扩张放缓,一季度由于淡季影响预计仍有压力,盈利见底后全年供需格局有望逐步优化,预计2025年供需有望逐步平衡,长尾产能或将逐步出清,行业集中度进一步提升。在国内竞争加剧叠加欧美本地化政策加强的背景下,锂电产业链纷纷布局出海,随着2025年后海外产能逐步放量,有望为国内锂电产业贡献新的增长点。

东北证券预计2024年行业盈利有望见底,周期见底过程中推荐关注主产业链各环节的头部企业。

开源证券认为,随着电芯成本大幅下降、国内新能源车智能化程度不断提高,新能源车的销量、出口数量在2024年有望持续超预期。未来随着碳酸锂价格企稳,锂电池需求有望超预期增长,而多种锂电材料产能已严重过剩,大部分企业已陷入亏损,规划的新增产能或将延后投放,未来供需共振下,锂电材料有望迎来补库行情,届时锂电材料价格有望回暖。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号