随着国内医药行业发展加速、内卷加剧,走向市场广阔的海外是药企必然的选择。

在刚刚过去的2023年,创新药赛道风起云涌,出海项目迎来爆发式增长。2023年也被誉为是中国创新药出海突破元年,从低端原料药、高端注射剂、小分子创新药再到大分子生物创新药,都步入了全球主要医药市场。

不过,就在这“一路火花带闪电”的狂飙之刻,创新药出海的争议之声也随之响起。

药企争相出海的逻辑在哪里?

国内药企争相出海是国内外双重因素作用的结果。

一方面,2017年6月份,中国食药监总局成为国际人用药品注册技术协调会(ICH)正式会员,为其全球第8个监管机构成员,2018年6月,成为ICH管理委员会成员,自此我国创新药逐步融入国际市场。

《“十四五”医药工业发展规划》等政策的制定也对药企出海起到了促进作用。

随着研发实力的提升,又有着政策的支持,出海便逐渐成为了创新药企的共识。

另一方面,从创新药市场规模来看,根据BCG援引Evaluate Pharma的数据,2021年全球创新药市场约为8300亿美元,其中美国市场占比为55%,而相比之下中国创新药市场仅占全球的3%。

在药品定价方面,2021年,我国人均卫生费用为5439.97元(相当于754.3美元),美国同期的人均卫生费用达12914美元,彼此相差17.12倍。

另外,国内的医疗保障体系是以社会医疗保险为主体,美国的医疗保险体系以商业保险体系为主体,对创新药的支付支持力度更强。

简而言之,创新药出海能大幅提升产品天花板,药企有“肉”吃。

最典型的一个例子,君实生物(01877.HK)的肿瘤免疫治疗药物特瑞普利单抗(Loqtorzi)在美国的价格是中国价格的33倍。

而从目前我国创新药出海的商业模式来看,主要有三种:自主出海、License-out(“借船”出海)、合作出海,前两者比较受关注。

其中,自主出海即中国本土药企自主在海外开展临床试验、申报上市,获批后销售。这种模式强调独立决策和战略规划,一旦研发成功能独占巨额收益,但需要应对产品创新力、研发力、资金实力、沟通和战略管理等挑战。

“借船”出海(License-out),即本土药企进行药物早期研发,然后将项目授权给其他药企做后期临床研发和上市销售,通过专利授权、权益转卖等方式对外授权,按里程碑模式获得各阶段临床成果以及商业化后的一定比例销售分成。

这种模式灵活高效,能降低药企的资金压力,降低新药研发风险,又能在销售端借助合作伙伴的销售网络,但新药研发成功带来的收益无法独占,同时在合作伙伴和谈判中需要面对挑战。

“借船”出海大爆发,肿瘤领域占比最高

基于国内创新药当下的能力和资源,以及目标市场的特点和需求,“借船”出海是目前较为主流的创新药出海方式。

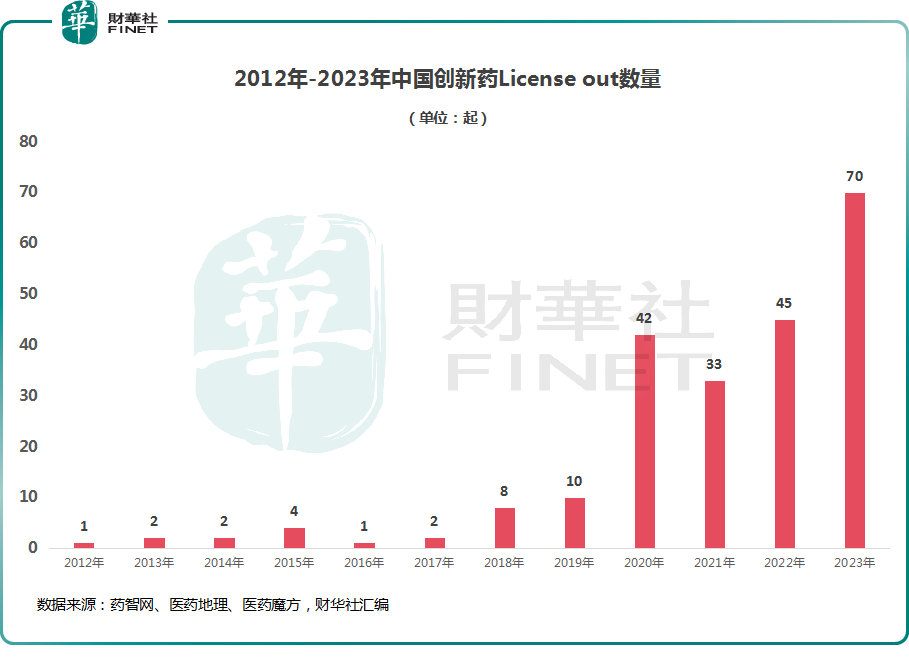

数据显示,2018年之前,国内创新药“借船”出海的数量普遍偏低,徘徊在低个位数状态,此后出现明显增长,而到了2020年终于迎来了一波爆发式增长,达到了42起。

而据医药魔方数的数据,2023年国内合计发生近70起国产创新药License-out(授权转让)交易,已披露交易总金额超过350亿美元。

从数量和交易规模上看,国产创新药出海规模已达到近几年的高峰,且License-out的品种数量超过 License-in(授权引进)。

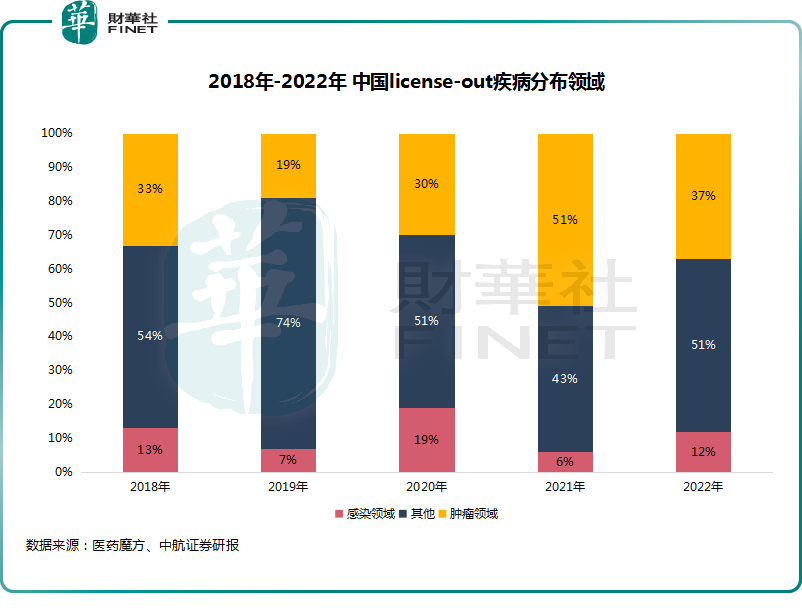

从我国License-out的疾病分布情况来看,肿瘤始终是占比最高的领域,其次感染领域的占比也比较稳定地位居前列,两者长期占据近50%的分布结构。

到了2023年,在License-out的疾病分布中,肿瘤领域的占比再获大幅提升,占比甚至超过了50%。除了偶然出现的乙肝、神经系统疾病、自身免疫性疾病外,一眼望过去全是肿瘤。

而从我国License-out各药品项目数据占比情况来看,据中航证券整理,单抗/融合蛋白占比最高,接近40%,小分子占比近3成,其次则是双/多抗、ADC(偶联药物)、细胞疗法等。

技术进步OR“杀鸡取卵”?

在2023年国产创新药License-out交易总金额方面,最突出的是百利天恒(688506.SH),该公司授权给百时美施贵宝(BMY.US)的项目总金额高达84亿美元;此外诚益生物、百力司康、翰森制药、亨利医药等公司的授权项目总金额也都在10亿美元以上。

国内出海的创新药企涉及港、A的上市公司,也有许多还未上市的药企,而“买家”多是诺和诺德、阿斯利康、百时美施贵宝、葛兰素史克等全球“巨无霸”级别的药企,给出的项目总金额有很多超过10亿美元。

结合2023年的出海数量、项目金额、买家实力,一些业内人士认为这个结果表明国内药企的创新力这些年得到了大幅提升,实力获得了广泛认可。

而平安证券近期的研报亦指出,国内制药企业出海项目类型主要包括创新药、生物类似药、剂型改良、成熟品种以及技术出海多种类型,其中创新药和技术出海项目数量占比常年维持80%以上。创新药项目数量占比从2017年的31%到2023年1-11月的73%,我国新药研发能力日渐增强,创新药企国际竞争能力不断强化。

值得注意的是,在一些人为国内创新药获得海外头部药企认可而欣喜的同时,亦有声音称,创新药企将潜力项目授权出去是“杀鸡取卵”的短视行为。

诺和诺德、阿斯利康、罗氏等海外巨头不是慈善家,他们经验丰富、眼光刁钻、实力强劲,能被这些海外巨头看中的基本都是具有不俗商业潜力的项目。

而通常将项目授权出去后,国内药企仅会保留大中华区的商业化权益,海外的商业化权益仅能拿到一小部分销售分成。相较于自己单干,License-out获得的收益无疑会小很多。

不过,近两年生物医药领域的投融资环境明显趋紧。动脉橙产业智库数据统计,2023年前三季度,中国共计发生128件融资事件,同比下降24%;融资额度上,为总额361.74亿元,同比下降54%。

在这种大环境下,不少创新药企处于现金流紧张的状态,“卖崽”求生有时候也是无奈之举。

当然,这里面有些企业是为了生存忍痛割掉“心头肉”,但也有一些企业是兑现收益欢乐离场,这本也是市场常态。

自主“出海”陡然加速,但整体规模尚小

对比“借船”出海,其实自主出海对药企来说具有更深远的意义。

相较而言,我国创新药领域的第一起自主出海有些姗姗来迟。

2019年11月,百济神州(06160.HK)自主研发的BTK抑制剂泽布替尼获美国FDA批准,成为了国内第一款在美上市的抗癌新药,实现了新药自主出海“零的突破”,不负国内创新药龙头之名。

随后在2022年,传奇生物、北京文丰天济医药科技有限公司的西达基奥仑赛、本维莫德相继实现上市,而在2023年则有三款创新药实现了自主出海,分别是君实生物的特瑞普利单抗、和黄医药的呋喹替尼、亿帆生物的艾贝格司亭α。

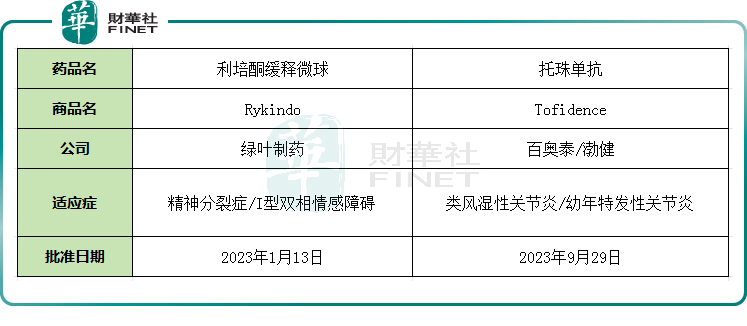

除了这6款原创的创新药之外,实现自主出海的还有2款改良型创新药,来自绿叶制药和百奥泰/,时间也都是在2023年。

因此,从数量上来看,目前有6款原创及2款改良型创新药实现自主出海,而从时间上来看,2023年我国获FDA批准的创新药数量呈大幅上升趋势,有加速的迹象。

不过,相较于“借船”出海的庞大规模,自主出海的规模目前还比较小,但增长趋势值得期待。

从发展趋势来看,2024年美国有望进入降息周期,一二级市场的流动性或得到回补,投融资环境变好能让现金流紧张的创新药企缓一口气,这或许会削弱创新药企“卖崽”的想法。

需要指出的是,近些年国内药企各方面的实力纵向对比是有大幅提升,但相较于海外的全球性龙头仍有极大的差距,有实力全程单干的毕竟只有百济神州等少数企业。从这个角度来说,“借船”出海仍将长期存在,且还会是未来一段时期内药企出海的主要模式。

事实上,进入2024年以来,“借船”出海之势甚是凶猛。

据不完全统计,不过半月时间,目前已经有11起“借船”出海的例子,涉及药明巨诺、英矽智能、百奥赛图等多家公司。

结语

除了“借船”出海、自主出海外,还有多家跨国企业在“抄底”国内的生物科技公司,包括阿斯利康收购亘喜生物(GRCL.US)全部股权、诺华收购信瑞诺医药等。

这也在一定程度上反映出当下国内创新药企研发实力得到认可,且处于比较“便宜”的状态。

从二级市场的估值来看,亦是如此。经过漫漫熊途之后,许多生物科技企业的估值都已经“趴在地板上”了,一旦市场整体回暖,后续有望迎来新一波的上升行情,创新药领域的情况值得持续跟踪。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号