2022年6月,快狗打车(02246.HK)成功登陆港股市场,成为“同城货运第一股”,率先在58系安居客及天鹅到家之前拿到资本市场入场券。

尽管头顶“同城货运第一股”光环,快狗打车却逃不过58系的“魔咒”,在资本市场的表现令人倍感唏嘘。

快狗打车上市当天即巅峰,随后开启了跌跌不休的走势,并不断创下历史新低。截至2023年12月12日收盘,快狗打车股价相较于发行价跌去了97.44%,市值仅3.45亿港元,沦落成为港股市场中的仙股、小盘股。

而同处物流货运赛道的满帮(YMM.US)则相对较抗跌,目前总市值达76.21亿美元,远高于快狗打车;在港股上市的另一家物流货运企业维天运通(02482.HK)也有16.73亿港元的市值。

在国内多家上市物流企业中,快狗打车为股价跌得最惨的企业。这背后,快狗打车的麻烦事并不少,如深陷亏损旋涡、大股东频频减持、用户粘性不强、竞争加剧等挑战不断,成为其股价上涨乏力的因素。

遭阿里三度减持

在上市前,快狗打车获得过多轮融资,其中在2021年6月的C轮融资时估值高达15亿美元,折合人民币约107.6亿元。

快狗打车IPO前就获得过阿里系的眷顾,于上市时的股东阵营中包括了淘宝中国、菜鸟、58到家和交银国际(03329.HK)等。于IPO时,58系的58到家持有快狗打车50.51%股权,为快狗打车控股股东,阿里系的淘宝中国和菜鸟则分别持股12.92%及2.84%。

然而,上市没多久,快狗打车就遭到阿里巴巴(09988.HK)(BABA.US)的数次减持。

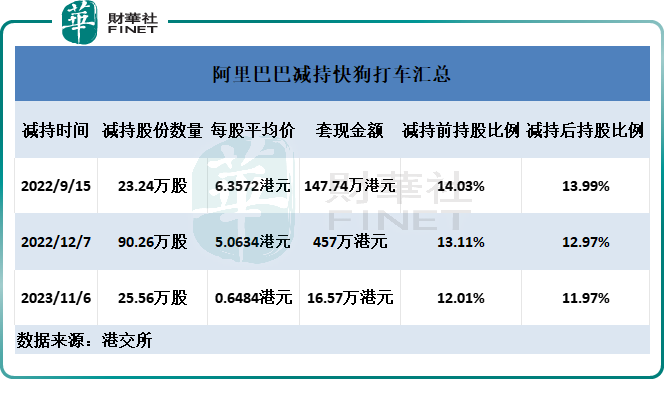

港交所数据显示,阿里巴巴对快狗打车有过三次数额较大的减持动作,累计套现金额超600万港元。最近一次减持是在今年11月6日,阿里减持了快狗打车25.56万股,套现金额约16.57万港元。本次减持后,阿里巴巴持有快狗打车的股份比例下降至11.97%。

作为快狗打车的第三大股东,阿里巴巴频频减持快狗打车,不免打击了市场的信心。历史上这三次较大金额减持后,快狗打车的股价随即加速下挫。

对于IPO前的众多基石投资者来说,股价跌跌不休的快狗打车,也让他们产生了严重的账面亏损。同时,快狗打车上市以来由于连年亏损,因此投资人从未获得过分红。

除此之外,于今年9月,58到家还退出了快狗打车的股东阵营。今年9月发布的公告称,58到家已通过特别实物股息分派的方式向其三个股东分派股份,分派完成后,58到家不再为快狗打车的股东,该三个股东58.com Inc.、Nihao China Corporation及Trumpway Limited将各自成为快狗打车的直接股东,持股比例分别为37.81%、0.87%及2.79%。

盈利的题不好答

快狗打车的前身是58集团旗下的58速运,后来因获得独立运行而更名。

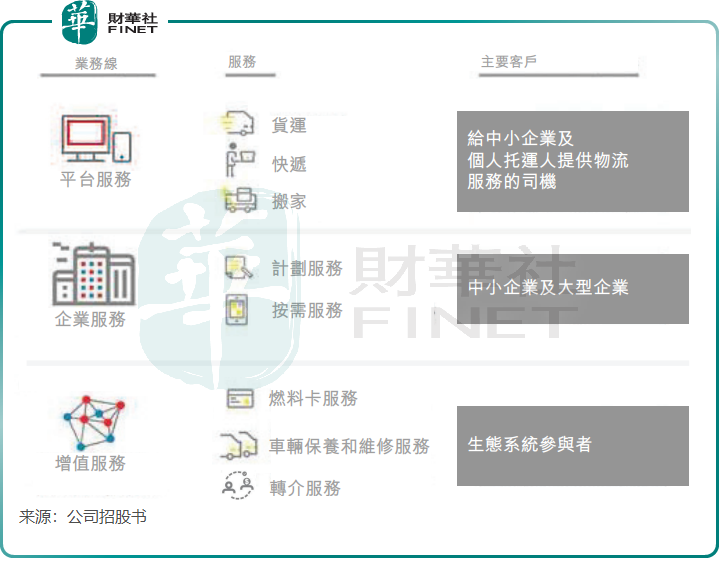

快狗打车的收入来自三大板块:平台服务、企业服务和增值服务。面向B端的企业服务客户涵盖了中小企业及大型企业,该业务是快狗打车收入来源的大头,今年上半年占比超过61%。

平台服务则面向中小企业以及C端用户,服务类型包括货运、快递和搬家;增值服务对象则是快狗打车生态系统参与者,服务包括燃料卡服务、车辆保养和维修服务等。

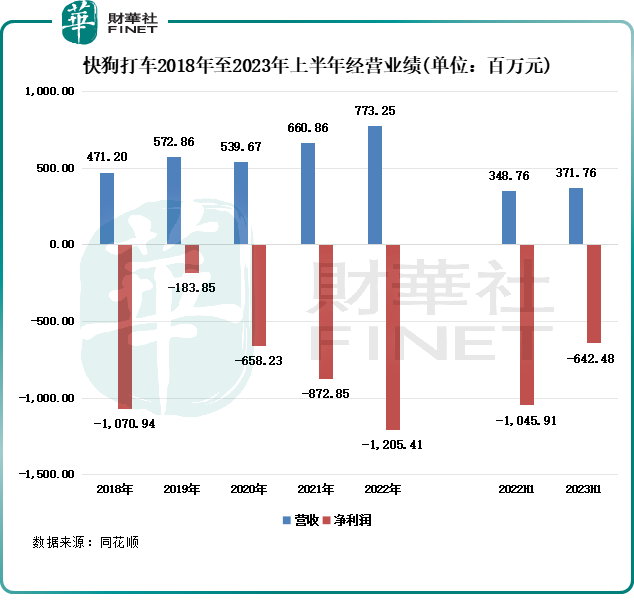

服务类型丰富,却帮助不了快狗打车走出亏损的泥潭。由于面对行业激烈的竞争以及高昂的分包费用及用户补贴等因素冲击,快狗打车深陷亏损旋涡,而货拉拉、满帮以及通天运维在2022年都实现了盈利,快狗打车的处境颇显尴尬。

根据统计,2018年至2023年上半年,快狗打车每年均产生亏损,累计亏损额超过46亿元。而满帮和货拉拉均实现了扭亏为盈,其中满帮在今年前三季实现16.29亿元的净利润,货拉拉2022年实现经调整利润5320万美元。

2023年上半年,快狗打车亏损虽有所收窄,但仍亏了6.42亿元。收入方面,快狗打车2023年上半年的收入仅同比增长6.6%,增速大幅放缓。

满帮和货拉拉实现扭亏为盈,很大程度上是得益于规模效应的提升、用户结构的优化和降本增效所推动。快狗打车在激烈的市场竞争面前,规模化相对欠缺,且仍面临高昂的成本支出。

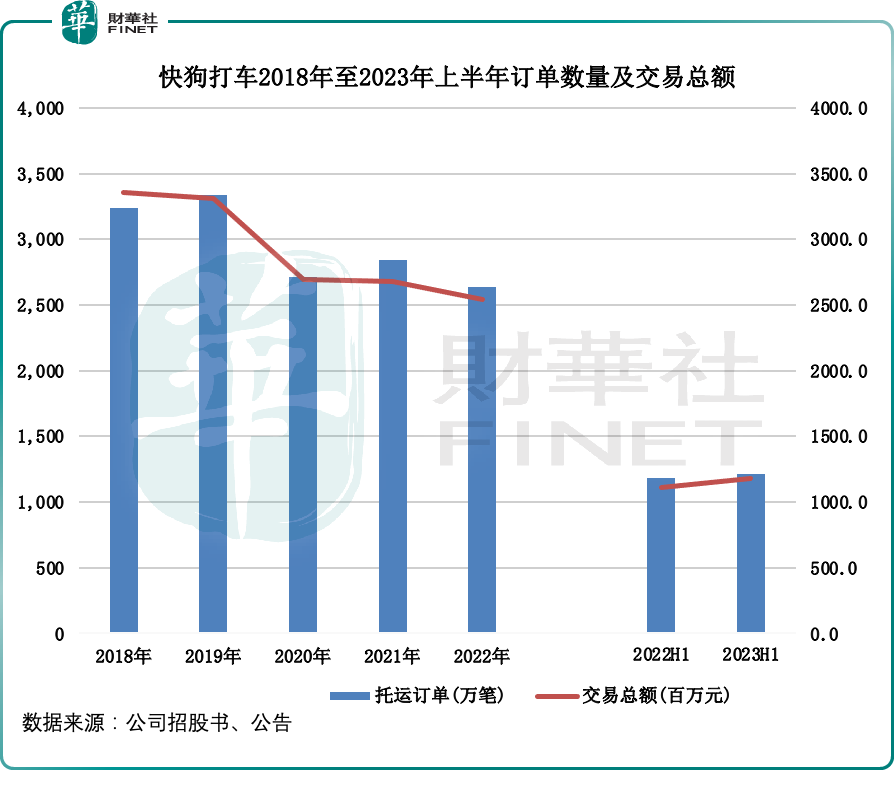

同城货运的商业模式与网约车等共享经济路径一致,企业先需牺牲盈利,换取市场规模。于今年6月底,快狗打车有约3200万名注册托运人及650万名注册司机,2018年以来均实现稳步增长。但用户规模增长并不代表着这些用户都能给快狗打车带来订单量和交易额的同步增长。

上图所示,2018年以来,快狗打车订单数量及交易总额均整体出现下降趋势。今年上半年,经济复苏背景下快狗打车的订单量和交易额也不尽如人意,分别仅同比增长2.5%及5.9%。而我国货运市场增长快于快狗打车,数据显示,今年上半年我国完成营业性货运量259.3亿吨,同比增长6.8%,其中公路完成货运量190.1亿吨,同比增长7.5%。

与快狗打车形成鲜明的对比,满帮充分享受到了市场复苏带来的红利,其今年一季度及二季度履约订单数分别同比增长20.5%及44.5%。

以上数据反映出,快狗打车平台的用户活跃度不佳,托运人的下单意愿出现减弱。而用户忠诚度高于否,关乎到在线物流平台的生死,如何提升用户粘性以及托运人付费及司机接单的意愿,将成为摆在快狗打车面前的头等大事。

运营数据不理想,背后既有竞争加剧、疫情冲击的原因,也有快狗打车为争取盈利而削减用户补贴的因素。

在进行控本的同时,平台对用户的吸引力出现下降,对于快狗打车来说并不是一个好兆头,快狗打车的盈利问题也将变得更棘手。

此外,监管层面一直在严管互联网高抽成的问题。今年11月,交通运输部督促满帮、货拉拉、快狗打车、滴滴货运等主要互联网道路货运平台企业降低过高抽成比例或会员费上限,保障货车司机合理劳动报酬。目前,各平台公司均已下调抽成比例或会员费上限,降幅在1到3个百分点。

下调抽成比例上限,对快狗打车来说有利有弊,利处在于司机的接单意愿更高,弊处在于会影响快狗打车的服务费增长。政策的严管是有利于行业长期健康发展的,对头部平台来说利大于弊,不过能否提升司机活跃度,最后还是要看快狗打车在创新、服务和品质方面的竞争实力是否够硬。

出海才是正确方向?

国内货运市场竞争越来越卷,除了货拉拉、满帮和快狗打车等传统平台外,滴滴也入局了货运领域,近期在国内多个城市上线,顺丰(002352.SZ)也在发力货运赛道。

在这片红海市场中,各家参与者不约而同走“烧钱”路线,推出补贴、激励等措施吸引用户、司机的使用,这也导致企业的盈利空间较窄甚至产生亏损。可以预见,巨头之间的制衡与博弈,仍是中短期内同城货运市场发展的主旋律,在互联网整体监管收严的大环境下,同城货运领域的战争必将是一场技术与服务的持久战。

在此背景下,一些物流货运平台将目标瞄准了竞争激烈程度较低的海外市场。在这方面,快狗打车早已尝到了甜头。

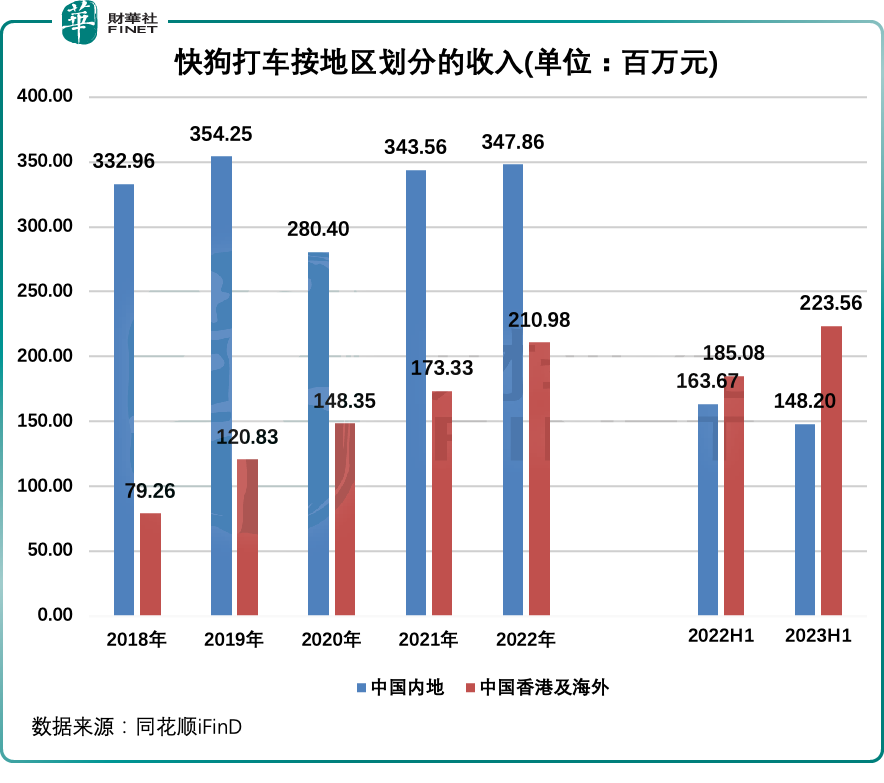

与来自中国内地市场的收入起起落落不同,快狗打车在中国香港及海外市场的收入增长亮眼,2022年上半年收入比重首度超过中国内地。到了2023年上半年,快狗打车来自香港及海外市场的收入为2.24亿元,同比增长20.8%,再度拉开了与中国内地市场的距离。其中,企业服务业务来自印度市场的收入大幅增长274.8%。

快狗打车表示,已将业务拓展至亚洲五个国家及地区(即中国内地、香港、新加坡、韩国及印度)的的340多个城市。

这些国家的线上同城物流渗透率普遍没有中国高,弗若斯特沙利文数据显示,2021年,亚洲同城物流市场(不含中国)线上渗透率仅为1.8%,与中国内地市场2.9%的渗透率仍有较大的增长空间。

海外同城物流市场份额相对固定,竞争激烈程度弱于国内市场,快狗打车拓展海外业务的费用投放也少于国内。另一方面,海外同城物流市场较为成熟,市场化程度高。

因此,海外同城物流市场这块“香饽饽”,未来或成为快狗打车发展的关键。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号