12月11日,在港股市场,啤酒概念板块指数跌破历史新低。实际上,自2023年初开始,该板块便步入漫漫熊途,与年初历史高点相比,已跌去超43%。

相关概念股亦持续颓靡,华润啤酒(00291.HK)今日盘中一度触及32.2港元/股,创2020年5月以来新低;青岛啤酒股份(00168.HK)于12月7日创2020年7月以来新低;百威亚太(01876.HK)则于12月5日创上市以来新低。从年初迄今,上述三家企业股价累计跌幅分别为39.15 %、32.91%、47.22%。

从消息面上看,啤酒股的持续回调,一方面或受羸弱的大市行情拖累;另一方面,与啤酒行业及企业当前自身基本面表现,以及未来发展预期有着直接的关系。

01啤酒消费短期承压

进入2023年以后,伴随着疫情等外部因素的消退,酒店、餐饮、旅游等各类线下消费加速恢复,啤酒行业迎来高发展预期。

从数据来看,上半年啤酒市场的复苏确实强劲,3月、4月啤酒产量同比增速分别达到20.4%、21.1%。

然而好景不长,啤酒产量从5月开始增速回落,5月、6月的增速分别放缓到7%、1.6%;第三季度是啤酒行业的传统旺季,但从7月起,产量却连续3个月下降,分别为-3.4%、-5.8%和-8%。

旺季的下跌,尤为打击士气。在二级市场上,6月中旬以后,港股市场的啤酒板块、及相关概念股下行的趋势明显加速。

那么,啤酒为何旺季不旺呢?机构调研显示,这一变化主要与行业“消费疲软+高基数+去库存”的等因素有关。

首先,市场观点认为,受国内消费疲软和不确定因素的出现,让餐饮和夜场消费受到了一定的抑制,啤酒消费呈现疲态。

其次,今年第三季度啤酒市场面临着较大的基数压力。去年7月,受益于疫情缓解,和罕见高温,啤酒增长基数较高,产量增速达10.8%。而今年7月以来,北方强降雨等极端天气频发,给啤酒销量带来影响。

此外,上半年啤酒渠道库存压力大,从而使7月产量减少。据中泰证券研报指出,上半年啤酒产量对比疫情前2019年同期增长4.7%,大部分系旺季备货、半年度考核冲刺等因素造成渠道库存增加所致,7月份,企业普遍面临去化库存的压力。

受此影响,据国家统计局数据,1-9月,全国规模以上企业啤酒产量增速仅为2.1%。

02“高端化”是最大的机会?

不过,值得一提的是,在目前大部分啤酒企业考核中,销量考核比重并不高,反而更加关注消费高端化。

回顾啤酒行业的发展史,2013年,中国啤酒产量达到峰值,但此后一路下滑。据国家统计局数据显示,2013-2019年,我国啤酒产量从5061.53万千升下降至3765.3万千升,年复合增速为-4.81%。

很明显,啤酒市场已步入存量博弈格局。同时,在消费升级的大趋势下,很多人对啤酒消费观念向“少喝酒、喝好酒”转变,头部企业纷纷卷向中高端市场。

例如,华润啤酒采用“4+4”品牌策略补齐高端产品短板;青岛啤酒坚定实行“1+1”品牌策略,并推出百年之旅、一世传奇、琥珀拉格等高端产品拉升啤酒单品天花板;重庆啤酒组成“6+6”品牌矩阵并淘汰“山城”品牌;燕京啤酒采取“1+3”品牌发展战略,以“燕京啤酒”为主品牌,同时培育漓泉、惠泉、雪鹿三个地方性优势品牌。

高端化给啤酒企业带来的最直观表现就是盈利能力提升。酒协数据显示,过去10年中,中国啤酒行业产量下降了26.6%,销售收入增长了11.4%,利润增长了117.2%,售价提升了51.8%,单位产品利润则增长了195.8%。

虽然2023年下半年以来啤酒消费疲软,一定程度上可能会拖累啤酒厂商业绩表现。但得益于产品高端化带来的高毛利,叠加大麦等原材料和易拉罐、纸箱等包材价格下滑,啤酒企业成本压力有所缓解,青岛啤酒等厂商依旧取得不错的利润表现。

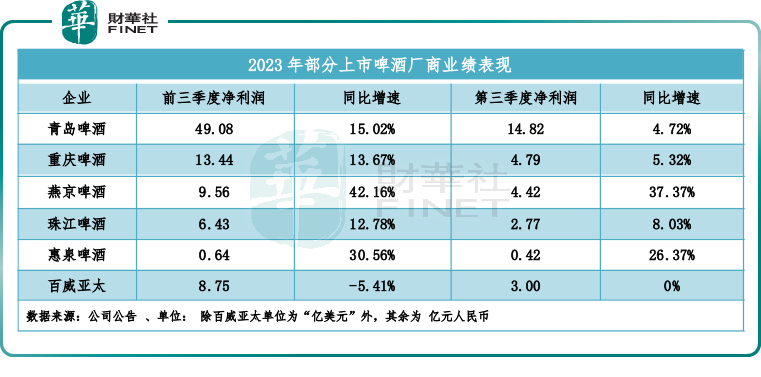

如上图所示,前三季度,除了行业龙头百威亚太的净利同比下降了5.41%外,其他啤酒厂商均录得双位数增长。第三季度单度,在销量不佳的情况下,啤酒厂的利润亦有不同程度的涨幅。

其中,燕京啤酒表现相当亮眼,前三季度净利润、第三季度单季同比增速分别达42.16%、37.37%。

近日,华润啤酒董事会主席侯孝海公开表示,当前啤酒高端化仍然是发展的第一趋势。

高端化是啤酒企业最大的机会。招银国际曾提出,中国啤酒行业的主要增长动力来自消费高端化,高端及超高端啤酒销售额于2018至2023年的年均复合增长预计达8.5%。

中泰证券也指出,啤酒核心逻辑在于结构提升带来的价格增长,当前应重点关注高端现饮修复带来的结构提升和价格回暖。

兴业证券亦表示,四季度为啤酒传统淡季,全年销量基本定局,后续核心关注两点,一是关注年底对大麦、包材等原材料的锁价情况,二是对于高端品类相关营销策略及规划的落地。一年维度来看,2024年啤酒板块有望量稳价增,同时成本下行确立,业绩弹性可期,建议底部布局。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号