作为全球市值最高的股票,也是“价值投资掌门”巴菲特重仓股,苹果(AAPL.US)的一举一动备受关注。

刚刚公布的2023年9月末财季业绩表现低于预期,也引来市场的讨伐,公布业绩后的盘后交易时段,其股价下跌2.97%。

苹果业绩表现

于9月末财季,苹果季度收入为894.98亿美元,同比下降0.72%,首席财务官卢卡·马埃斯特里(Luca Maestri)指汇兑亏损带来超过2个百分点的负面影响,若按固定汇率计算,他认为苹果的整体收入以及各个地区分部均实现正数增长。

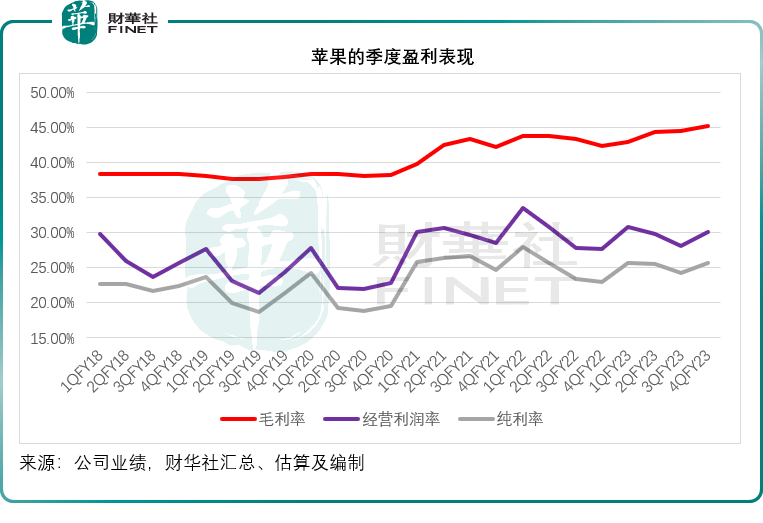

苹果的季度毛利率创下9月财季新高,达到45.2%,较上季增加70个基点,主要得益于产品组合优化带动,抵消了汇率亏损的影响。其中产品业务毛利率按季增加120个基点,至36.6%,得益于产品组合优化。经营开支为135亿美元,按年微增2%,处于其预估区间的低位水平。净利润为230亿美元,每股摊薄后盈利为1.46美元,按年上升13%,也创下9月财季记录。经营现金流入为216亿美元。见下图。

截至2023年9月末止的2023财年,苹果全年收入按年下降2.80%,至3,832.85亿美元,而如果按照固定汇率计算,则为正数增长。新兴市场表现出色,于2023财年实现收入新高,并取得双位数增长,其正在扩张在这些市场,包括在印度开设新的苹果零售店,在越南和智利开设线上商店;毛利按年下降0.96%,至1,691.48亿美元;经营利润按年下降4.30%,至1,143.01亿美元;净利润同比下降2.81%,至969.95亿美元。

针对市场关心的问题

市场最关心的问题,面对华为的进逼,iPhone在中国内地的销售表现不佳。最新款iPhone 15据说在内地销量不佳,而其表现或要到12月财季入账,并没有反映到最新公布的业绩上。

对于内地业务的前景,库克表示仍很有信心,中国内地是苹果重要的市场,这一点并没有变。

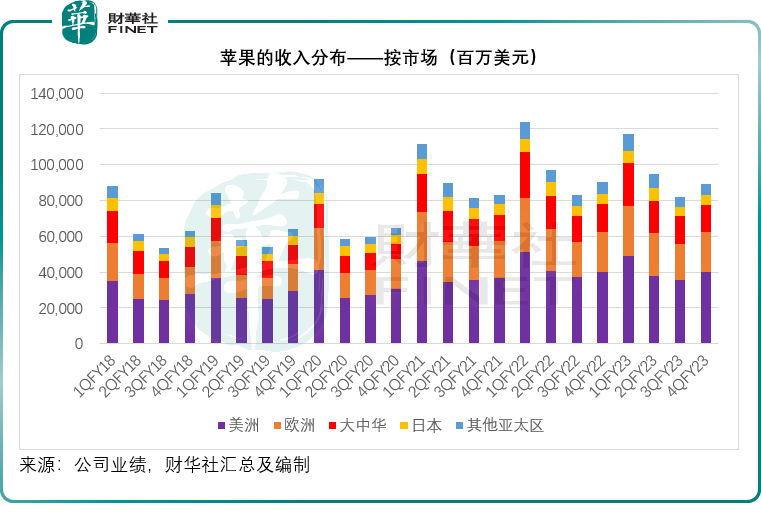

从9月财季业绩可以看出,苹果聚焦发展新兴市场,以抵消在发达国家市场的疲软,例如在印度开设线下商店,在越南和智利开设线上商店。

库克表示,在9月财季,印度创下收入记录新高,另外包括巴西、加拿大、法国、印尼、墨西哥、菲律宾、沙特阿拉伯、土耳其、阿联酋、越南等均创下9月财季收入新高。

但是从其季度数据来看,除了美洲区有0.77%的按年增长外,欧洲、大中华区、日本和其他亚太地区的季度收入均出现不同程度的下降,其中大中华区的季度收入更按年下降2.50%,汇率或是一个原因,管理层表示iPad和Mac等产品因推出时间差异而在上年同期享有较高基数是主要原因。

大家最关注的iPhone,管理层指9月财季收入超出他们的预期,再创9月财季收入记录,在中国内地、拉美、中东和南亚等地更创下9月财季收入记录,在印度则为历史新高。

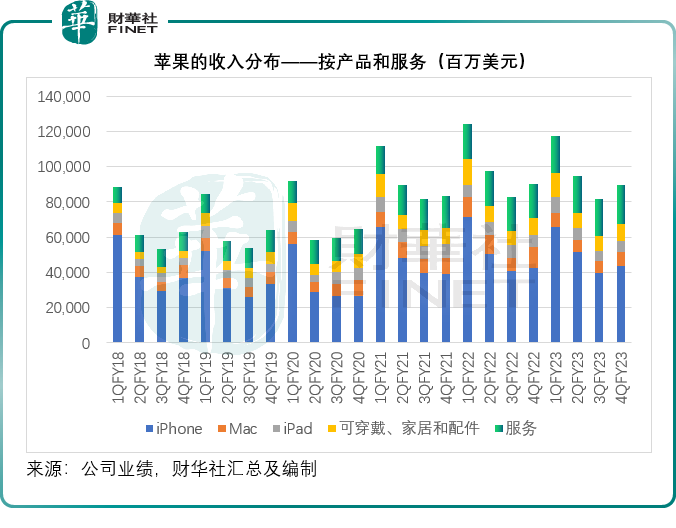

9月财季,iPhone收入同比增长3%,至438亿美元,秋季推出全新的iPhone 15,但收入应会确认到下一财季。Mac收入为76亿美元,按年下降34%,主要因为市场环境欠佳以及上年同期受供应链等问题延后交付而令基数较高。本周初,苹果推出了新一代苹果芯,并表示会继续大步创新。iPad的9月财季收入为64亿美元。可穿戴、家居和配件收入为93亿美元,苹果手表成为其核心产品。

服务收入再创新高,达到223亿美元,按年增长16%。应用商店、广告、苹果售后商店、iCloud、支付服务和食品,以及苹果音乐,均创下季度新高。卢卡表示,交易账户和付费账户的年增幅均达到双位数,也创下纪录新高。其付费用户显示强劲增长,目前苹果有超过10亿付费用户,较三年前翻了一倍。

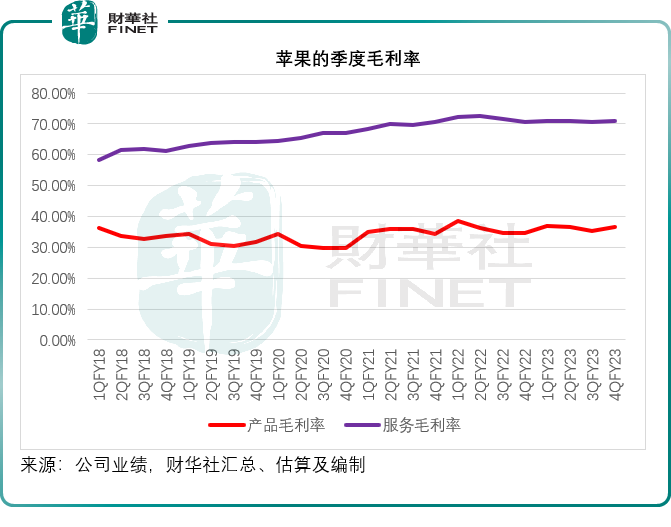

财华社留意到,尽管苹果的产品收入表现一般,9月财季收入按年下降5.32%,但其服务收入仍有16.29%的强劲增长,而且服务毛利率保持在70%以上的高水平,随着高利润的服务收入占比提高,就算其产品收入下降,其未来几个季度的整体利润率应仍有改善空间。见下图,其服务毛利率在最近几个季度持续保持平稳。

AI的变现可能性也是市场关注点之一,但是库克并没有作出明确的回复,只是表示会加大有关方面的投入。财华社留意到,9月财季苹果继续加大研发投入,其研发开支按年上升8.08%,至73.07亿美元,占收入的比重由上年同期的7.50%上升至8.16%,AI的相关投入应占了较大的幅度。

另一个关注点是“苹果息”,苹果的现金中立政策,令投资苹果的股东赚取了丰厚的回报,包括巴菲特。

2023年9月末,苹果持有现金及可交易证券1620亿美元,商业票据增加了20亿美元,令总负债增至1110亿美元。因此,其净现金为510亿美元,其现金中立的目标依然没变。9月财季,苹果向股东回馈了250亿美元,包括38亿美元股息和155亿美元回购8500万股苹果股份。苹果于8月展开一项50亿美元的加速回购计划,再回购2200万股。在9月财季业绩后,董事会宣派现金股息每股0.24美元。

苹果的前景:卢卡预计,苹果的12月财季(即2024财年第1季)收入将与去年同期相若,预计iPhone收入将按年有所增长,Mac的增长表现将较9月财季明显加快,iPad和可穿戴、家居及配件产品分部的收入增长将较9月财季明显放缓,主要因为产品推出时间不一样。

预计服务分部每周收入会有双位数增幅,毛利率或将介于45%-46%之间。预计经营开支介于144亿-146亿美元之间。

总结

iPhone 15的初步销售数据不是太理想,加上来自中国国内同行的竞争,市场对苹果的担忧在情在理,但由此就断定苹果到顶或言之尚早。就收入及利润而言,苹果短期仍有高利润的服务收入撑着;就市值而言,美联储的加息周期或将结束,以及苹果丰厚的回馈活动,对其市值依然起到支持作用。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号