世界黄金协会日前针对2023年三季度中国黄金市场进行的回顾与趋势分析显示,三季度,国内黄金零售需求(金饰+金条金币)总量为235吨,同比微涨1%。年初至今,国内黄金零售需求累计678吨,同比去年上升13%;

三季度中国国内金饰需求总量为154吨,同比下降6%,但较二季度环比增长16%。世界黄金协会指出,较高的基数和金价上涨是导致金饰需求同比小幅下降的原因,而季节性因素和二季度的需求疲软则促成了三季度的环比增长。2023年年初至今,中国国内金饰总需求已达481吨,同比增长8%。

三季度国内金条和金币需求强劲,达82吨,同比增长16%,环比大增66%。黄金热度的上升和投资者的避险需求起到了关键作用。年初至今,国内金条和金币总需求达到197吨,较2022年同期增长25%,高于10年均值。

世界黄金协会表示,截至9月底,中国市场黄金ETF资产管理规模(AUM)为270亿元人民币(约合37亿美元),三季度净流入45亿元人民币(约合6亿美元);持仓增加9.5吨至59.7吨。三季度中国市场黄金ETF流入扭转了此前的疲软局面,年初至今净流入约合40亿元人民币(约合5亿美元,8吨)。

截至9月底,中国官方黄金储备已连续增长十一个月,至2,192吨,三季度增量为78吨。2023年年初至今,中国已宣布累计购金达181吨。

展望未来,世界黄金协会认为,金饰需求方面,四季度国内金饰需求有望保持相对稳定。婚庆金饰需求、各种购物节以及节日或将促进金饰消费,但人民币金价的走高和时间较晚的春节可能会将传统的黄金消费旺季推迟至2024年初,从而不利于今年四季度金饰需求的增长。

关注黄金零售投资需求,世界黄金协会预计,三季度强劲的黄金零售投资需求有望延续。与其他资产相比,人民币金价年初至今的回报率更具吸引力,外加经济和地缘政治的不确定性,可能会推动金条和金币销量的上升。但较晚的春节假期或许会限制其上行空间。

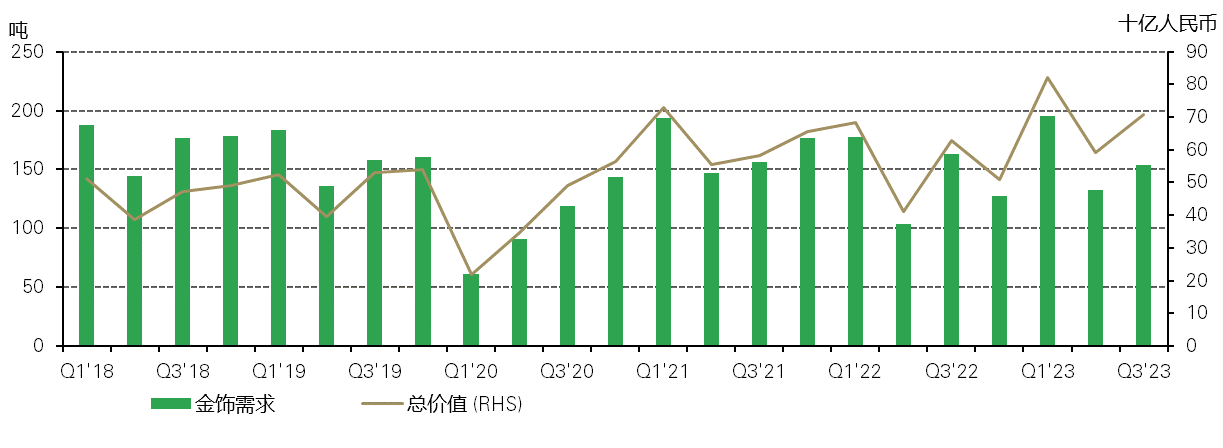

金饰需求

2023年三季度中国国内金饰需求为154吨,同比下降6%,但较二季度环比回升16%。世界黄金协会表示,造成同比下降的主要原因在于2022年三季度的基数较高,且人民币金价也大幅上涨,限制了金饰消费。而环比大幅回升主要是因为二季度需求疲软,8月七夕情人节前后金饰需求得到改善,同时10月婚礼旺季前的结婚金饰消费增加。金饰珠宝商积极参与九月份的主要金饰珠宝展,也反映了上游实物黄金需求的改善。

图1:三季度金饰需求环比回升

来源:金属聚焦公司,世界黄金协会

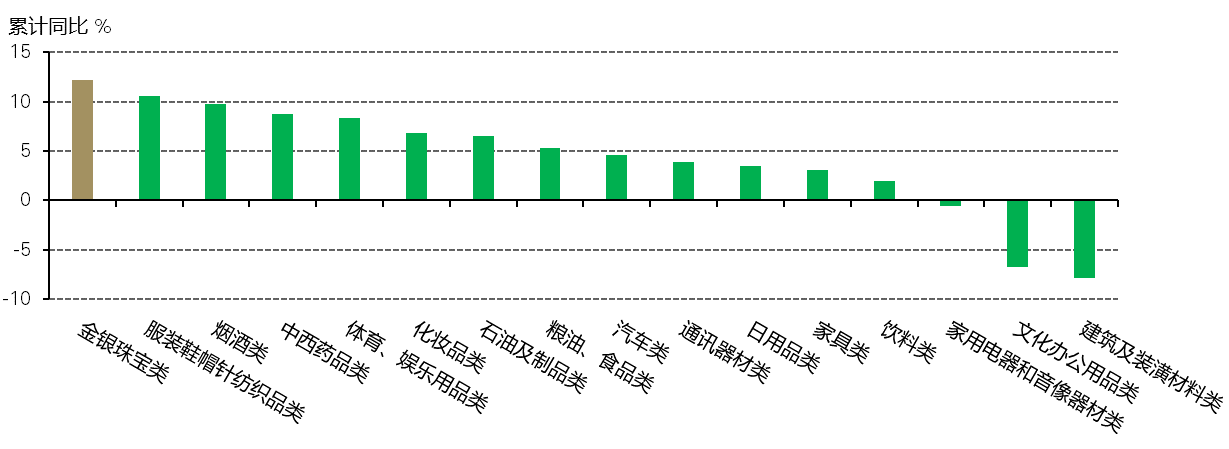

数据显示,前三季度,中国国内金饰总需求达到481吨,同比增长8%,在国内金价飙升的情况下,这一表现实属不易。年初至今,金饰需求与其五年均值基本一致。2023年前三季度中国GDP同比增长5.2%,这成为国内金饰需求复苏的重要驱动力。而在消费者储蓄意愿接近历史新高、国内资产表现不佳的背景下,金饰的金融价值和保值属性得到重视,为需求提供了进一步的支持。此外,从2022年起积压的婚庆金饰需求是另一个关键驱动力。得益于上述因素,相对其他零售品类,金饰消费保持了韧性,国家统计局数据显示,金银珠宝类(以黄金为主)的零售总额同比增长12%,领跑其他品类。

图2:前三季度,黄金零售总额同比增幅超过其他品类

来源:国家统计局,世界黄金协会

世界黄金协会指出,若国内金价保持稳定,抑或来自旅游观影等娱乐项目的竞争不那么激烈,国内的金饰需求或将更加强劲。在市场走访中,大多数金饰珠宝商都认为人民币金价今年以来9%的增长是抑制销售的主要因素。与此同时,前三季度电影票房收入同比大增72%,而上半年国内旅游消费同比飙涨96%,此类体验式娱乐消费的火爆都限制了消费者的金饰预算。

聚焦具体产品。硬足金饰品凭借其轻量化和高性价比的优势继续吸引消费者关注,新潮的设计和整个行业的不断创新,以及高金价背景下小克重产品相对较低的总价,外加网上消费的流行,仍是此品类愈发受到欢迎的关键因素。正因如此,18K和22K合金产品的市场份额也进一步缩减。

古法金产品的市场趋于饱和,而金价飙升也令设计新颖的小克重古法金饰品越来越受欢迎。普货足金饰品也呈现出类似的趋势。世界黄金协会表示,总的来说,由于金价上涨限制了大克重金饰的销售,零售商在推广设计时尚,克重较小且具有相对较高附加值的产品方面加大了力度,而这些产品在当前的背景下也受到了消费者的青睐。

展望未来,世界黄金协会预计四季度的金饰需求将保持相对稳定。四季度通常是婚庆高峰期,利好婚庆金饰需求。节假日和各种购物节,如元旦和“双十一”等,也有望为金饰需求提供支撑。

但前方挑战依旧存在。由于国内金价上涨,加之旅游的火爆限制了消费者的预算,国庆黄金周假期的金饰销量不及预期。世界黄金协会指出,上述因素可能会在第四季度剩余时间内继续影响金饰需求。此外,2024年春节时间较晚,可能会将传统的黄金销售旺季推迟到2024年1月,从而限制四季度金饰需求的增长。

季节性因素可能会促进大克重金饰的销售,但在人民币金价屡创新高的情况下,世界黄金协会认为,硬足金产品以及其他小克重饰品将继续以其相对更可承受的单件价格和行业的不断创新受到消费者的青睐。

投资需求

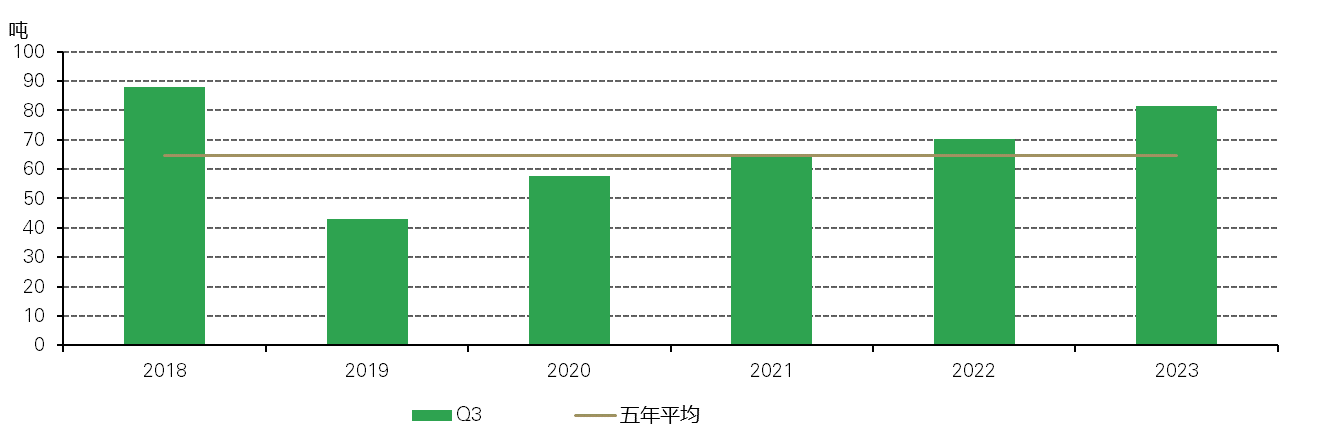

金条和金币

三季度,中国国内金条与金币总需求飙升至82吨,较2022年三季度的高基数同比增长了16%,季环比则飙升66%。这是自2018年以来最强劲的三季度表现,远高于64吨的五年均值以及61吨的十年平均。人民币资产表现疲软,房地产前景不明,加之全球地缘政治的不确定性,令国内投资者对黄金的避险需求上升。与此同时,央行持续的购金可能也激起了投资者对黄金的兴趣。

三季度,中国境内外黄金价差出现前所未有的飙升,这可能也是金条和金币销售强劲的原因所在。随着9月14日的单日溢价创下121美元/盎司的历史新高,媒体对黄金的报道大幅增加,关键词“黄金”的百度搜索指数也持续攀升,反映出黄金在夏末秋初备受瞩目的程度。

图4:三季度,中国金条和金币需求增至2018年以来的新高

来源:金属聚焦公司,世界黄金协会

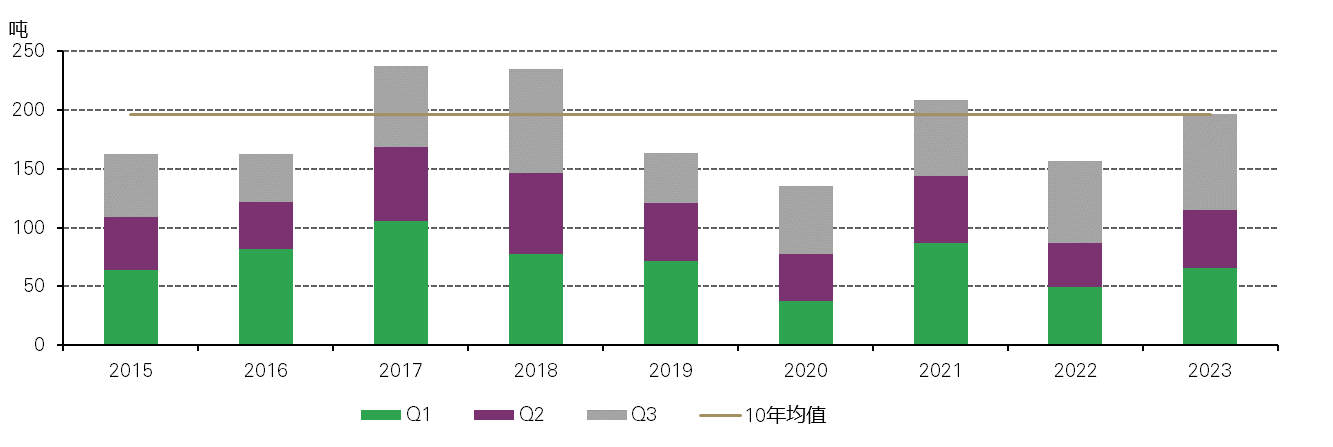

2023年前三季度,国内金条和金币需求为197吨,同比增长26%,与10年均值持平。由于经济和地缘政治的不确定性,国民储蓄意愿依然在历史高位徘徊;且相对于其他资产,人民币金价表现强劲,这是提振金条和金币需求的两大主要因素。而中国央行连续十一个月的对黄金的增储则是另个一提振黄金零售投资需求的关键因素。

图5:年初至今,中国金条和金币需求大幅回升

来源:金属聚焦公司,世界黄金协会

世界黄金协会预计,四季度的国内零售黄金需求将保持强劲。国内外经济前景的不确定性和全球地缘政治风险的加剧,可能会继续推高国内投资者的避险需求。而如果央行的购金步伐持续,黄金对零售投资者的吸引力则有望进一步升高。但与金饰类似,春节假期前通常会出现的黄金销售旺季将推迟到2024年一季度,从而不利于今年四季度需求的增长。

黄金ETF

三季度中国市场黄金ETF流入约45亿元人民币(约合6.11亿美元,+9.5吨),这是自2020年三季度以来的最高流入。在连续四个月的流入之后,截至9月底,中国市场黄金ETF资产管理总规模达到270亿元人民币(约合37亿美元),持仓达59.7吨。世界黄金协会指出,本季度黄金ETF大幅流入的主要原因在于国内金价在三季度大部分时间内保持高涨势头,吸引了投资者的注意力;并且在股市疲软和人民币波动增加之际,投资者的避险需求上升;此外,黄金ETF发行方适时加大的宣传力度也是一个重要原因。

三季度中国市场强劲的黄金ETF需求完全扭转了上半年的小幅流出,令年初至今的净流入达到了40亿元人民币(约合5亿美元),持仓增量略高于8吨。2023年年初至今,人民币金价回报率达到9%,令其他国内资产相形见绌,这或许也对维持投资者对黄金ETF的兴趣起到了关键作用。

图3:三季度中国市场黄金ETF大幅流入扭转了上半年的流出态势

中国市场黄金ETF需求季度变化和Au9999均价

来源:各ETF发行方,上海黄金交易所,世界黄金协会

央行购金

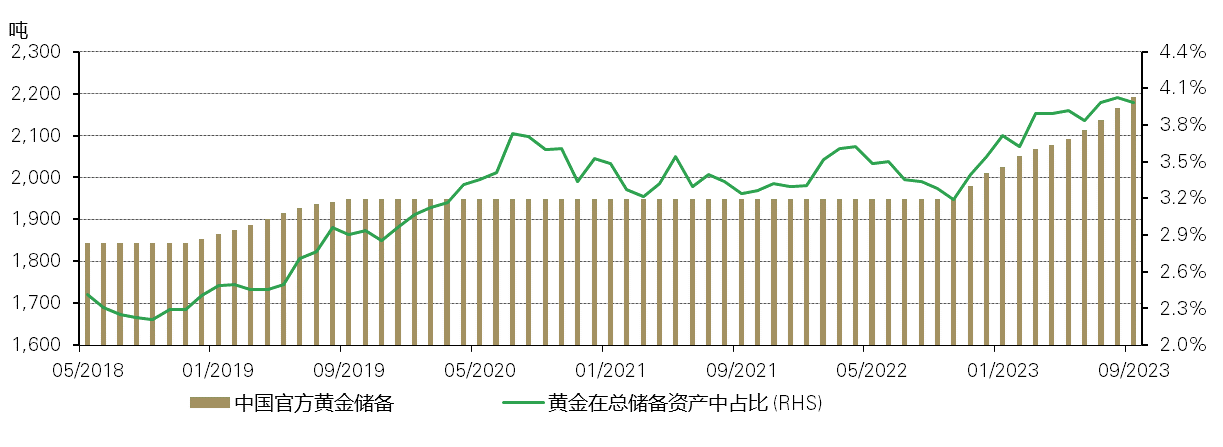

截至三季度末,中国官方黄金储备已达2,192吨,三季度累计增储78吨。以美元计,黄金在中国外汇储备中的占比为4%,持平历史高点。2023年年初至今,中国官方黄金储备的增长从未间断,前九个月已累计增储181吨。

9月,中国官方黄金储备已连续十一个月增加。自去年11月中国时隔三十八个月首次宣布增储黄金起,到今年9月中国央行已增储黄金243吨。

图6:自去年11月起,中国官方黄金储备持续增长

来源:中国人民银行,世界黄金协会

来源:中国财富通

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号