文章来源:活报告公众号

随着越来越多内地企业赴港上市、美元加息周期下欧美投资者对港股IPO热情减退,外资投行逐渐淡出,而手握项目与资本的中资投行,市场份额不断提升。

最近十年来中资投行在港股IPO中扮演着越来越重要的角色,其中一些中资投行逆势走强,逐渐超越实力雄厚的外资投行,但也有一些中资投行慢慢淡出IPO舞台。

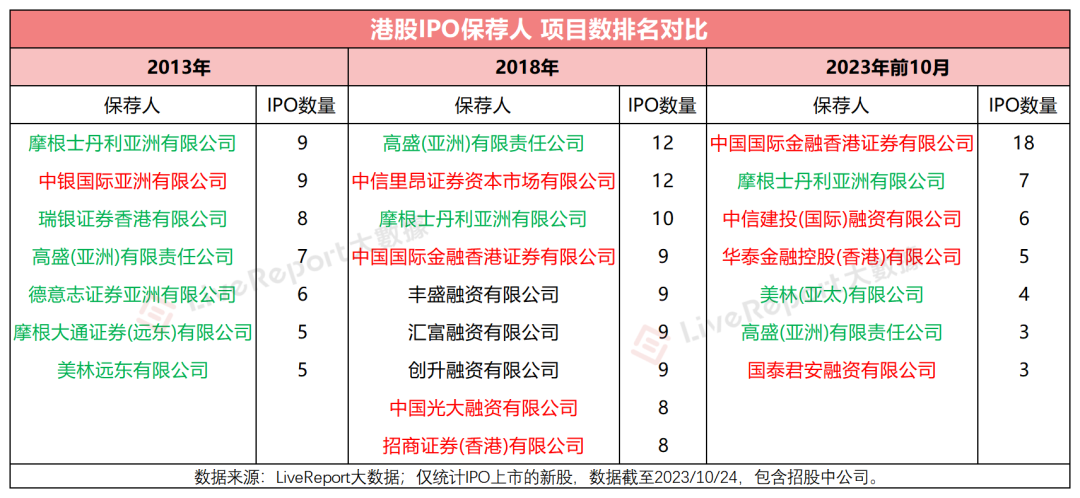

据LiveReport大数据统计,截至2023年10月24日,2013年以来港股IPO保荐项目数排名前20的投行中,超过半数为中资投行。保荐项目最多的为中金公司,共参与了152宗IPO项目,参与率为11.61%;位列其后的是摩根士丹利和高盛,分别参与了102宗和86宗IPO项目,参与率分别为7.79%、6.56%。

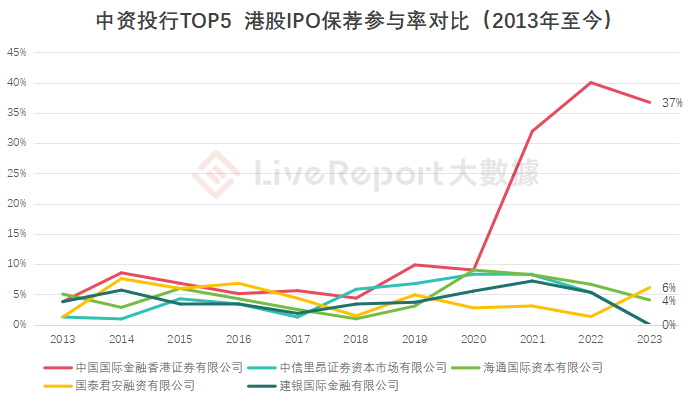

从2013年至今的累计保荐数量来看,港股IPO中资投行TOP5分别为中金公司、中信里昂、海通国际、国泰君安、建银国际。

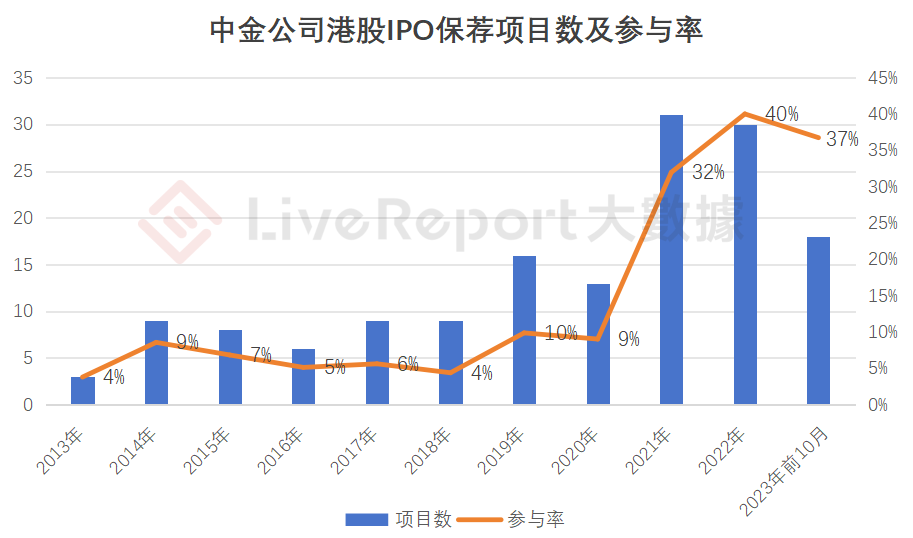

其中,中金公司也是发展势头最猛的中资机构。

据LiveReport大数据统计,中金公司港股IPO保荐业务的参与率已经连续三年超过了30%,项目参与率一骑绝尘。2023年以来,中金公司已担任18宗港股IPO的保荐人,持续维持着蝉联第一的势头。

而在十年前2013年,中金公司全年保荐项目数仅为3宗。

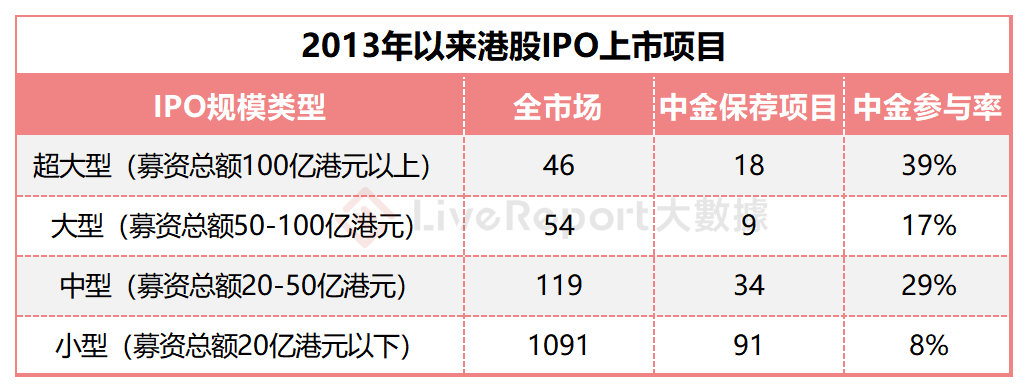

除了项目数领先之外,中金公司在超大型规模的IPO中参与度也不低。据LiveReport大数据,自2013年至2023年前10月,中金公司共担任了18宗超大型IPO(募资总额超过100亿港元)的联席保荐人,包括邮储银行、阿里巴巴、网易、天齐锂业、中国中免等,超大型IPO的参与率达到了39%。另外,中金公司亦担任了9宗大型IPO的联席保荐人。

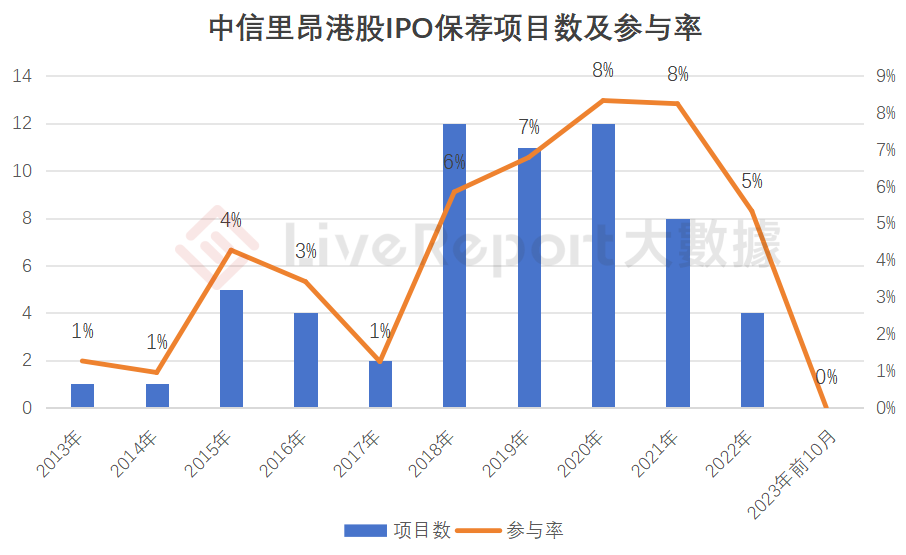

中信里昂2018-2021年分别保荐了12、11、12、8宗港股IPO,项目参与率均在6%以上,但2022年保荐业务的参与率下降,2023年至今尚且还没有成功IPO的案例。中信里昂担任过小米集团、京东集团、渤海银行、百度集团等7宗超大型IPO(募资总额超过100亿港元)的联席保荐人。

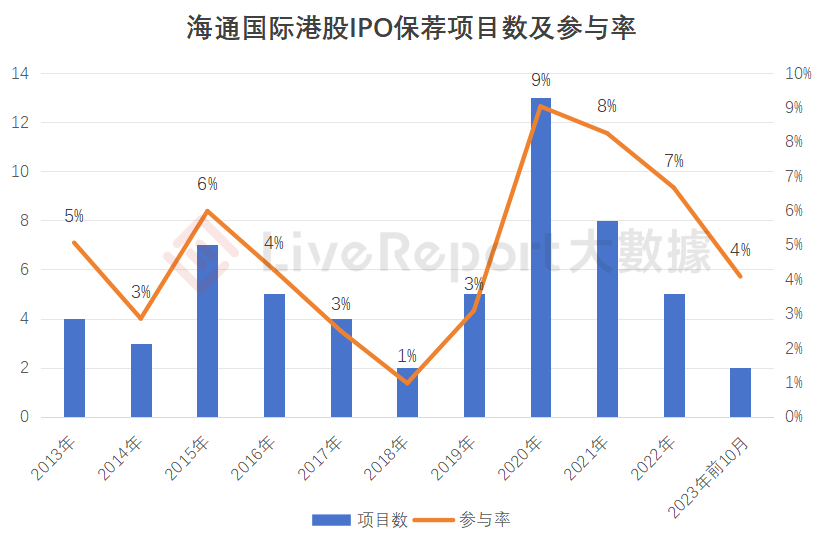

海通国际亦是中资投行的实力派,近年来参与率也有所下滑,从2020年的9%降至今年的4%。海通国际担任过渤海银行、泰格医药、万国数据、京东健康、京东物流等5宗超大型规模IPO的联席保荐人。

10月9日,海通证券公告,同意全资子公司海通国际(0665.HK)以协议安排的方式私有化退市。据悉,海通国际因踩雷恒大等地产债,业绩出现巨额亏损。2022年海通国际巨亏65.4亿港元,2023年上半年亏损7.8亿港元。

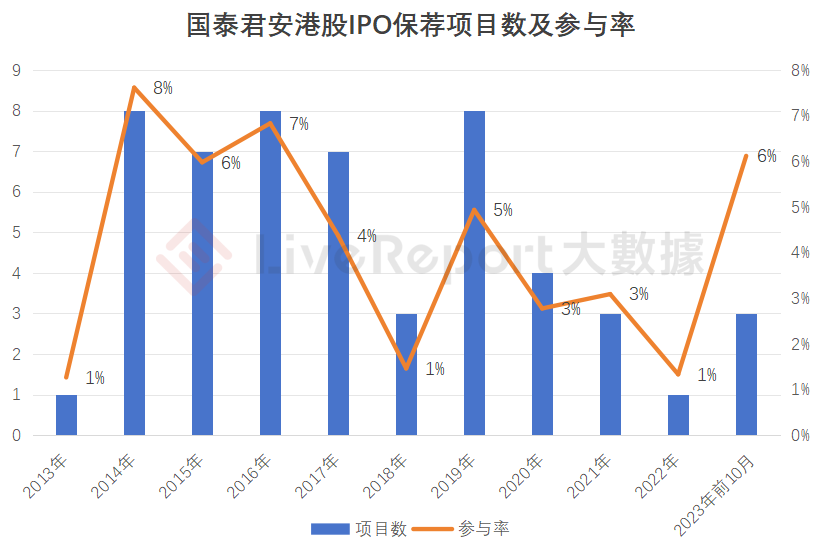

国泰君安参与港股IPO保荐业务的时间比较早,2014年已经担任了8宗IPO的保荐人,项目参与率达到8%,2019年之前在中资投行里面都占据领先地位,但2020年之后有走弱迹象。过去十年,国泰君安所保荐的项目大多数为小型规模IPO(募资总额20亿以下)为主,最大规模的IPO项目为其自身2017年在港股上市,募资总额超过170亿港元。

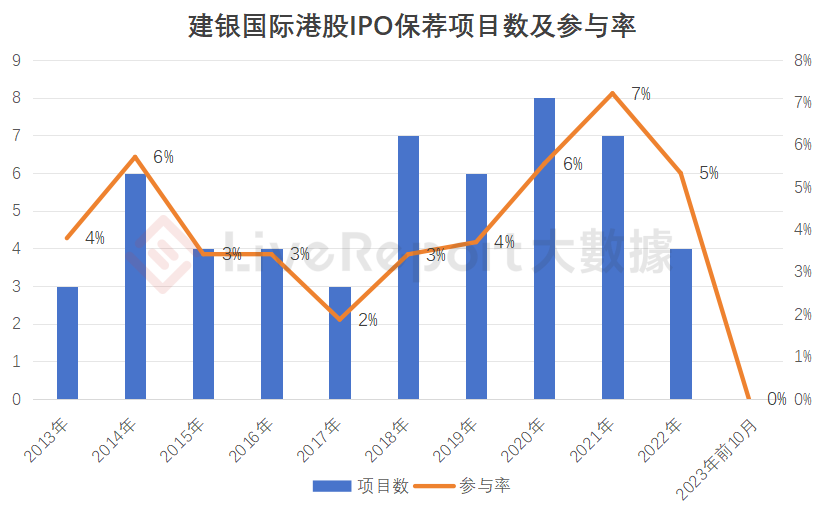

建银国际最近十年保荐的项目数一直比较稳定,每年大概3-8个港股IPO项目,但今年还未有成功上市案例。建银国际保荐过华润医药、渤海银行、华润万象生活等三宗超大型规模IPO,2022年参与了阳光保险、零跑汽车(募资总额均超50亿)的联席保荐人。

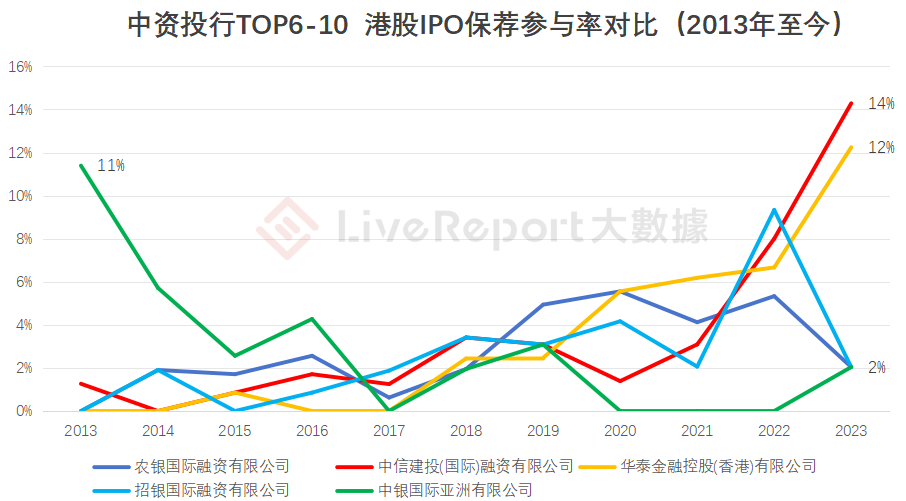

2013年至今,港股IPO中资投行保荐业务TOP 6-10分别为农银国际、中信建投、华泰国际、招银国际和中银国际。

其中,中信建投、华泰国际与中金公司一样,IPO参与率呈现持续上升的态势;农银国际、招银国际表现有起有伏,中银国际则是高开低走。

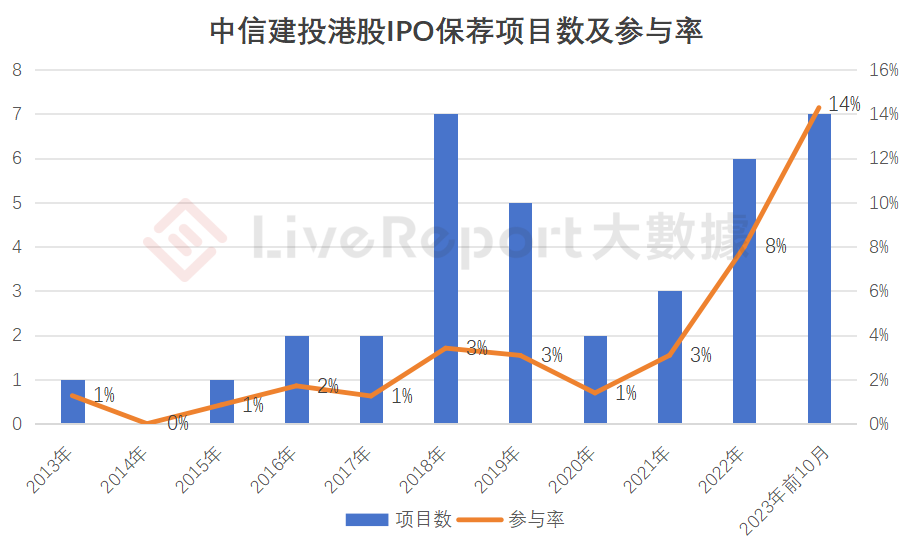

据LiveReport大数据,中信建投2013年港股IPO保荐项目参与率仅有1%,2022年提升至8%,今年以来参与率进一步提升至14%。2023年,中信建投担任了珍酒李渡(募资总额超过50亿)的联席保荐人。

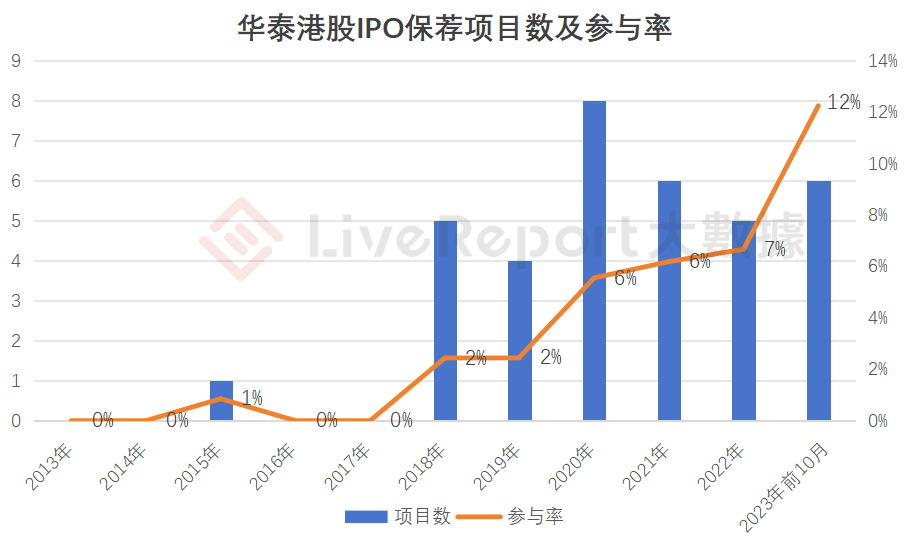

2017年以前几乎不参与港股IPO保荐的华泰国际,近几年基本上每年都会担任5宗以上IPO的保荐人,参与率不断上升。2022年华泰担任了中创新航(募资总额超过100亿)的独家保荐人,阳光保险(募资总额超过50亿)的联席保荐人。

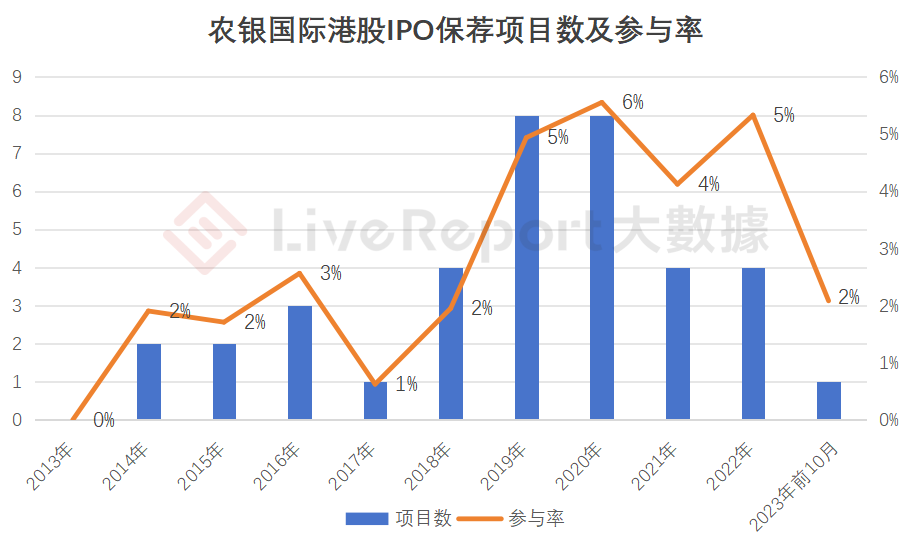

农银国际、招银国际近五年IPO项目参与率发挥较为稳定,但2023年以来均只有1宗IPO。农银国际担任过中广核电力、浙商银行、渤海银行等超大型IPO的联席保荐人,亦担任过贵州银行、东莞农商银行等10宗大型IPO的联席保荐人,其保荐的大型项目以银行、券商、物业公司为主。

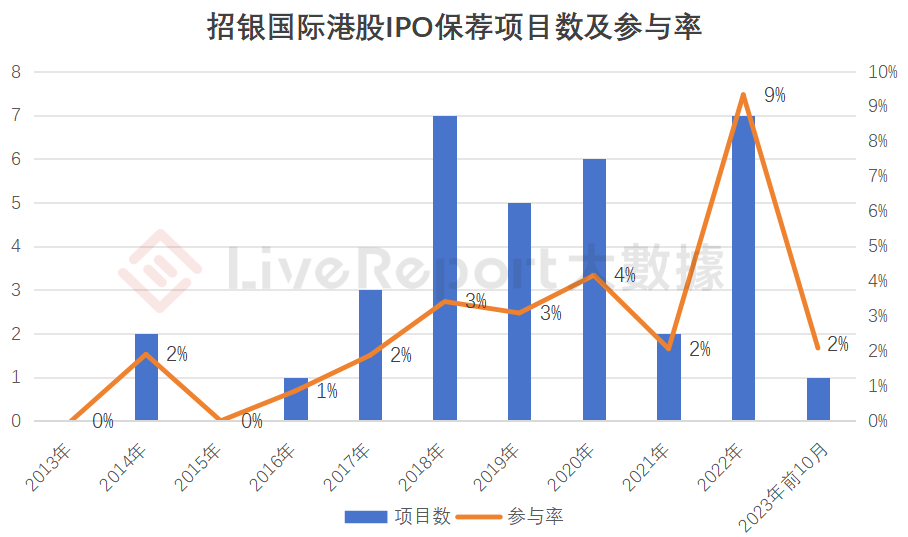

招银国际保荐过众安在线、天齐锂业两宗超大型IPO,以及海底捞、华住集团、奈雪的茶等6个大型IPO。2022年招银保荐了7宗IPO上市项目参与率达到9%。

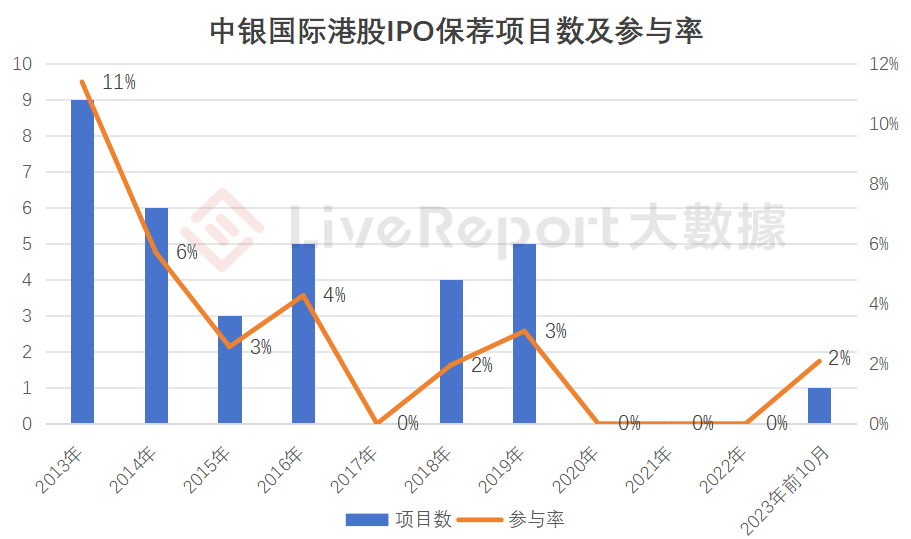

中银国际2013年参与了9宗港股IPO的保荐,参与率达到11%,但2020-2022年连续三年没有参与一宗。2023年,时隔3年后,中银国际与华泰国际一起担任了天图投资的IPO联席保荐人。

中银国际保荐过的超大型IPO包括徽商银行、中国光大银行、万洲国际,均为2015年之前的IPO项目。整体来看,中银国际在港股IPO保荐业务上高开低走,呈现逐渐淡出之势。

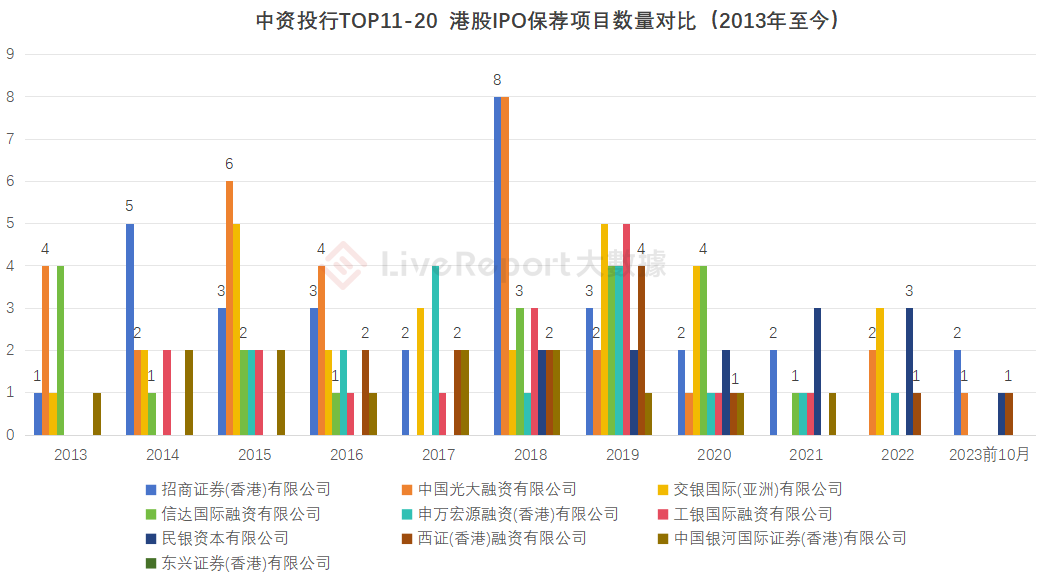

2013年至今,港股IPO中资投行保荐业务TOP 11-20分别为招商证券、中国光大、交银国际、信达国际、申万宏源、工银国际、民银资本、西证国际、银河国际、东兴证券等,它们亦在港股IPO中担任过不少IPO项目的保荐人。

其中,招商、光大累计保荐过的项目数居前,两家机构均于2018年担任过8宗IPO的保荐人,为保荐数量最多的一年。招商证券(香港)曾保荐过盛京银行、福耀玻璃、中国飞鹤等大型、超大型IPO项目,而光大保荐的项目以小型规模IPO为主。

综合来看,中资投行的保荐业务与资本市场的冷热呈现显著的正相关性,绝大多数中资投行在2018-2020年期间的IPO项目数显著上升。而2021年之后,受市场低迷影响明显,不少投行每年的港股IPO项目数不超过3家。但亦不乏一些逆势走强、表现亮眼的投行,最典型的代表为中金公司、中信建投、华泰国际。

1998-2024深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号