自今年6月起,我国服装、鞋帽、针纺织品类零售增速出现较大幅度放缓,对运动服饰品牌来说带来了一定的增长挑战。

国家统计局数据显示,今年6月至8月,我国服装、鞋帽、针纺织品类零售同比增长率分别为6.9%、2.3%及4.5%,而5月份同比增长率达17.6%。

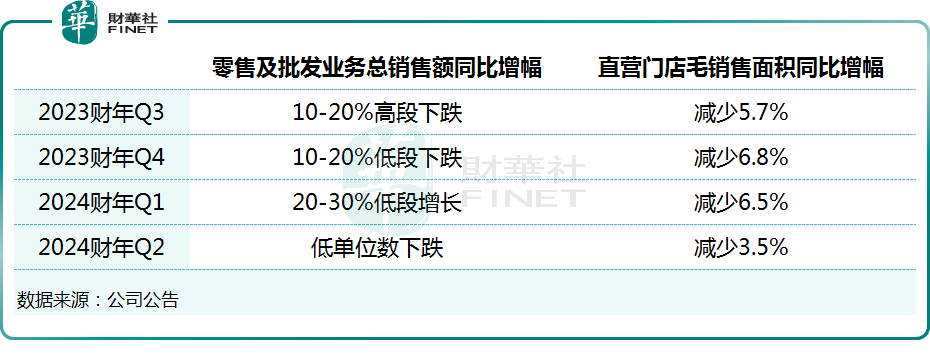

在此背景下,我国最大运动鞋服零售商滔搏(06110.HK)2024财年二季度(2023年6月1日至8月31日)运营表现不容乐观,当季零售及批发业务总销售额按年录得低单位数下跌。而在上个财季,滔搏零售及批发业务总销售额同比增长显著,录得20-30%低段增长。

但由于上年同期基数较低以及2024财年一季度取得良好的运营表现,滔搏2024财年上半年(2023年2月28日至2023年8月31日)依然实现了稳定的增长。

半年报重拾增长,但仍较依赖耐克及阿迪

10月18日晚间,滔搏在港交所披露了2024财年上半年业绩报,整体成绩单相较于近几年得到显著提升。

滔搏在公告中表示,伴随着宏观市场环境的恢复,以及自身高效经营优势,集团重拾了零售驱动、新品驱动、同店驱动的高质量增长轨道。2024财年上半年,滔搏整体收入同比增长7.3%至141.77亿元;归母净利润同比增长16.7%至13.37亿元;归母净利润率同比提升0.7个百分点至9.4%。

相较于过去两个财年,滔搏2024财年中期的盈利能力得到增强,扭转颓势。于2022财年及2023财年,滔搏因受疫情冲击导致线下客流承压影响,收入分别下降了11.5%及15.1%,净利润则分别下跌11.7%及24.9%。

此外,与四大国产运动品牌上市公司今年上半年收入均取得双位数增幅相比,滔搏2024财年中期的收入增幅略显缓慢,这与滔搏的业务模式差异有很大关系。

滔搏是一家运动鞋服零售商,经营表现与其代销的品牌增长力挂钩。滔搏的运动鞋服品牌组合十分广泛,涉及多家品牌,公司截至目前与14家国内外体育运动品牌展开合作,为消费者提供涵盖专业大众运动、小众专业特色及运动时尚属性的产品组合。

其中,耐克(NKE.US)和阿迪达斯是滔搏的重要客户,来自两者的收入占了相当大部分。2024财年上半年,滔搏主力品牌(耐克和阿迪达斯)收入占了公司总收入比重达到了87.1%,由此看出滔搏对耐克和阿迪达斯的依赖度仍较高。而近两年来,随着国货的崛起,耐克和阿迪达斯在中国市场的增长率不敌头部国货品牌。

2022年12月1日至2023年5月31日,耐克在大中华区的营收为38.04亿美元,同比增长2.2%,在汇率不变基础上同比增长12%,其收入规模已低于安踏今年上半年的收入规模。

阿迪达斯方面,今年上半年,其在大中华区实现营收16.5亿欧元,同比只增长1%,增长力弱于耐克。

耐克和阿迪达斯在大中华区增速落后于头部国货品牌,也体现在了滔搏的收入结构层面。2024财年上半年,滔搏主力品牌同比提升7.0%,低于非主力品牌10.5%的同比增幅。

而另一方面,耐克、安踏(02020.HK)和李宁(02331.HK)等多家运动品牌商正积极推动DTC(直接面向消费者的营销)转型,滔搏作为运动鞋服代理商,生存空间正面临持续被挤压的挑战。

因此,面对耐克和阿迪达斯在中国市场占有率的回落以及多家运动品牌DTC转型,加强扩充品牌矩阵对滔搏来说是提升营收的关键。滔搏在半年报中表示,公司进一步拓宽了品牌合作矩阵,启用多样化的模式布局细分运动赛道,包括开启与“HOKA ONE ONE”和“凯乐石”的品牌合作。同时,公司完成了对专业滑雪设备零售商“冷山”和专业户外内容机构“Mounster 山系文化”的投资。

业绩披露后,滔搏股价于10月19日一度上涨超6%,但随后震荡下行,截至发稿涨幅为2.70%。

两年半缩减近1800家门店,坪效提升显著

国内运动鞋服市场虽然是一条增长迅速的长青赛道,但是竞争日趋激烈。相比以往粗放的开店扩张模式,运动鞋服领域的竞争也早已转向更为精细化的管理。

基于此,近年来安踏和李宁门店扩张十分保守,门店规模总体呈现缩减趋势,重心在于更高效的大店模式方向。

滔搏也意识到了这点,在其2024财年半年报中多次提到“效率升级”以及“高质量增长”,表示坚持走“优选+优化”的思路,聚焦整体门店效率的全面提升。

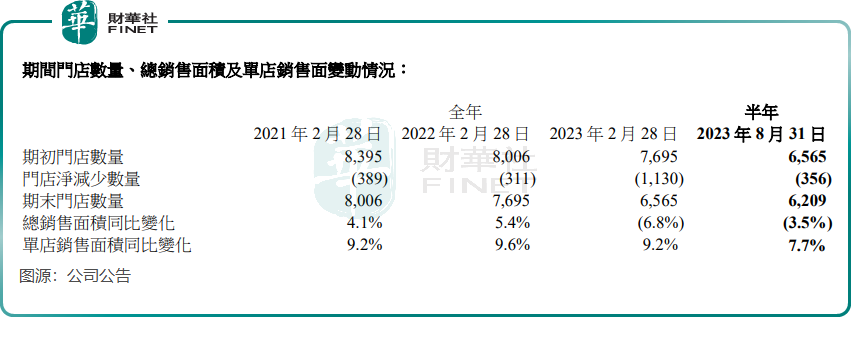

近年来,滔搏门店数量也逐步下降,2021年2月底有8006家门店。截止今年8月底,滔搏门店数量缩减至6209家,两年半时间减少了1797家。

滔搏的单店效率得到了提升,从销售表现来看,滔搏2024财年上半年主力和非主力品牌的店效和坪效均有所修复,且员工规模持续下降。2024财年上半年,公司整体员工数目同比下降8.7%至29896人,环比下降3.5%,与整体门店数目的变化趋势相符。尽管期内平均员工成本提升,得益于整体平均人效的同比提升,员工费用率同比下降1.3个百分点至10.0%。

同时,得益于精细化运营管理,滔搏的用户规模和用户粘性均呈向好趋势。

截至今年8月底,滔搏累计用户规模达到7310万人,同比提升16.2%;公司累计用户规模由2022财年末的5750万人提升至2023财年末的6790万人。同时,会员贡献的店内零售总额(含增值税)比例保持在90%以上,2024财年上半年为92.7%,复购会员对会员整体消费贡献在60-70%之间,表明公司会员粘性较高。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号