近日,中国国航(00753.HK)、中国南方航空股份(01055.HK)、中国东方航空股份(00670.HK)公布9月经营数据。至此,中国三大航司第三季度的月度经营数据已经全部出炉。

整体来看,得益于“暑假”旅游旺季,以及中秋国庆“十一”假期效应,第三季度三大航司表现明显优于第二季度;且国际航线的经营数据增长明显加速。

不过,单月来看,相较于7、8月份,9月份三大航司在运力投入、旅客周转量、客座率等关键指标上均出现不同程度的下滑。

01“三大航司”Q3运营数据喜人

2023年复苏故事里,航空业的表现不可谓不强势。

今年7、8月份,作为疫情放开后的第一个暑运,民众的出行热情空前高涨,避暑游、毕业游、家庭游、商务流等交汇叠加,全国大机场内外人头攒动。

据民航局披露,2023年暑运期间(7月1日—8月31日),民航运输旅客1.3亿人次,较2019年暑运同期增长7.4%。特别是国内航空市场出行需求远超预期,拉动民航整体客流量快速增长,日均运输国内旅客197.6万人次,比2019年同期增长16.9%。

9月底,又逢中秋国庆连休,民航出行再度迎来小高峰。

据航班管家测算,9月全民航旅客运输量约5367万人次,较2019年同期下降2%。其中,民航国内运力恢复至2019年同期的108.6%,国内客流量恢复至2019年同期的103.1%。

在暑运旺季及中秋国庆长假拉动下,“复苏”甚至是“火爆”俨然成为民航业的关键词。

从第三季度的运营数据来看,中国国航(601111.SH)、南方航空(600029.SH)、东方航空(600115.SH)持续“回血”。

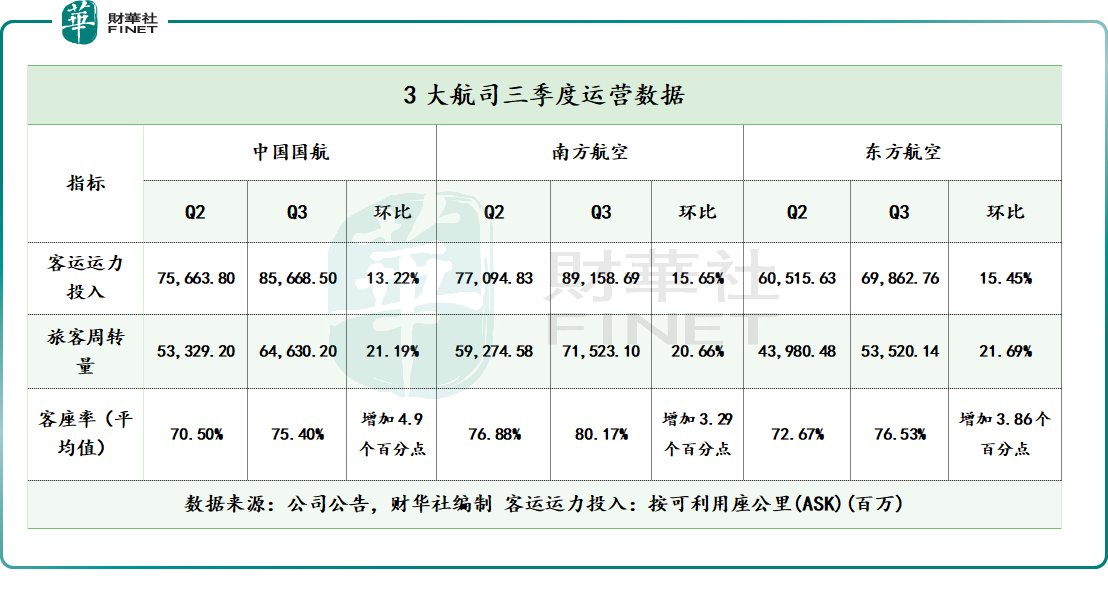

客运运力投入是航司运营的关键指标之一,代表着航司的供给情况。第三季度三大航司的可运运力投入(可利用座公里(ASK)(百万)持续恢复,环比分别增长13.22%、15.65%、15.45%。

作为航司的另一运营关键指标,旅客周转量代表航司的市场需求情况。第三季度三大航司亦呈现向好趋势。其中,中国国航环比增长21.19%;南方航空、东方航空环比增速亦都超过20%。

客座率方面,第三季度三大航司的第三季度客座率(月度平均值)也均达到了75%以上,且相较于第二季度,客座率依次增加4.9个百分点、3.29个百分点、3.86个百分点。其中,南方航空第三季度的客座率最佳,达到80.17%。

但单月来看,与7、8月份暑运旺季相比,9月份三大航司在运力投入、旅客周转量、客座率等关键指标上均出现不同程度的回落。

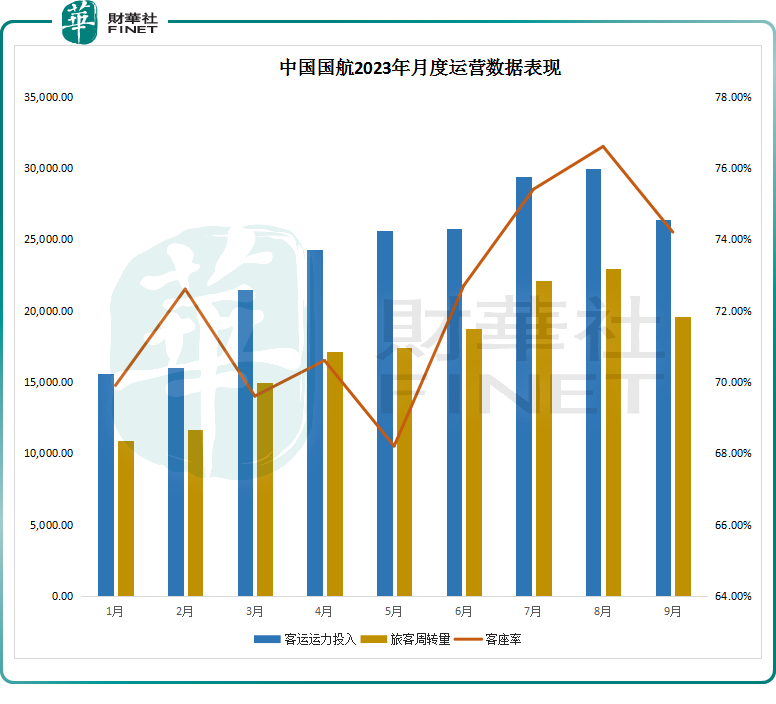

以中国国航为例,(如上图)自年初开始,公司在客运运力投入、旅客周转量方面逐月提升,到8月份达到今年的峰值。进入9月份,上述两大经营指标出现双双下滑。

客座率方面,中国国航9月份亦有所下行,但依旧处于年内较高的位置。该公司7、8、9月份客座率分别为75.4%、76.6%、74.2%。

有观点认为,暑运是一年中持续时间最长的运输旺季。因此,节后,航空公司经营数据有所回落也符合市场预期。

02国际航线按下复苏“加速度”

值得关注的是,今年上半年,国际市场的恢复显著慢于国内航线,但目前正在进入调整恢复的快车道。

据中国民航局统计,1-6月国际旅客运输量分别恢复到 2019 年同期的7.28%、11.82%、18.09%、26.68%、32.76%、41.59%。

但进入7月份后,在暑运的带动下,叠加8月份第三批出境跟团游目的地放开,出境游复苏态势显著,国际航线需求迎来突破性进展。民航局数据显示,7月、8月国际旅客运输量分别恢复到于2019年同期的50.9%、52%。

国际航线的持续复苏,已经充分体现在航空公司的经营数据上。

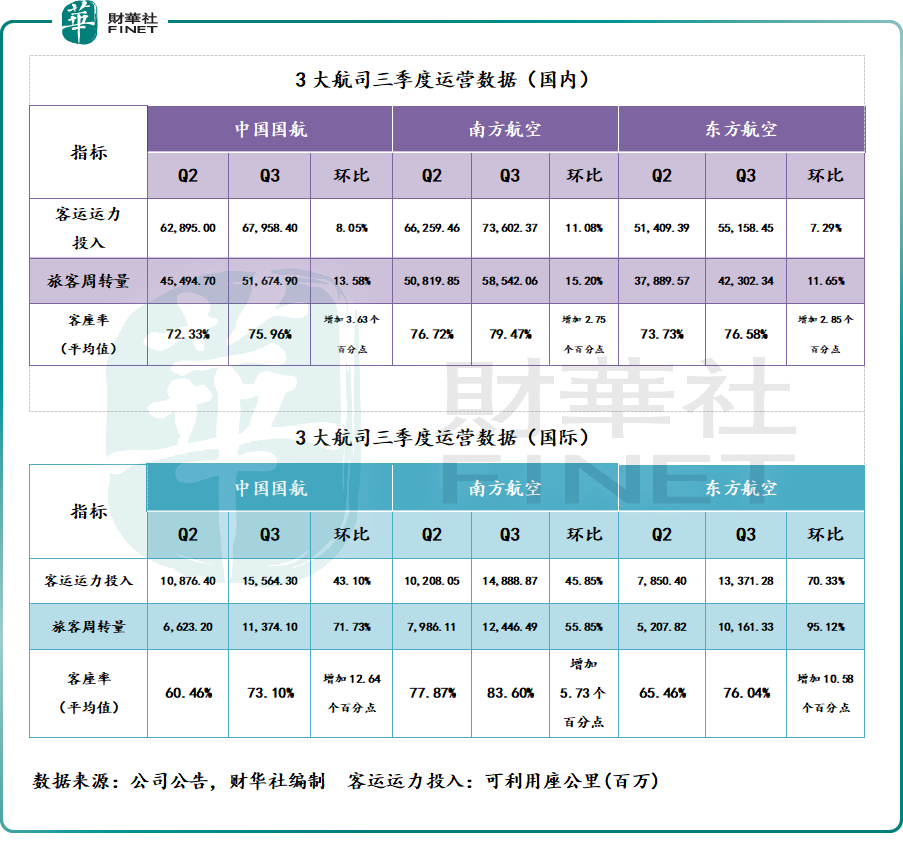

第三季度,“三大航司”在国际航线方面的客运运力投入、旅客周转量、客座率方面均纷纷呈现大幅提升。

譬如,东方航空国际航线的客运运力投入环比增长70.33%,旅客周转量环比提升95.12%,接近翻倍增长;客座率环比也大幅增加了10.58个百分点至76.04%。

近期,2023年冬春航季航班计划公布,其中,国际计划客运航班量约2019年同期七成,周度计划航班量13438班次,日均1920班次。

03航空业有望迎来周期复苏?

伴随着整个民航业的回暖,三大航司为首航空企业正纷纷打响减亏之战。

今年上半年,中国国航、南方航空、东方航空均实现大幅减亏。第三季度,民航业展现出的恢复态势,也为各大航司下半年业绩的修复进一步注入信心。

展望后市,中泰证券表示,三季度暑运旺季及中秋国庆连休供需两旺,四季度商旅客源将持续支撑行业复苏。2023年航空公司将迎来业绩触底反弹带来的β行情。

华创证券认为,三季度起,我国航空业真正步入盈利大周期起点。其一,2023年三季度或将迎来全球航司业绩同频共振;其二,行业供给逻辑清晰,三季度是我国航空业盈利大周期起点,同时,头部航线提价,潜在利润增量可观。此次2023冬春换季,国际航线计划增班至7成,宽体机逐步飞向海外,过剩运力回归国际,价格端将更具支撑,弹性有望显著超过以往。

海通国际也认为,民航行业恢复趋势确立,大周期逐渐上行:需求端,中秋、国庆小长假收官,旅游出行需求恢复坚挺。随着出境政策宽松,国际航空出行需求将进一步回暖。我国航空公司长期看运力引进增速放缓确定性较高;出行信心持续修复,看好未来航空行业长期投资逻辑不变(即供需格局改善、票价市场化),建议关注航空板块大周期投资机会。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号