过去每逢热门大型新股招股,就会冻结上千亿的资金,导致港元需求大增,甚至引发银行同业拆借利率的上升,不过新股“冻资王”将随着FINI制度的启用成为绝响。

港交所将于11月22日正式启用IPO结算平台FINI。新制度下,发行人分派股份后才向中介收取认购资金,这意味着理论上新股IPO期间将不会再有大额资金遭冻结。

港股史上的新股“冻资王”

目前香港新股招股期间,投资者需先预付款,并冻结资金,中签结果出来后才会将没有中签的申购新股资金返还投资者。打新热潮时,热门新股往往会冻结大量的预付资金,光一只新股冻结的资金就可能达到千亿,甚至万亿规模。

新股“冻资王”因冻结大量资金,不仅会影响到其他新股的发行,影响到港股市场整体的流动性,还可能会影响到香港银行同业拆借利率,引发香港金管局的密切关注。

回顾港股史上的冻资记录,快手-W冻结资金超过1.2万亿港元,诺辉健康冻结资金超过8400亿港元,医渡科技冻结资金超过6720亿港元,农夫山泉冻结资金超过6700亿港元,时代天使冻结资金超过6050亿港元,京东物流冻结资金超过5670亿港元……另外,2020年蚂蚁招股时亦冻结超过万亿资金。

据LiveReport大数据,2021年香港IPO共冻资6.9万亿,因冻结资金所产生的孖展利息预计达到21亿港元。其中,快手-W、诺辉健康-B、医渡科技、时代天使、京东物流等多只新股冻结资金均超过五千亿港元。

2021年上市的快手-W成为港股IPO历史上的“冻资王”,其招股期间冻结资金高达1.2万亿港元,占当年新股冻资总额的18.35%。由于大部分投资者在认购快手-W时都使用了孖展,LiveReport估算冻结资金产生的孖展利息或超过3.5亿港元。据报道,因快手IPO冻结了大量预付资金,当时曾导致港元市场流动性抽紧,Hibor(香港银行同业拆借利率)全线走高。

不过随着FINI引入全新的公开招股资金预付模式,“百万人打新、万亿资金冻结”的盛况预计将成为绝响。

港交所下月启用FINI,引入全新资金预付模式

2023年9月27日,香港交易所宣布全新的数码化首次公开招股结算平台FINI将于11月22日正式启用。现行负责处理新股结算的中央结算系统(CCASS)于11月21日营业时间结束后,将不再启动新的新股上市项目。

FINI (Fast Interface for New Issuance) 是港交所为了全面简化和数码化香港首次公开招股结算程序而开发和推出的全新平台,将新股从定价至股份开始交易的时间由五个营业日(T+5)大幅缩短至两个营业日(T+2)。比如,若发行人于7月6日完成IPO定价,该发行人正式挂牌时间则是7月8日。

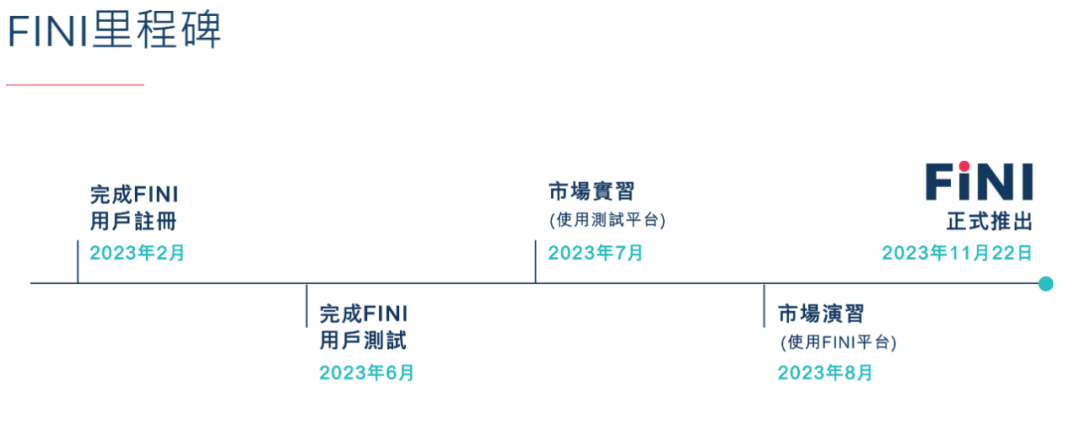

为促进结算程序现代化,港交所于2020年11月提出增设FINI新平台,并刊发咨询文件。从提出FINI到正式启用耗时接近三年时间。根据港交所:

——FINI旨在通过利用高效的数字协作工具加快IPO结算速度,以降低各方的市场风险敞口

——FINI平台将使新股从定价至挂牌所须时间由原来的“T+5”缩短至“T+2”

——FINI将成为处理香港未来IPO的强制性平台

FINI以云端平台架设,首次公开招股中的保荐人、包销商、法律顾问、银行、结算参与者、股份过户登记处及监管机构等不同持份者将以电子化方式合作,以履行各自在首次公开招股项目的职责。

据港交所表示,新平台亦会引入全新的公开招股资金预付模式,有助减少超额认购新股所冻结的资金。为确保11月22日启用FINI,香港交易所已经与新股市场参与者完成多轮测试、模拟实习及市场演习。

据卓佳香港董事总经理兼IPO总监钟绛虹在媒体采访中表示,FINI推出后,发行人将会在分派股份后才向中介收取认购金额,一般来说将在截止招股的翌日上午定价、中午分股抽签,同日下午通知中介其客户成功认购数目,并由中央结算向中介收取认购金额,并不用退款,整个过程理论上没有大规模认购资金冻结,日后亦不会因冻结金额过多而影响银行体系。

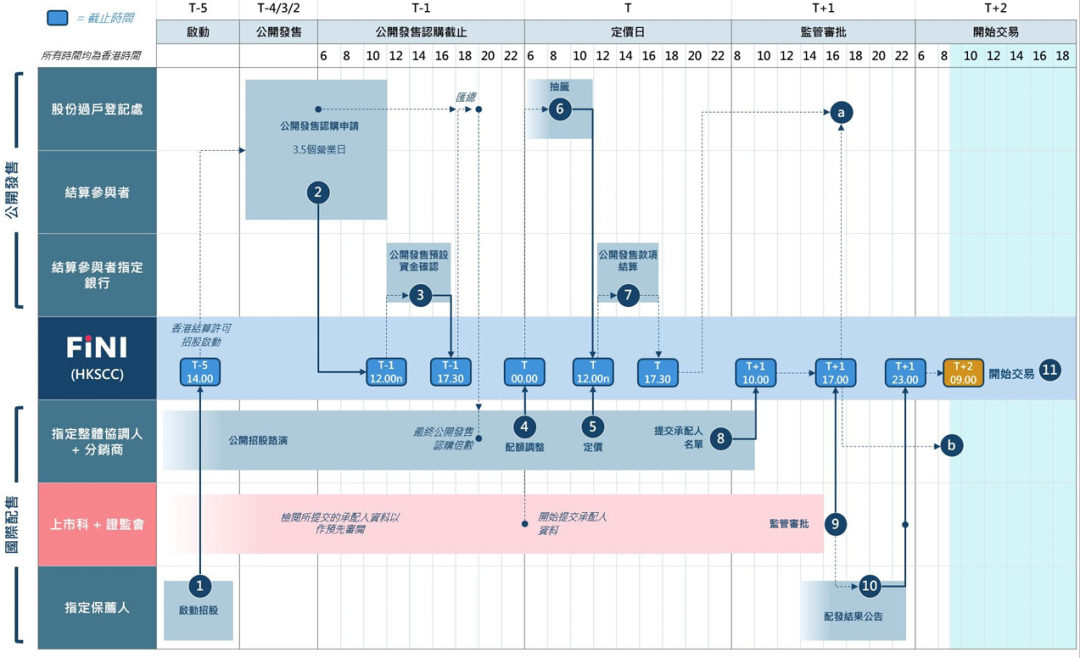

公开招股结算工作流程如下图,其中「T」指公开招股定价日,「T+2」指第一个交易日。

FINI对IPO市场的影响分析

FINI作为重要市场改革,可以提升市场效率,协助市场有效管理风险和成本。好处包括一是降低投资者冻结资金期间需要承受的风险,二是减少孖展利息的支出,三是提高整个港股的资金使用效率,四是提高港股IPO整个上市效率。具体来看:

1、对港股市场的影响

FINI可以优化上市流程,提升港股IPO整体上市效率,推动香港市场基础设施现代化、促进市场合作,标志着香港资本市场发展迎来一重大里程碑。

FINI制度缩短了结算时间,并且优化了资金预付模式,有望舒缓新股超额认购对港元资金流及银行同业拆息市场引起的影响和压力,缓解市场流动资金紧张。

据港交所表示,这次改革不仅能维持和增长香港在众多国际集资中心的领导地位,使得投资者更早接触到新的上市公司,降低市场风险和改善各方的参与效率,亦能使香港的公开招股市场更加热络、稳定,并为数码化的未来奠定良好的基础。

2、对香港券商的影响

对券商而言,既有利好也有利空。不利影响即孖展利息会下降,由于香港新股打新,投资者通常会通过券商进行融资,比如以10%的本金,可向券商融资90%,并支付利息和相关费用,券商赚取相应利息收入。

据LiveReport大数据,冻结资金的天数从5个营业日变为2个营业日,对孖展利息的收入影响预计超过50%,但对新股整体费用(手续费+利息)的影响预计在20%以内。FINI启用后,孖展利息占新股申购成本的比重下降,孖展券商在IPO中的影响力会削弱。

因此,FINI对以孖展收入为主的孖展券商会产生较大的影响,这些券商是否会通过提高孖展利率或者提高新股认购手续费来弥补则有待观察。

不过,值得注意的是,FINI引入了全新的公开招股资金预付模式,发行人分股后中介才须缴款,这对券商形成重要利好。

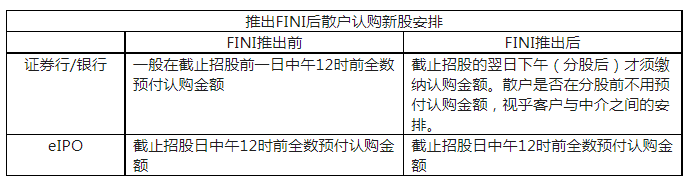

推出FINI前,证券行/银行一般在截止招股前一日中午12时前需要全数预付认购金额;推出FINI后,证券行/银行在截止招股的翌日下午(分股后)才需要缴纳认购资金,而散户是否在分股前不用预付认购金额视乎客户与中介之间的安排。

这意味着,证券行/银行不用再拆入大量资金就能应付热门新股,热门新股通常中签率较低,中签分股之后再缴纳资金将大大减小证券行/银行的资金压力。

不仅如此,缩短定价至上市的时间本身也能提高券商的资金使用效率。此外,提升港股IPO效率也将吸引更多公司来港上市,亦对券商产生积极影响。

3、对投行的影响

FINI将新股程序电子化,不同的人可以在同一时间、同一平台上一同工作,流程会更加顺畅。

港股新股结算周期缩短获得香港业界认可。缩短结算周期,将降低外来因素对公开招股价格发现过程的影响,使得公开招股发行人和投资者更能善用市况做出判断。这种改善也能令公开招股估值更反映现实市况,驱使投资者参与新股发行,从而提升发行成功的概率。

4、对投资者的影响

其一,结算周期缩短可以减少投资者的孖展利息的支出,降低整体新股交易成本。由于孖展利息成本下降,有可能会增加投资者融资申购的意愿。

其二,结算周期缩短可以降低投资者在定价与挂牌中间所要承受的市场风险。

其三,FINI平台启用后,可以杜绝重复认购,投资者不可以再透过多家券商认购新股,也不能同时透过券商及电子方式(eIPO)认购。

据卓佳香港董事总经理钟绛虹,现时投资者透过中介渠道认购新股,中介只需要提供客户识别码。FINI推出后,中介必须提供客户身份证或者护照号码。并且过户处会将中介及eIPO渠道合并处理重复认购,散户将不可同时透过券商及eIPO认购新股。

据LiveReport大数据,FINI启用后,“一人多户打新”成为历史。投资者不能多户重复认购后,遇到热门新股,将只能采取加大融资认购的方式来提高中签概率。

转载来源:活报告公众号(ID:livereport)

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号