全球股票市场最近跌跌不休,道琼斯工业平均指数近20日累计下跌2.72%,纳斯达克指数也抹去今年上半年的涨幅,近20个交易日累跌4.68%。亚洲市场表现更加惨淡,恒生科技指数近20日累跌6.88%。

二级市场尚且如此,一级市场表现如何?Arm(ARM.US)以高估值上市以及亚马逊(AMZN.US)40亿美元入股AIGC公司Anthropic是不是一个好兆头?

全球风投明显收缩

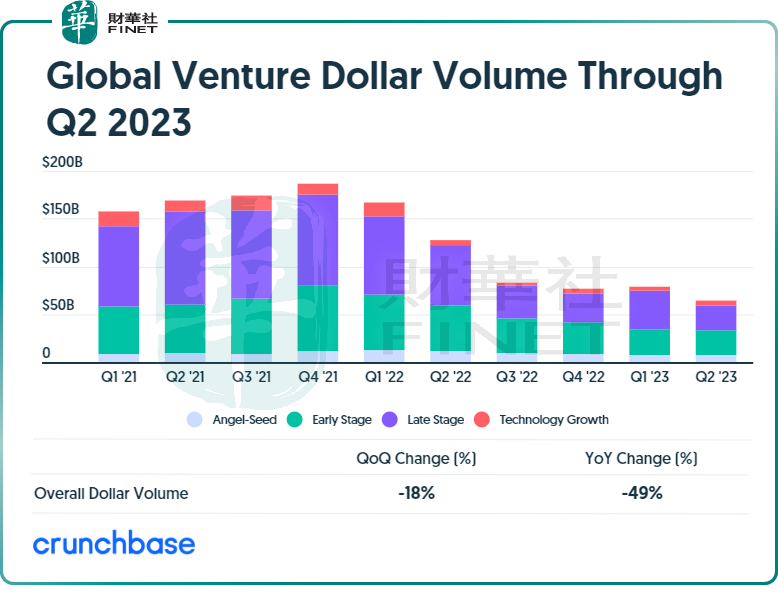

研究机构Crunchbase的数据显示,2023年第2季全球风险投资融资额按季下降18%,按年下滑49%,至650亿美元。2023年上半年,全球融资额也较上年同期下滑了51%,至1440亿美元。

其中,后期融资(C轮、D轮、E轮及之后的融资轮)的跌势严重,2023年第2季的后期融资额为310亿美元,按年下滑40%,是2018年以来的最低,主要包括企业融资轮与私募股权投资与风险投资公司的融资。要知道,在二级市场和一级市场均十分畅旺的2021年,每个季度的后期融资规模均超1000亿美元,如今的规模确实明显收缩。

早期融资(A轮和B轮)规模缩水更为严重,2023年第2季的融资额按年下滑45%,至仅270亿美元,是2021年以来的最低,期内只有大约1200家公司进行了A轮或B轮融资,而去年同期有超过2,100家。

尽管全球风投融资活动显著收缩,但在AI领域的投资却十分活跃。

今年以来有接近两成(18%)的融资额来自AI领域,包括微软(MSFT.US)年初投资100亿美元于OpenAI。

2023年上半年,全球AI融资额或达到250亿美元,不过仍低于去年同期的290亿美元,只是降幅为13.79%,要低于整体融资规模。

财华社留意到,规模比较大的AI融资项目包括:机器学习初创公司Inflection AI从微软、英伟达和比尔·盖茨等手上融资13亿美元。此外,云服务商CoreWeave今年4月和5月或合共融资4.2亿美元,后又于8月宣布获23亿美元的债权融资,参投的包括英伟达和黑石等。

此外,AIGC科创企业Cohere今年上半年也获英伟达(NVDA.US)、甲骨文(ORCL.US)等投2.7亿美元。还有无代码开发平台builder.ai和AI视频初创公司Runway等,均获得过亿美元的融资。

下半年,与AI相关投资依旧保持着一定的热度。8月30日,以色列AI初创公司AI21 Labs锁定了1.55亿美元的C轮融资,投资者包括谷歌(GOOG.US)和英伟达。生成式AI芯片设计公司D-Matrix于2023年9月6日完成由新加坡淡马锡牵头的1.1亿美元B轮融资。AI研究所Imbue于9月7日也锁定了2亿美元的B轮融资,投资者包括英伟达。

风投缩水的原因是什么?

从以上的数据可以看出,当前的风投融资环境不是那么乐观,财华社认为根本原因在于美联储在加息问题上趋鹰立场。

美联储的态度很坚决——不惜一切代价遏制通胀,而目前美国的通胀率依然较其长远通胀目标2%高出一倍,也因此美联储的加息周期可能比预期长。

利率长期处于高位,将增加全球资金的成本,降低企业和个人投资及消费意愿。

另外还有一个外在因素对欧美下半年通胀带来挑战——油价。占了全球供应量三成以上的OPEC+减产持续,大有将油价推高至100美元以上之势。

见下图,今年下半年以来,WTI原油期货价已持续攀升至90美元以上,距离三位数仅咫尺之遥。

下半年的寒冷天气,或将驱使欧美对能源需求急增,很大可能进一步推高油价。

能源和食品价格是波动最大的物价指数考虑因子,因此在计量核心通胀率的时候会被剔除,而美联储的利率会根据核心通胀率来决定。

不过需要注意的是,当今全球经济各个产业都是互相影响,供应链更是环环相扣。而需求急增推高油价,油价上涨会令出行成本增加,物流成本上升最终会体现在商品的整体成本上,最终的结果是物价上涨,从而影响到美联储的利率决策。

由此可见,油价高企对欧美央行加息的影响力是存在的,可以预见利率高企在一段时间内仍将维持。

高昂的资金使用成本,使得持有资金的企业对于拟投项目的回报要求更高、更挑剔。

风险投资者的投资行为趋向

财华社总结所得,目前全球风险投资的主要资方来自三个方面:1)现金充裕而且亟需战略投资来夯实和提升业务的科技巨头,包括微软、谷歌、英伟达等;2)专门投资科创项目以获取超越平均水平回报的风投基金,例如刚刚减持ARM套现的软银和另类投资巨头黑石,以及主权财富基金,例如中东投资基金和新加坡主权投资基金等;3)对科技甚有心得,而且已有成功创业案例的世界级富豪,例如贝佐斯、比尔·盖茨等。其中科技巨头是投资的主力。

可以说,这些投资者很清楚自己要的是什么:与自身的协同效应,战略合作价值是科技巨头进行投资的主要动机;对于个人和专业投资机构而言,风险回报——收益是否高得足以让其涉险是关键。

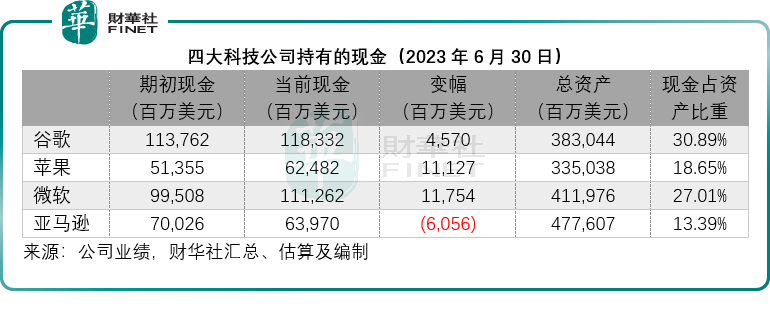

截至2023年6月30日,全球市值最高的四大科技公司,包括苹果、微软、谷歌、亚马逊,合共持有现金及可变现证券3560.46亿美元,较2022年末增加213.95亿美元,相当于美国政府一个半月的收入,这还不计它们的长期投资,当真富可敌国。

今年以来的货币基金投资规模也持续扩大,目前已达5.6万亿美元,这反映出投资者宁愿持币等待投资机会,意味着当前有利的投资机会并不多,未足以产生高于资金占用成本的收益。

反过来,风投融资活动收缩对初创企业带来了负面影响,尤其是那些在2021年利率为零甚至负利率的环境下筹得巨额资金的公司,当时筹得的巨额资金令这些初创企业大肆扩张的野心膨胀,也令它们的成本急剧上升,来到利率攀升的2022年以及2023年,资金消耗得差不多了,它们的财务状况变得捉襟见肘,不得不幅削减成本来过冬,因为在当前的高息环境下,它们更难筹得资金。

因此,风投资金的取向逐渐从概念转移到股市投资者更关心的问题:盈利能力与现金流,毕竟风投能否全身而退,主要还是取决于这些被投公司能否以较高的估值上市,也更考验它们项目的可行性以及其生存能力。

这是一个优胜劣汰的过程,正如Crunchbase所预测的,到2023年下半年和2024年,初创企业或迎倒闭潮。

目前风投热门赛道有哪些?

就Crunchbase的数据来看,今年以来风投最热爱的赛道是人工智能(AI),与清洁能源和自动驾驶有关的题材,以及不过时的生物科技公司。

2023年9月比较大型的风投融资案例中,近日亚马逊40亿美元投AIGC公司Anthropic登顶。

此外,AI融资超1亿美元的案例也不少:AI数据分析公司Databricks获5亿美元融资,投资者包括英伟达。Mapbox地图初创公司,利用AI技术为自动驾驶提供协助,在9月份获得软银牵头的2.8亿美元融资。半导体公司Enfabrica获得1.25亿美元融资,英伟达又出现在投资者名单中。运营知识管理平台的人工智能公司Pryon获1亿美元融资,协助企业利用大预言模型生成内容的人工智能公司Writer获1亿美元融资。

其次是自动驾驶公司Stack AV获10亿美元融资,牵头的是软银;电池公司Ascend Elements获4.6亿美元融资,牵头的是贝莱德、淡马锡以及卡塔尔投资局等;充电电池生产商Lyten也获得2亿美元融资。

生物科技公司Nimbus Therapeutics则获得2.1亿美元的投资;生物科技公司Generate Biomedicines则获得2.73亿美元融资,投资者也包括英伟达旗下的风投公司。

金融科技也有资金青睐,保险公司Openly获1亿美元融资。

中国风投趋势如何?

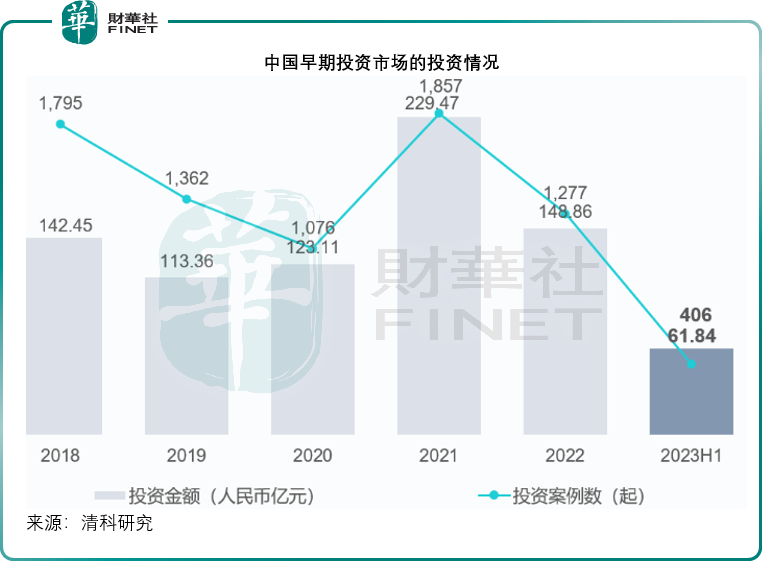

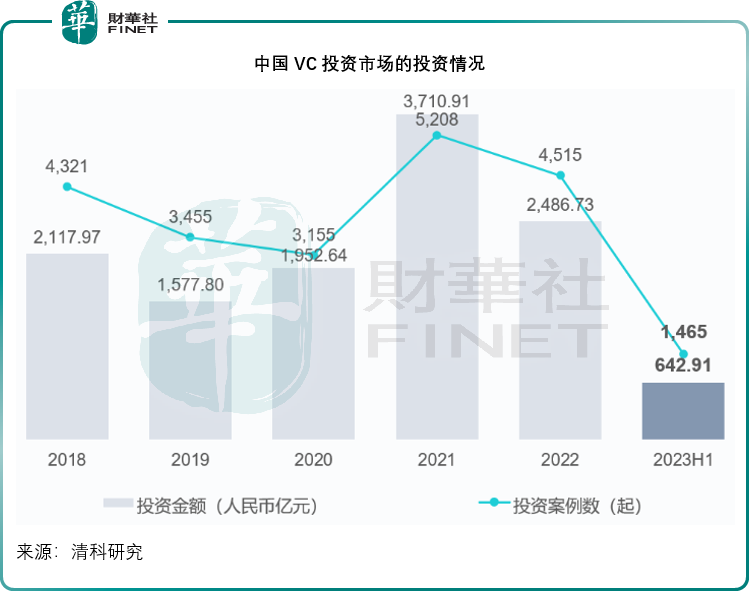

清科研究中心的数据显示,2023年上半年中国早期投资、风险投资(VC)的投资案例数和金额均有较大降幅,财华社猜测,美元利率高企或是一个原因。

初创企业因为处于企业发展早期,创始人为便于管理和运营,较多采用同股不同权的结构,以能获得融资又不会失去对初创企业的控股权,因此注册地一般在境外,融资以美元为主。美元利率高企,汇率波动,使得资金更小心谨慎,正如前文所述,全球风投收缩,国内主要依靠美元基金融资的初创企业也不例外。

清科研究中心的数据显示,2023年上半年中国早期投资案例数同比下降40.2%,至406起,投资总金额也按年下降26.1%,至61.84亿元人民币。

国内风险投资市场上半年的投资案例数按年下降40.2%,至1,465起;投资金额按年下降51.4%,至642.91亿元人民币,见下图。

从产业结构来看,中国上半年的投资逐渐向科技创新企业倾斜,清科研究中心的数据显示,从整体渗透率来看,VC/PE机构对专精特新“小巨人”的累计支持率超过30%,投资活跃度较高的行业有高端制造、新材料、电子信息产业和医疗健康等,而“专精特新”中小企业的VC/PE渗透率只有13%,具有较大的扩展空间。

上半年规模最大的投资案例(包括风投和较成熟的股权投资PE)是华虹半导体的40.2亿美元战投,来自国家集成电路产业基金II。从下图可见,半导体与新能源汽车(包括北汽蓝谷和极氪智能)颇受重视,由此可见政策对于投资指向的重要性。

总结

总括而言,美联储加息周期不仅影响到全球股市、债市和商品市场的表现,也对初创投资和风险投资活动带来不利影响,在投资者更挑剔地选择项目时,那些发展前景较佳的项目更能受到注目,这包括能为大型科技企业带来协同效应与发展机会的AI创企,新能源企业以及生物科技企业,其中AI依然是主角,但是投资规模有所收缩,热潮似有降温迹象。

中短期而言,美联储的加息周期仍未结束,初创投资的压力或会持续一段时间。

中国的初创和风险投资多少受到美元周期的影响,不过整体可控。目前中国的大额投资更趋向于比较被动的产业,例如半导体,以及拥有完整产业链,能有效发挥优势的产业,例如新能源汽车,相信在国家的有效引导下,我们的初创和风投活动更有针对性,也更具韧性。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号