一向注重产品创新,热衷打造多元产品组合的卫龙(09985.HK),日前召开发布会推出麻辣口味的霸道熊猫辣条,引起业内关注。

2023年上半年,卫龙营收小幅上涨,净利润同比扭亏,实现较大发展。公司也获得南向资金青睐,自8月中旬以来连续多日获得净买入,沪深港通持股比例进一步走高。但截至9月7日收盘,卫龙股价仍然处于破发状态。未来随着公司业绩回暖能否迎来估值重塑?

大阵仗推新品,打造新增长点

9月6日,卫龙举行新品发布会,大阵仗的推出重磅新品。

此次公司推出的新品为正宗川味麻辣新品霸道熊猫辣条,是卫龙研发团队在四川采风、实地调研后的川味精髓,由卫龙与川菜大师联手研发,展现正宗麻辣辣条。

霸道熊猫辣条采用国家一级花椒及精选辣椒,经5℃以下冷藏锁香和精准控温控时熬制精心打造。目前主要有小麻小辣和很麻很辣两种口味,90g包装建议零售价5元/包;16g包装建议零售价1元/包。

卫龙对于这款新品寄予厚望,公司介绍称,新品的命名蕴含了卫龙年轻化的品牌思考和对助力传统文化传承的希冀。

卫龙董事长刘卫平表示,“我们把这个传承了地道川味的产品,命名为‘霸道熊猫’,就是希望它能够得到广大年轻人的喜爱,也希望新品能够助力传统文化和大熊猫文化走向世界。”

就在霸道熊猫辣条发布会的前两天,卫龙还官宣将终身认养重庆动物园大熊猫双胞胎“双双”和“重重”,并分别冠名“霸小宝”“道小贝”,为新品霸道熊猫麻辣辣条上市做足准备。

同时,卫龙牵头成立“川味休闲零食全球化发展联盟”,助力加快民族品牌与传统美食的出海进程。

虽然近年卫龙一直致力于打造多元产品组合,以摆脱对辣条的依赖,分散风险,但以辣条为代表的调味面制品一直都是卫龙最大的营收来源。

此次继续在调味面制品上下功夫,分析认为,是在打造香辣口味护城河优势之后,卫龙又在麻辣口味上大力布局。霸道熊猫有望成为卫龙力推的新的大单新品,或成为卫龙在面制品领域着力打造的新增长点。

同比扭亏,两大核心品类占比分化

今年上半年,卫龙成功扭亏。

财报显示,上半年公司实现总营收23.27亿元,同比增长3.0%;期内利润约4.47亿元,同比增长271.4%。去年同期卫龙净亏损约2.61亿元,同比实现扭亏。

卫龙2023年上半年毛利11.06亿元,较上年同期的8.62亿元增长28.4%;毛利率为47.5%,同比上升9.4个百分点。

毛利率大幅提升主要得益于公司产品结构调整带来的平均售价的提升。

自2022年以来,卫龙旗下多款产品价格上涨。2022年财报显示,调味面制品、蔬菜制品、豆制品及其他产品的平均售价分别为18.1元/千克、31.1元/千克和36.2元/千克,较去年同期分别增长3元/千克、3.7元/千克和6元/千克。

此外,上半年原材料价格下降以及公司持续优化生产工艺流程、成本管理也助推了利润表现。

卫龙的业绩支撑主要得益于两大核心品类。

公司主要产品是以大面筋为代表的调味面制品,和以魔芋爽为代表的蔬菜制品和以软豆皮、78°卤蛋为代表的豆制品及其他产品。

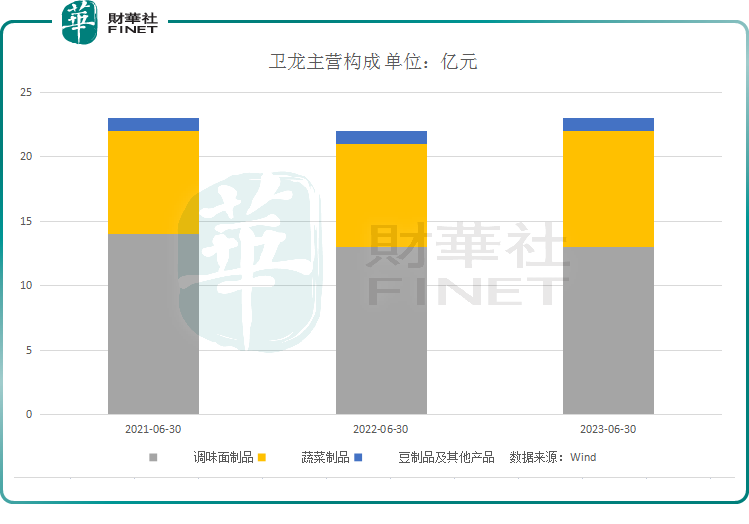

上半年,调味面制品贡献了12.9亿元收入,占比达55.4%;蔬菜制品业务收入为9.33亿元,占比为40.1%。

今年5月份,卫龙对主要的产品结构进行调整,淘汰了部分低价格带的调味面制品,叠加线下渠道客流下滑等因素,上半年公司调味面制品收入占比同比下降3.9个百分点。

取而代之,蔬菜制品收入占比同等幅度增多,逐步形成了两大品类并驾齐驱的局面。

作为食品消费领域畅销品牌,卫龙的经销商网络十分发达。截至2023年6月30日,公司与1838家线下经销商合作。

借助这些经销商,卫龙的产品也走向海外,通过经销商出售给不同国家或地区的143个购物商场、商超及连锁便利店运营商。

2023年上半年,公司开始积极探索海外市场业务,海外所得收入相较于上年度同期大幅增长,占营收比重约2.2%。

营销费用增长,股价破发高瓴浮亏

作为消费领域以营销取胜的卫龙,堪称商业鬼才,其不走寻常路的营销策略和方式往往能出奇制胜,屡屡出圈登上热搜,引发市场关注。

例如在直播间充斥着“买它!买它!就买它!”的鸡血叫卖声中,卫龙则通过反向营销让人啼笑皆非、印象深刻。

今年上半年借着消费复苏的机会,卫龙加大推广及广告力度,推广及广告费用为8980万元,较上年度同期的3660万元增加145.7%。

相应的公司经销及销售费用也大幅增加,为3.67亿元,同比增加36.3%。占总收入的比重为15.8%,较上年度同期的11.9%上升3.9个百分点。

不过方正证券认为,广告投入增加和销售团队扩张为前置性费用,随着品牌影响力提升带动销售增长,未来费用率优化空间较大。

即便有扭亏业绩支撑及券商站台,投资者依旧不买账,Wind数据显示,卫龙股价今年以来已经累计跌超30%。亦有国内投资者认为,目前卫龙商业逻辑相对清晰且健康,而且内地也有较强的品牌知名度,只可惜公司不是在内地上市,港股上市投资者对其商业逻辑认知度不够,关注点也不高,导致公司存在被低估的情况。

此外,上市半年多,卫龙股价仍处于破发状态。

2021年是国内融资市场火爆的一年,当年卫龙首次公开融资,完成6.59亿美元Pre-IPO轮融资,获得大量顶级投资机构的追捧,包括高瓴、红杉中国、腾讯、云锋基金等,投后估值约为50.6亿美元(近400亿港元)。

2022年12月6日卫龙在港股上市,当时发行价为10.56港元。而截至9月7日收盘,卫龙股价为7.27港元,较上市时的发行价还下跌31%,总市值只有166.23亿港元,意味着高瓴、红杉、腾讯、云锋基金等浮亏过半。

1998-2024深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号