洪九果品(06689.HK)是我国水果分销行业中的龙头企业,其具备成熟的供应链“端到端”整合能力,即实现了从上游的果园源头采购,再到下游零售终端整个环节的把控。

通过重塑鲜果分销行业价值链,洪九果品成长性十足,成为我国鲜果行业增速最快的企业之一,收入复合年增长率远超行业平均水平。

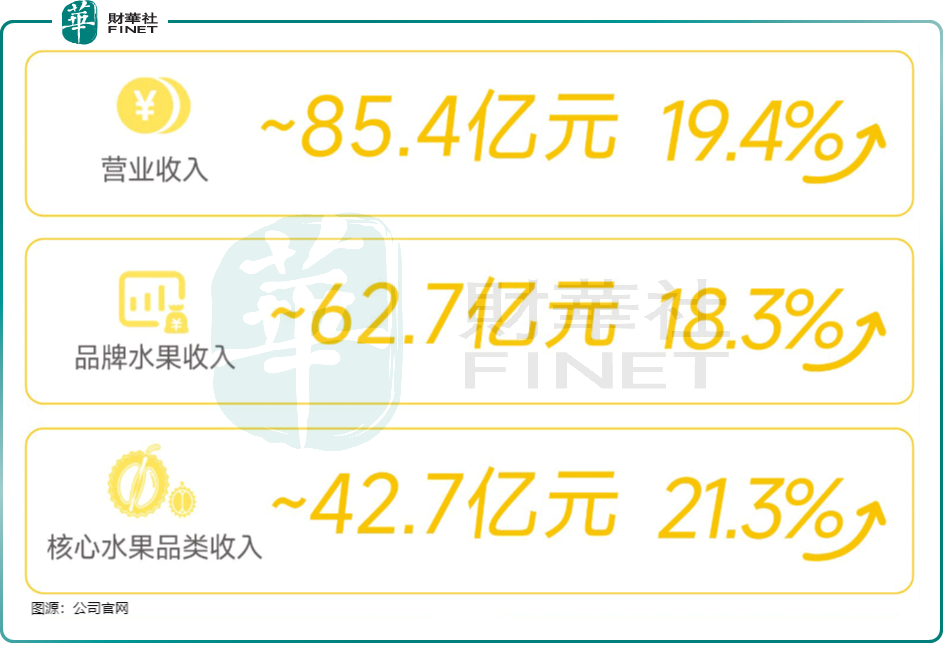

2023年上半年,洪九果品保持稳定增长势头,期内实现营收85.38亿元,比增长19.37%;净利润小幅下滑至8.03亿元。

利润出现下降主要由于行业增速受宏观环境影响出现放缓,以及市场供需关系变化带来榴莲等品类价格回落。这也体现在了毛利率方面,公司毛利率受一些鲜果品类价格回落以及上年同期高基数影响,2023年上半年同比下滑3.55个百分点至15.37%。

为彰显公司发展信心,洪九果品创始人、董事长及控股股东邓洪九及其配偶江宗英近日承诺自9月5日起12个月内不进行减持,并拟在中报披露后持续探索增持可能性。

端对端供应链优势稳固,核心单品表现亮眼

凭借优质水果供应和标准化运作优势,洪九果品培育出了“洪九泰好吃榴莲”、“洪九越来美火龙果”、“洪九奉上好黄桃”等精选品牌,推动了公司品牌化发展。

洪九果品坚持执行品牌战略,核心品类品牌化率实现100%。今年上半年,洪九果品持续投入资源布局核心水果品类,加大进口核心单品的采购量,因而核心水果品牌收入表现亮眼,同比增长21.28%至42.66亿元,同时品牌水果产品收入也同比增长18.33%至62.69亿元。

今年上半年,洪九果品继续巩固其端对端供应链的优势。其中,在采购端,公司持续复制海外优质原产地的本地化布局模式,上半年核心单品榴莲在新拓产区越南的采购占比接近17%;在物流端,洪九果品强化铁运物流通道、加深与港口及航运公司合作、进行海关经认证经营者(AEO)高级认证等系列举措持续提升果品流通效率;在销售端,公司持续拓展网络范围,目前已在全国设立了24家销售分公司、60个分拣中心,销售范围覆盖超过300个城市。

资料显示,有强大品牌的水果产品通常比无品牌的水果产品溢价约10%,且进口水果的毛利率普遍要高于非进口水果。尽管今年上半年毛利率受行业不可控因素影响,但洪九果品随着业务规模的持续扩大,或可逐渐摊薄固定成本。根据中泰证券研报测算,即使毛利率伴随行业周期/竞争有小幅下滑,对ROIC(资本回报率)影响也不大。

优化销售渠道管控风险

自今年1月底以来,洪九果品股价触顶回落,目前股价徘徊在历史最低位。

市场担忧洪九果品的地方在于,洪九果品面临大量的坏账风险,有可能会蚕食公司利润,也影响到公司的现金流。

在今年上半年,洪九果品的贸易及其他应收款项再次扩大,由2022年底的89.96亿元增长至今年6月底的101.51亿元,其中来自第三方的贸易应收款项达93.5亿元

中泰证券通过对洪九果品竞争优势和发展原因的分析与理解,认为市场高估了公司的现金流和周期性风险。该行表示,客观看,流通企业应收账款天然存在客户违约的风险。但考虑到公司的客户结构高度分散,且公司杠杆较低,因此这会是一个常态的成本项,而不会对公司的经营产生明显的冲击。

值得留意的是,洪九果品下游直接对接大量的区域终端批发商和小型超市等客户,这些客户在过去几年受疫情冲击经营困难,导致付款周期有所延长,因而推高了洪九果品的应收账款。

但随着国内经济走向复苏,消费市场显著回升,预计洪九果品下游客户的逾期率将有所回落。

另一方面,洪九果品亦在积极优化销售渠道,以管控应收账款存在的潜在风险。

今年上半年,洪九果品持续提升新兴零售渠道销售规模,加大直播电商布局,逐步形成直播电商水果供应链一站式解决方案。同时,洪九果品与部分知名物业管理及社区服务公司合作开展面向社区业主的销售。受此影响,2023年上半年洪九果品在新兴零售商的销售收入比上年同期大幅增长约40%,新兴零售商的销售收入占比由19.92%提升至23.38%。

洪九果品在半年报中表示,紧随COVID-19疫情后线下卖场消费热度反弹的趋势,公司积极与大型商超互动开展品牌活动,增强终端客户黏性和品牌认可度。

洪九果品还提升了营运资金管理能力,现金流得到显著改善。今年上半年,公司经营活动现金流量净流出较上年同期减少58.42%。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号