据TrendForce集邦咨询最新研究披露,继一季度全球智能手机产量同比减少近20%后,第二季度产量再度下降约6.6%,仅为2.7亿支。综合来看,2023上半年,全球智能手机产量5.2亿支,较余年同期下降13.3%,无论是个别季度或是上半年合计,均创下十年新低记录。

作为半导体产业最重要的下游应用端之一,智能手机领域需求萎靡对半导体行业的杀伤力无疑是巨大的。再加上,美国单方面发起对华先进半导体产业限制政策,全球多家半导体大厂在2023年上半年感受到了凛冽的寒意。

数据显示,存储芯片龙头美光科技(MU.US)已连续三个季度出现净利亏损,三星和SK海力士这两家存储芯片龙头亦是如此;代工龙头台积电(TSM.US)则在二季度遭遇营收、净利双降。

相较而言,在美国的严格限制之下,国产半导体加快了自主研发的步伐,因此在产业寒冬中多了一个“国产替代”的优势傍身,再背靠中国大市场,日子要好过一些。

不过,国产半导体产业链涉及多个环节,不同环节上市公司的半年度业绩表现也“冷热不同”。

上游环节:设备企业盈利能力跑赢材料公司

按照市场的一种分类方法,半导体产业上游主要是设备和材料两大环节。

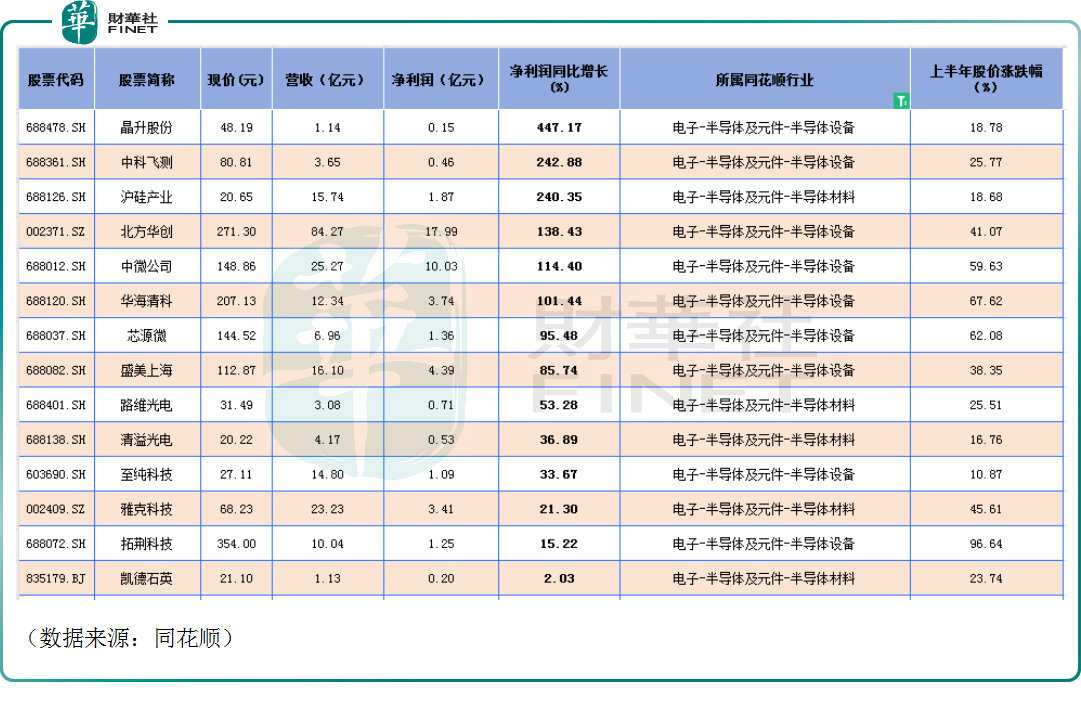

而同花顺的行业分类显示,A股市场中半导体行业有17家设备公司、16家材料公司,因此上游环节合计涉及33家企业(P.S同花顺的行业分类并没有包括A股全部的半导体概念企业)。

从利润端的表现来看,在规模方面,2023年上半年,北方华创(002371.SZ)的净利达17.99亿元,遥遥领先。该公司拥有国内最全的半导体设备产品线,覆盖IC、光伏、LED、面板四大领域,包含刻蚀、PVD、CVD、氧化、退火、清洗、ALD、传送、固化等各类型设备。

紧随其后的是中微公司(688012.SZ),半年度净利为10.03亿元,这也是国产半导体设备领域的龙头,旗下主要产品有电容性等离子体刻蚀设备,电感性等离子体刻蚀设备,MOCVD设备,VOC设备。

盛美上海、华海清科、雅克科技排在上述两家龙头之后,半年度净利润也都位于3亿元-5亿元区间。

需要指出的是,从上游环节的半年度净利润规模来看,排在前四位的都是半导体设备企业,盈利能力较材料企业更为突出,无愧于“半导体产业卖水人”的称号。

另外,上游环节有4家公司的半年度净利出现亏损,但亏损额都在1亿元以内,而这4家企业均来自材料领域,包括中晶科技、和林微纳、神工股份和天岳先进。

在增速方面,半年度净利翻倍的有6家,包括晶升股份、中科飞测、沪硅产业、北方华创、中微公司、华海清科,其中5家来自设备领域。

另有18家企业在2023年上半年遭遇了净利润同比下滑,其中神工股份、和林微纳、中晶科技的期内净利均同比下滑超100%,表现相对较差。

而业绩的表现也反映在了股价上。上半年,上游环节的33家公司中有26家录得股价上涨,其中累涨超50%的有6家,均来自半导体设备领域,包括拓荆科技、金海通、华海清科、芯源微、中微公司、富乐德。

近些年来,受益于经济的发展,晶圆厂建设也迎来热潮,我国半导体设备市场规模近年来持续扩张,但此前一直存在国产化率不足的问题。

近几年国产替代风潮兴起,国产设备厂商迎来了爆发期和集中上市期,这方面的问题已经有了明显的改善,按照SEMI(国际半导体产业协会)的数据显示,2022年中国晶圆厂商半导体设备国产化率达35%,较2021年的21%有大幅提升。

不过,35%的数值也代表着国产化率仍有很高的提升空间,这也意味着设备厂商未来的业绩仍具有较高的确定性。

中游环节:中芯国际净利遥遥领先,中芯集成却迎来暴亏

中游环节涉及设计、制造、封测以及分立器件等领域,但其中的关键领域还是设计、制造、封测。

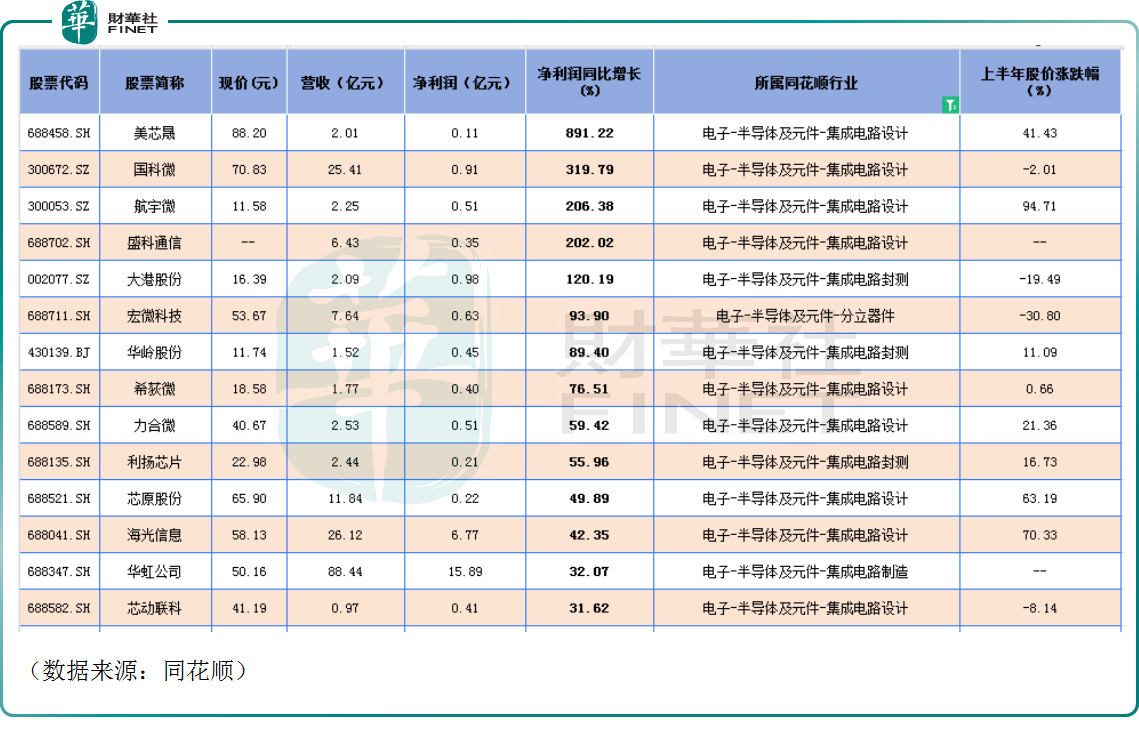

从利润端的表现来看,在规模方面,2023年上半年,中游环节有4家公司的净利超过10亿元,芯片制造“双雄”中芯国际(688981.SH)、华虹公司(688347.SH)盈利最多,分别为29.97亿元、15.89亿元。

另外,制造领域的华润微、设计领域的海光信息、封测领域的长电科技等企业的半年度净利也排在榜单前列。

另外,也有许多设计、制造、封测领域的半导体企业在今年上半年遭遇了净利润亏损,其中亏损超5亿元的有设计厂商寒武纪、江波龙和制造商中芯集成,分别亏损5.45亿元、5.96亿元、11.09亿元。

其中,中芯集成主要从事功率半导体和MEMS传感器等模拟类芯片领域的一站式晶圆代工及封装测试业务。数据显示,该公司近年的营收一直在快速增长,但净利润却一直处于亏损之中。

在增速方面,上半年净利翻倍增长的有5家企业,其中美芯晟表现格外突出,期内净利飙增891.22%,不过该公司的规模很小,半年净利才0.11亿元。

此外,宏微科技、华岭股份、力合微等企业的半年度净利增速超过50%,也较为亮眼。

与此同时,封测厂商气派科技、设计厂商思特威在上半年遭遇了净利润的暴降,此外佰维存储、裕太微、赛微电子等多家企业的半年度净利同比下降超400%。

需要注意的是,在中游环节,制造领域是我国半导体被“卡脖子”最严重的环节之一,尤其是先进制程方面更是被卡得死死的,一度造成了非常严重的困扰。

不过,虽然距全球代工龙头台积电仍有较远距离,但伴随着政策支持和科研人员的努力,中芯国际和华虹公司进步很快,一旦光刻机等设备以及材料端获得突破,将有望向更先进的制程发起冲击。

而中游环节的设计领域,国产半导体短板并不是太明显,华为海思涉及的麒麟芯片此前就曾达到国际一流水平。

中游的封测领域则是国产半导体的优势所在。半导体封测被一些人认为是技术含量较低的领域,因此门槛较低,易于后发者追赶。不过,随着先进封装技术的出现,目前通过先进封测技术已经能在很大程度上提升落后制程芯片的性能。

伴随着摩尔定律逐渐走向极限,更高端的制程研发成本越来越高,先进封装技术的重要性也因此日益凸显,该领域后续或迎来重大发展机遇。

结语

TrendForce集邦咨询预期,2023年第四季度智能手机市场恐因全球经济状况再经历一波转变,下半年生产量可能因此再度下修。展望2024年,目前经济局势不乐观,TrendForce集邦咨询现仍维持全球产量年增2-3%的预估值,区域性的经济走向是否会再拖累生产表现仍待观察。

可见,TrendForce集邦咨询对全球智能手机领域的复苏仍持比较悲观的态度。

而国内市场却迎来了一个利好消息。日前,华为Mate 60 Pro低调发售却异常火爆。有消息称,从供应链获悉,Mate 60 Pro已加单至1500万-1700万台。这给华为产业链上的半导体企业来说相当于打了一剂“强心针”。

背靠国内大市场,国产半导体企业“苟”过行业寒冬的能力要强上不少。未来,伴随着消费电子领域的复苏,行业景气度也将回升。此外,未来AI、新能源汽车、工业、元宇宙等新兴产业的发展也有望带来十分可观的市场需求,这些增量空间值得关注。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号