受通胀困扰,进入2023年以后,美联储加息的脚步依然未止,然而就是在这样的强力加息之下,全球多个国家的资本市场仍迎来了不错的表现。

其中,美股的道指在年内涨了4.88%,纳指则飙涨了28.74%;此外德国法兰克福DAX指数、法国巴黎CAC40指数、东京日经225指数等也都有超过10%的涨幅。

而在另一边,港股市场的恒生指数年内下跌了7.35%,国企指数累跌了6.15%;A股市场的上证指数上涨了2.41%,创业板综指微涨0.27%。

相较而言,A股市场主要指数表现明显不如上述多个主要资本市场的指数表现。指数表现尚且不如,具体到市场内个股上,投资者更是有着“冰火两重天”的感受。

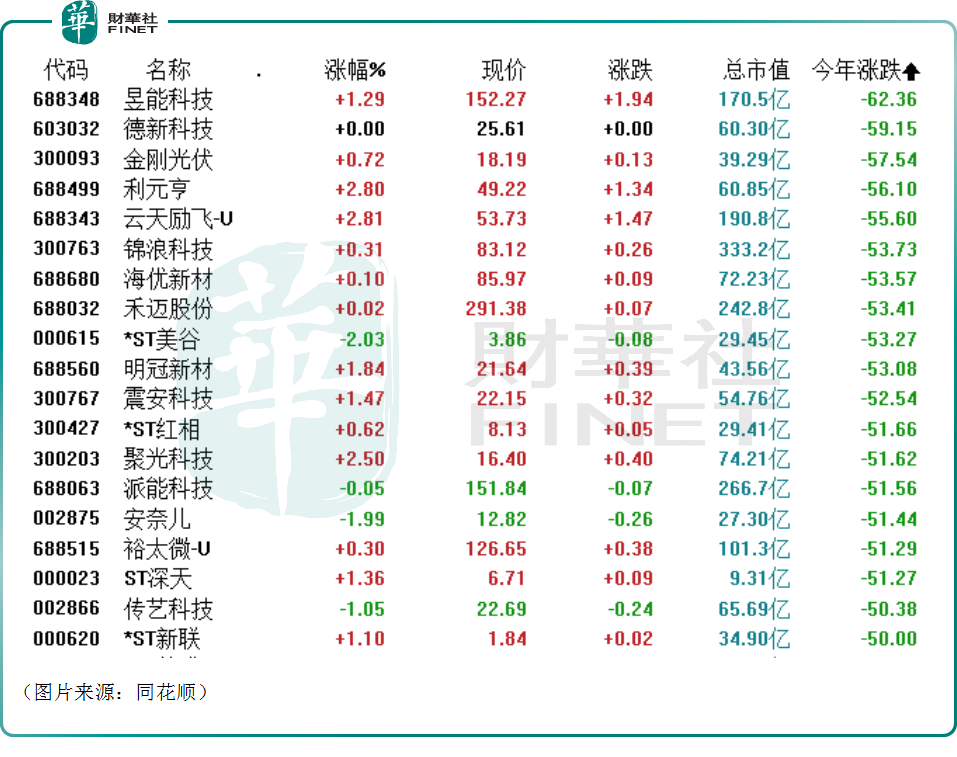

同花顺数据显示,2023年年初至今,A股市场有一只个股昱能科技(688348.SH)暴跌了62.36%;云天励飞-U(688343.SH)、锦浪科技(300763.SZ)、派能科技(688063.SH)等18只个股跌幅达到了50%;鹏辉能源(300438.SZ)、德业股份、融捷股份等多股都跌超40%。

这些在2023年遭遇股价暴跌的企业很多业绩表现其实不错,但仍难逃大幅“腰斩”的命运。

日前,香港证券及期货专业总会公开向香港特区政府建言,要求撤销港股交易印花税。与此同时,A股市场要求减免证券交易印花税的呼声也日渐走高,其预期效果如何引起了投资者的广泛关注。

高层发话要活跃市场,媒体呼吁降低印花税

据了解,7月24日,政治局召开会议,分析研究当前经济形势,部署下半年经济工作。会议指出,要活跃资本市场,提振投资者信心。

7月31日,国务院常务会议再度提及并强调要活跃资本市场。

不过,事与愿违,近期A股市场再度遭遇调整,成交量还遭遇了持续萎缩。

而在另一边,多家媒体开始呼吁出台降低印花税的政策,以期活跃资本市场,进而促进消费。

例如,8月3日,《经济日报》发表题为《促消费 资本市场大有可为》的文章,指出需要提升资本市场活力,做大消费蛋糕,要让老白姓的“钱袋子”鼓起来,包括想方设法提高居民财产性收入,让居民通过股票、基金等渠道也能赚到钱,从而转化消费意愿为消费能力。

《证券时报》也发布了文章指出,要通过降低证券交易印花税、优化交易制度,提升市场活跃度。

央广网也发表了《切实落实中央活跃资本市场精神 综合施策提振投资者信心》的文章。该文章报道,有专家建议,可从鼓励中长期资金入市、优化IPO节奏、降低证券交易印花税、强化赚钱效应、加强投资者保护、完善基础制度等方面,综合施策,促进资本市场的活跃,提振投资者信心。

历史上降低印花税的效果如何?

其实降低印花税在A股的历史长已经是有例可循。

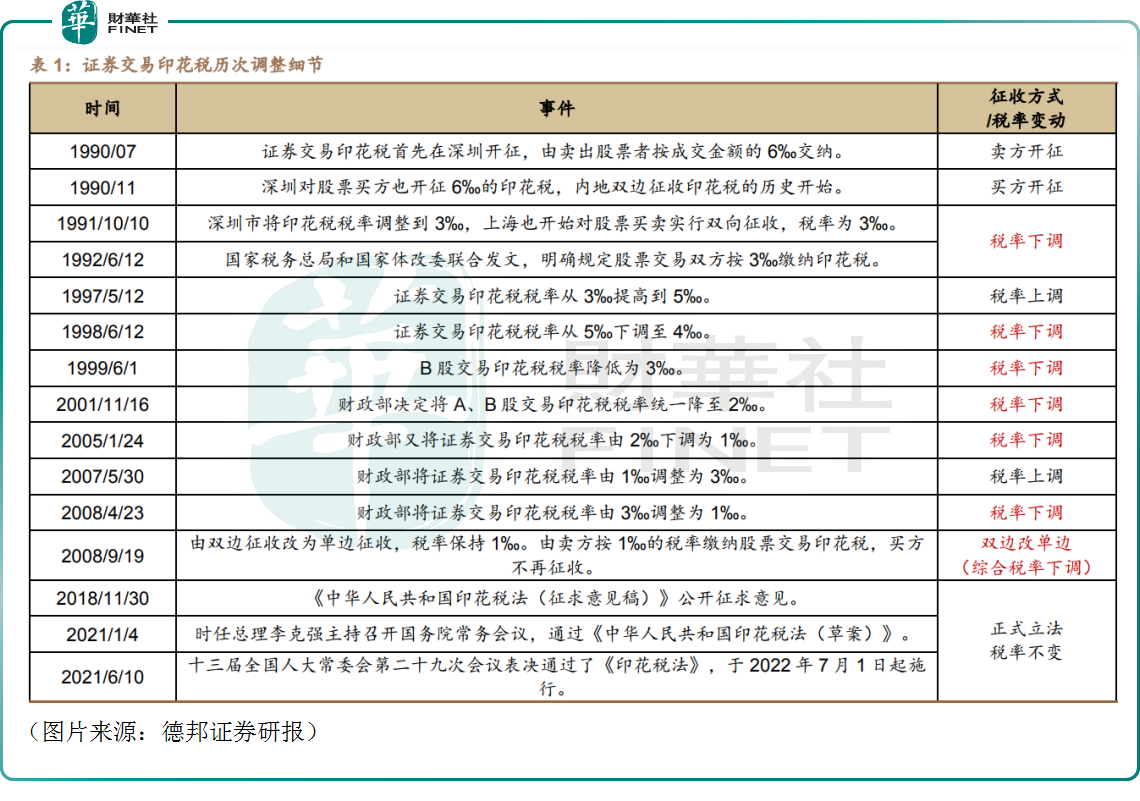

回溯历史,1990年至今,A股证券交易印花税历经2次上调,7次下调,目前对卖方单边征收1‰。

从效果来看,细数2000年以来印花税的4次下调,均发生于A股走势疲软、投资者情绪不佳的阶段。

具体而言,2001年下半年国有股减持导致中国股市连续下挫,财政部将印花税降至2‰,当日上证指数上涨1.2%,并且连续两周呈现上扬趋势,到12月再度下跌;2005年初场内流动性紧缩预期加剧,印花税下调至1‰带动A股当日温和回升而后回落,后续险资入场致使指数达到年内高点;2008年次贷危机发酵,全球市场下跌,财政部门两次动用印花税工具为市场打入强心剂,但其利好刺激也仅能维持一周左右。

东吴证券认为,从效果上来看,调降印花税可以在一定程度上表明中央态度、振奋市场信心,但其仅能使股市短期止跌,带来日度或周度级别的回涨,无法从根本上改变A股走势,同样只能作为维稳市场的配套措施。

德邦证券也在近期的研报中表示,随着“活跃资本市场”各项政策的不断推进,下调印花税仍是交易端政策工具箱中可以适时推出的一项工具,虽然效果集中于短期情绪的提振,但其带来的政策象征意义大于资金面的宽松意义。

结语

值得一提的是,财政部数据显示,2023年上半年,证券交易印花税收入1108亿元,同比下降30.7%,占同期税收收入99661亿元的1.11%,占同期财政收入119203亿元的0.93%。

总的来看,证券印花税在税收收入及财政收入中的占比并不高,虽然从历史经验来看降低证券印花税所能带来的效果只是短期的,但目前A股市场交投清淡,投资者信心不足,用降低证券印花税来活跃市场的性价比较高,或许值得考虑。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号