国内主要的音乐平台运营商腾讯音乐-SW(01698.HK)比母公司腾讯(00700.HK)提前一天公布2023年上半年业绩。从2023年第2季表现来看,降本增效的成绩卓著,从而弥补了用户增长乏力的困境。

因此在公布业绩之后,腾讯音乐(TME.US)美股在盘后交易时段上涨1.46%,港股逆市高开2.49%,或显示出市场对其季度业绩的认可。

该如何评定腾讯音乐的这份季度业绩呢?财华社认为有值得赞许的地方,但也有需要改善之处。

好的是:1)线上音乐付费用户持续增长,付费率稳步提升,同时每用户月均收入在提高;2)腾讯系的降本增效成绩斐然,营销及行政开支得到控制,因而整体盈利能力提升。

不利之处是:1)用户数量(体现在每月活跃用户数量MAU上)有所下降;2)腾讯音乐对社交娱乐服务业务的主动管理和提升,或对其短期业绩构成压力。

线上音乐服务:用户减少,但变现率提升

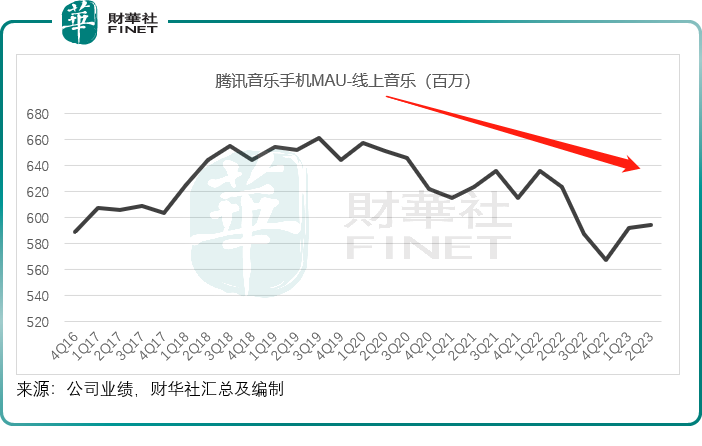

2023年第2季,腾讯音乐的线上音乐服务每月活跃用户数(MAU)为5.94亿,同比下降4.65%。

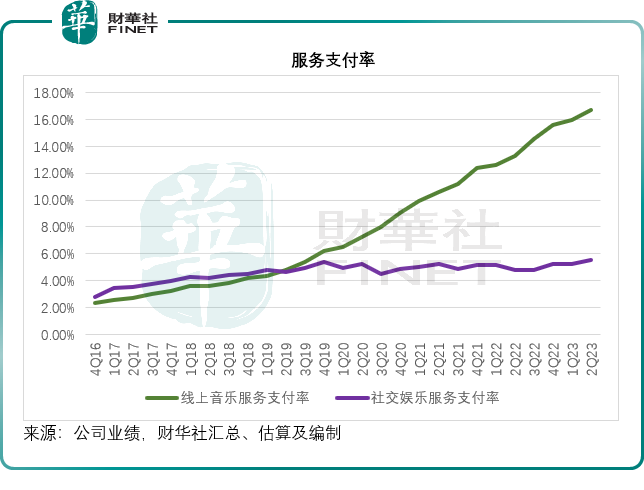

值得留意的是,其线上音乐的付费用户数却有双位数的强劲增长,同比增长20.19%,至9940万,财华社据此计算得出,线上音乐服务支付率由去年同期的13.27%提高之后16.73%,见下图。

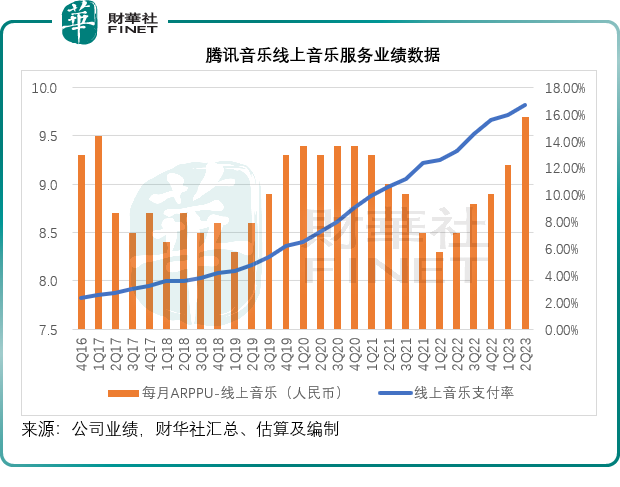

此外,腾讯音乐于2023年6月初开始涨价,例如连续包月会员价由原来的每月13元(单位人民币,下同)上调至15元,连续包季会员价由每季35元上调至45元,连续包年会员价从每年138元提至158元。

也因此,该公司的线上音乐每月付费用户价值也由去年同期的8.5元提高至9.7元,见下图。

在变现率提高以及每用户价值上升的带动下,该公司的线上音乐服务分部于2023年第2季收入大幅增长47.64%,至42.49亿元,已超越社交娱乐服务分部,成为腾讯音乐最大的收入来源,也抵消了社交娱乐服务分部收入下降的影响。

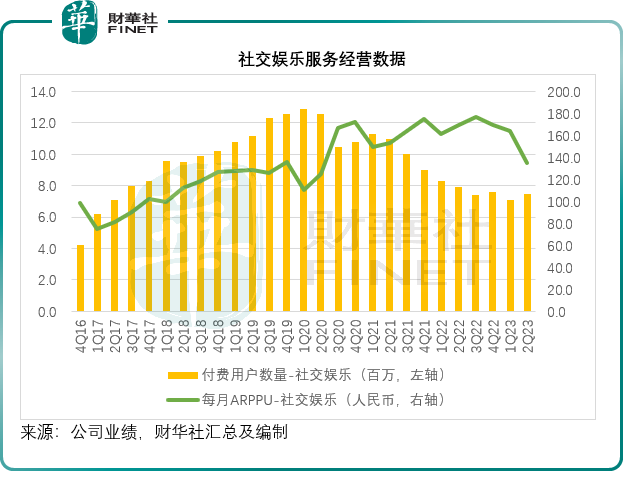

社交娱乐服务收入增长短期承压

然而,社交娱乐服务方面,腾讯音乐于第2季的表现却并不理想。季度MAU同比下滑18.07%,至1.36亿;付费用户按年减少5.06%,至750万;但支付率有所改善,由上年同期的4.76%提高至5.51%;每月用户价值则按年下滑20.54%,至135元。

由于价量双降,腾讯音乐的社交娱乐服务分部第2季收入同比下滑24.58%,至30.37亿元。

腾讯音乐从2023年第2季后期开始,主动对社交娱乐服务采取多项服务提升和进行风控管理,其中包括调整一些直播功能以及实行更严格的合规程序,因此其第2季社交娱乐服务的表现低于预期,并且预期2023年下半年也会持续面临压力。

该公司预计2023年第3季的总收入同比降幅将达到低至中十几个百分点(即约-10%至-15%),2023年的总收入同比下滑低至中个位数百分点(即约为-5%左右)。不过,该公司预计,由于在线音乐服务将保持强劲表现,其2023年全年净利润仍会实现同比增长。

降本增效

尽管社交娱乐服务因为合规性业务优化而导致收入增长受压,但得益于线上音乐服务变现率提高,收费上调,腾讯音乐的2023年第2季收入按年增长5.52%,至72.86亿元。提价或有利于其利润的改善,季度毛利率也由上年同期的29.88%提高至34.27%。

另一方面,腾讯音乐的成本优化也看到成效,销售及营销开支按年下降30.36%,一般行政开支亦按年下降6.28%。

在收入微增,同时经营开支明显改善的带动下,腾讯音乐的第2季非会计准则股东应占净利润同比增长48.59%,至15.29亿元。

总结

从整体来看,腾讯音乐的第2季业绩表现尚可。亮点在于音乐付费率的上升。考虑到该公司从6月初开始对音乐付费用户加价,加价带来的每单位用户价值或在接下来的第3季才开始全面体现,或带来一定的收入提振。

不过需要留意的是,加价是否也会令其付费用户数量下降,若其付费会员仍维持稳定,其前景应颇为乐观,或意味着用户逐渐养成付费习惯,也认可其内容资源。

社交娱乐服务方面,腾讯音乐于期内进行了合规性的调整,目的是为了未来的健康发展,所以短期虽然受压,但长远而言应更利于其持续增长。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号