近期的造纸板块有些许异动,A股的青山纸业(600103.SH)、岳阳林纸(600963.SH)、华泰股份(600308.SH),港股的晨鸣纸业(01812.HK)均有一定程度的涨幅,可能和最近纸价提价有关。

纸业公司“涨价”或为“保价”

今年以来,各纸种中境况最惨的当属白卡纸。公开数据显示,国内250g至400g白卡纸市场均价从年初的5110元/吨跌至目前的4110元/吨,并仍在不断刷新近五年的新低。

面对白卡纸价格跌跌不休的态势,7月3日起,广东、江苏、江西等地区的部分中小型白卡纸企业率先发出涨价函,7月6日,白卡纸行业头部企业博汇纸业、太阳纸业等也跟进发布调价函,计划将所有卡纸类产品在目前售价基础上调200元/吨。

涨价背后的原因或是无奈之举,据悉,目前白卡纸已呈现成本与纸价严重倒挂的局面,纸企只能通过携手调价来达到止跌的目的。

事实上在今年2月初,造纸业就已酝酿涨价,博汇纸业、晨鸣纸业、万国纸业等头部纸企率先对白卡纸进行提价,此后岳阳林纸等纷纷跟涨,涨价潮从头部纸企向中小纸企蔓延,然而后续效果却不甚理想,落地效果一般。主要原因是下游的需求比较疲软,纸企无奈提价,实则是为了保价,防止价格的进一步下滑。

造纸业服务下游众多行业,包括消费、工业制造等等,被视为经济的晴雨表,亦常被视为经济强弱的参考指标。今年以来的纸价走势羸弱,某种程度上也反映出当前宏观环境之下,经济复苏的进程或低于市场预期。

成本端纸浆价格承压

造纸的产业链上游包括林业、制浆等,下游包括造纸和纸制品,其中又分为瓦楞纸、白板纸、白卡纸、铜板纸等等。在造纸成本中,纸浆成本占到60%到70%,个别纸种甚至达到85%。

过去一年,纸浆价格持续高位运行,针叶木浆从2022年初的5950元/吨涨至年末的7340元/吨,区间涨幅为23.36%,同期阔叶木浆从5070元/吨涨至6446元/吨,涨幅为27.14%。纸浆价格的强势挤压了造纸企业的利润,下游苦不堪言。

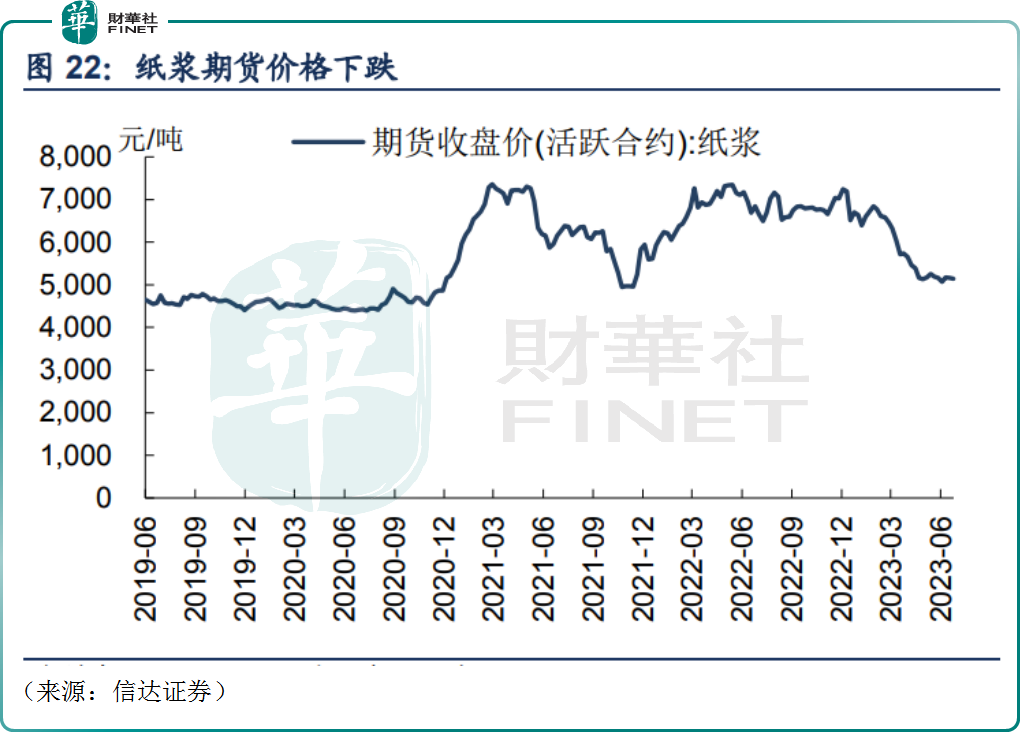

而2023年以来,纸浆价格陷入调整给造纸企业带来了喘息的机会,数据显示,纸浆期货从年初接近7000元/吨下降至5000元/吨附近并企稳,跌幅超预期。

上半年纸浆价格的崩跌背后的原因或在于海外阔叶浆的巨大产能投放,此外,海外高利率背景下消费低迷等因素,也对上游纸浆价格形成明显制约。虽然有些浆厂采取行动“挺价”,但效果并不明显。

对于纸浆价格的后续走势,多数机构并不看好。申银万国研报认为,纸浆供强需弱的格局延续,基本面偏空,整体反弹空间预计有限。但前期跌幅已经基本反映当前的弱势格局,后续持续大跌的空间也较有限,下半年整体维持低位振荡走势。

这似乎也预示着造纸业最坏的时点已过,行业可能迎来景气度的拐点。业内人士普遍认为,由于纸浆价格承压,左右造纸行业景气度的首要因素再次从成本端转向了需求端。

从一季度来看,多数纸企业绩比较萎靡,营收规模靠前的太阳纸业今年一季度实现归母净利润5.66亿元,同比下滑16.21%。而山鹰国际、晨鸣纸业一季度的归母净利润为-3.41亿元、-2.75亿元,同比大幅下滑270.67%、341.76%。

上半年纸浆高位回落让国内纸企压力骤减,造纸板块或迎来提价和成本下行双重催化,业绩有望修复。至于修复的情况如何,将在相关公司的半年报中揭晓。

一体化布局,夯实竞争力

我国纸浆供应对外依存度一直比较高,纸浆主要从加拿大、智利、美国、俄罗斯等国进口。由于制浆原材料资源丰富,加拿大一直是纸浆生产大国,也是中国进口纸浆重要来源国之一。纸浆厂消耗大量森林,对环境有破坏,国内对纸浆行业的发展有严格限制,门槛较高,运营成本甚至比一些国外纸浆厂还高。

值得一提的是,近年来,在进口纸浆供应紧张、价格久居高位的背景下,国内造纸企业的日子不大好过,头部企业逐渐向产业链上游拓展,将原来分离的造林、制浆、造纸三个环节整合在一起,推进“林浆纸一体化”项目的布局,增强自身纸浆供给能力,从而保证原料供应链稳定,进一步降低生产经营成本。

国内造纸业的几大龙头如晨鸣纸业、太阳纸业等,早已开始相关布局。晨鸣纸业算是较早启动“浆纸一体化”战略的纸企。2005年,晨鸣集团承接经国务院批准的广东湛江林浆纸一体化项目。该项目是国家推进林、浆、纸一体化建设的大型重点工程,地处中国大陆最南端的雷州半岛,在市场、交通、资源等方面具备明显的区位优势,是建设大型浆纸厂的最佳选址。此后,晨鸣纸业在寿光、黄冈等地也相继布局浆纸一体化项目。目前,晨鸣纸业木浆总产能达430万吨,基本实现了浆、纸产能的匹配。

此外,太阳纸业也在广西北海建设自产“浆线”,进口木片生产纸浆,提高自产纸浆占比,降低成本。此外,公司积极扩大海外林基地建设,为未来原材料供应提供保障。

结语——

整体来看,造纸业似乎正走出低谷,一些纸种开启了涨价态势,如果下游复苏进程超预期,造纸业景气度拐点可能出现。

前些年经过环保去产能,部分中小落后造纸产能被淘汰,未来随着一体化布局的趋势,头部纸企市占率有望持续提升,相关公司或迎来盈利和估值的双重修复。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号