当下,新能源车市场蓬勃发展,智能化出行也正发展得如火如荼。在此背景下,作为汽车的“眼睛”,激光雷达隆重登场,俨然已成为风口中的风口。

现实的市场状况是,激光雷达这个细分领域的市场,成长性已碾压新能源汽车市场。据佐思汽研发布的《激光雷达数据报告-2023年3月版》数据显示,2022年在中国乘用车市场(不含进口车型)整体销量承压的同时,激光雷达车型却实现逆势激增,销量为111.4千辆,同比增长2667.4%;激光雷达装车总量达到129.6千颗,同比增长1490.2%。

另灼识咨询的资料,按销售总额计,全球激光雷达解决方案市场规模预期将以高达78.8%的复合年增长率从2022年的120亿元(人民币,下同)增至2030年的12,537亿元。

海外激光雷达企业发展遇冷,近年来陆续有企业在残酷的竞争中无钱可烧而轰然坍塌,如lbeo去年9月就因融资受阻而申请破产;同年11月,Quanergy从美股退市,并于当年年底宣告破产;同为激光雷达曾经的领军企业Velodyne与Ouster也宣布合并以抱团取暖。

国内激光雷达发展则如火如荼,其中就包括国内头部激光雷达厂商禾赛科技(HSAI.US)以及速腾聚创。这两家企业是我国激光雷达领域的双雄,今年以来均将融资目标瞄准了资本市场。

其中,禾赛科技已于今年2月成功赴纳斯达克上市,成为国内激光雷达第一股,不过资本市场对其并不热情,其股价目前已较发行价下挫超过40%。

来自深圳的速腾聚创于近日向港交所递交了招股说明书,拟于港交所主板挂牌上市,联席保荐人为摩根大通和华兴资本。

获比亚迪、小米等投资的激光雷达龙头

速腾聚创成立于2014年,是由哈尔滨工业大学控制科学方向博士、移动机器人环境感知技术专家邱纯鑫所创办。

速腾聚创是全球领先的智能激光雷达系统科技企业,通过激光雷达硬件、感知软件与芯片三大技术,为市场提供具有信息理解能力的智能激光雷达系统,赋予机器人和车辆超越人类眼睛的感知能力。

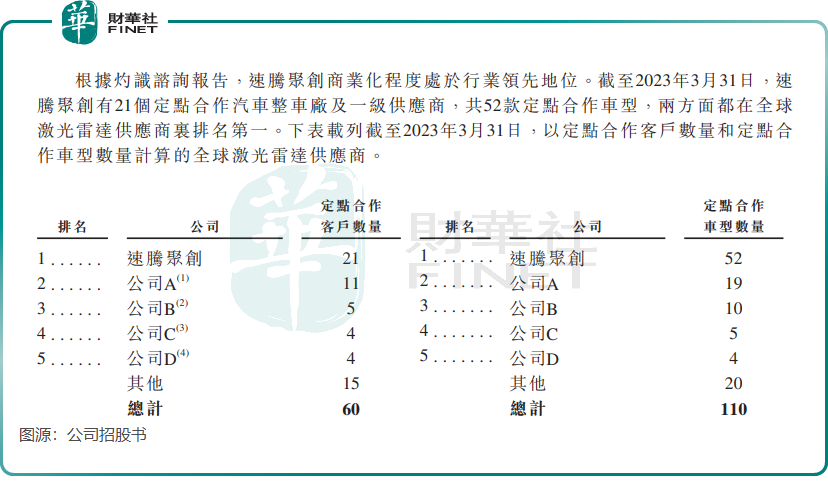

根据灼识咨询的资料,截至2023年3月31日,速腾聚创已成功取得21家汽车整车厂及一级供应商的52款车型的前装量产定点预期订单,位居全球第一。与全球其他激光雷达公司相比,速腾聚创服务的汽车整车厂和一级供应商数量最多、拥有前装量产定点车型最多、开启量产交付车型SOP最多。

速腾聚创合作伙伴覆盖全球各大自动驾驶科技公司、车企、一级供应商等,产品技术广泛应用于自动/辅助驾驶乘用车&商用车,无人物流车,机器人,RoboTaxi,RoboTruck,RoboBus,智慧交通新基建等细分领域。

与禾赛科技一样,速腾创建也与国内多家车企品牌合作,其激光雷达产品已被中国按2022年销量排名的前十家汽车整车厂中的九家选定,车企客户包括比亚迪、广汽埃安、长城汽车、小鹏汽车、智己汽车和红旗等,产品覆盖超跑、轿跑、SUV、重卡等50多款车型。

一路高歌猛进的发展步伐,也令速腾聚创获得多家头部车企和一些知名机构的青睐。

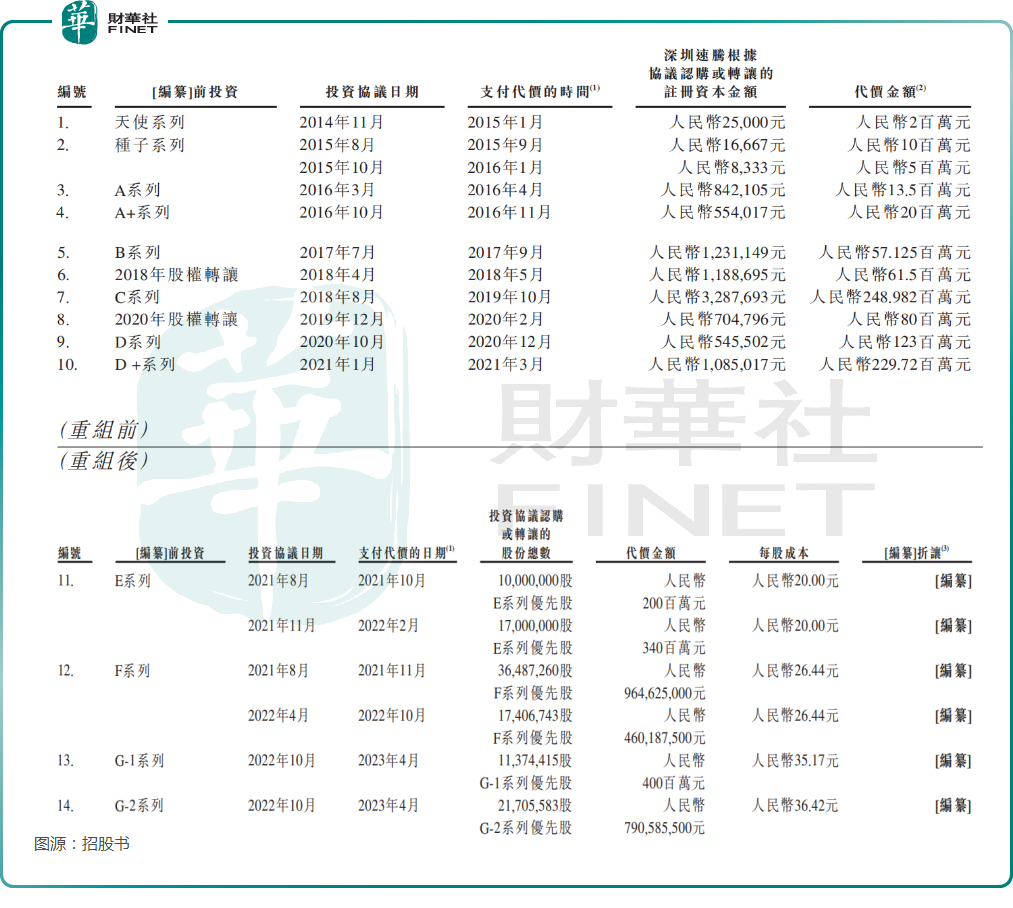

招股书显示,2014年以来,速腾聚创累计获得约14轮融资,投资方相当豪华,其中包括比亚迪、广汽集团、吉利汽车、北汽集团、宇通客车等大型车企,同时也包括了云峰基金、景林投资、华兴资本等投资机构,而小米集团、菜鸟以及复星国际等知名企业也赫然在列。

禾赛科技的股东阵营也不赖,投资方包括小米、高瓴、美团、博世、百度和启明等多行业的龙头企业。

速腾聚创VS禾赛科技

在招股书中,速腾聚创和禾赛科技均称自身为行业的头部企业,在智能激光雷达领域取得了傲人的成绩。

下面我们从多个方面对两者展开PK,对比一下两者在各个领域的优劣势如何。

1)激光雷达产品交付量。有意思的是,这两家企业均在各自招股书中称,企业激光雷达的交付量突破了10万台。

其中,速腾聚创表示,截至今年3月底累计交付超过10万台激光雷达;禾赛科技则称,其于去年年底完成第10万台激光雷达交付,登顶全球激光雷达年度量产冠军。由此看,禾赛科技交付量规模更胜一筹。

2)激光雷达产品应用市场。速腾聚创占优,其除了面向汽车市场外,其还在农业机器人、检测机器人和V2X解决方案等非汽车领域有布局。数据显示,2022年,速腾聚创在机器人及其他非汽车行业客户的累计销量方面排名全球第一。

禾赛科技的激光雷达产品主要应用在汽车市场,其次是无人配送机器人和其他工业。

3)客户群体规模。速腾聚创表示,其已交付的激光雷达产品及解决方案客户数量最多,激光雷达产品已被中国按2022年销量排名的前十家汽车整车厂中的九家选定,并已为21家整车厂和一级供应商中的七家实现了九款车型的SOP。

招股书显示,截至今年3月底,速腾聚创的定点合作车型数量高达52款,远高于排行第二的禾赛科技,禾赛科技的定点合作车型数量仅为19款。在上述期间,速腾聚创达到SOP的定点合作客户为7家,市场份额高达43.8%,禾赛科技的市场份额则为18.8%。

在非汽车客户方面,速腾聚创的朋友圈更大。截至今年3月底,速腾聚创已经为约2000个机器人及其他非汽车行业客户提供服务。

禾赛科技的客户包括长安、上汽、吉利等传统车企以及理想和零跑等造车新势力,同时还获得美团、百度、小马智行、滴滴等自动驾驶开发企业的订单。

由此看,速腾聚创的大型车企客户更理想,并且整体客户规模及覆盖的行业也更具优势。

4)业绩成绩单。身处新兴的科技赛道,在高昂的研发投入下,速腾聚创和禾赛科技均逃离不掉亏损的泥潭,其中速腾聚创亏损得相当惨重。

2020年-2022年,速腾聚创分别产生亏损2.21亿元、16.55亿元及20.86亿元,三年累计亏损接近40亿元,经调整净亏损也累计达7.3亿元,且逐年大幅上升;同期,禾赛科技的亏损则相对温和些许,分别亏损1.07亿元、2.45亿元及3.01亿元,累计亏损不到7亿。

收入层面,2020年-2022年,速腾聚创的收入分别为1.71亿元、3.31亿元及5.3亿元,复合年增长率为76.14%;禾赛科技的收入则分别为4.16亿元、7.2亿元及12.03亿元,复合年增长率为70.13%。

由此看,禾赛科技的收入更具规模,但收入复合年增速不及速腾聚创,背后或许是后者的客户结构、客户规模、产品应用场景以及车企股东更具优势的原因,未来几年或有望继续保持强劲的收入增长。

5)研发投入。向市场提供具有可靠性、高感知性能和更具成本优势的激光雷达产品,是行业厂商致胜的关键,因此研发投入是决定厂商竞争力的重要因素。

在研发投入上,速腾聚创和禾赛科技均不惜重金砸向了技术研发。在2022年,速腾聚创研发投入高达3.06亿元,占收入比重为57.7%,换言之,公司将一年收入的近6成用在了研发费用上。在2022年,公司研发团队达482人,其中超过三分一拥有硕士学位或以上,研发团队(包括芯片工程师、激光雷达工程师和软件工程师)占当年公司员工总数的36.8%。

禾赛科技方面,公司2022年投入研发资金5.6亿元,远高于速腾聚创,研发投入占收入比重为46.55%,明显低于速腾聚创。禾赛科技的研发团队规模也相当庞大,2022年有715名工程师,大部分在公司研发部门,占员工总数的70%以上,超过53%的工程师拥有硕士或以上学位。

相对来看,速腾聚创的研发费用率更高,更注重投入研发来驱动产品的开发,这也是速腾聚创的亏损更为严重的原因之一。

小结:通过综上的对比,整体上速腾聚创的综合竞争实力更强,其在股东阵营、客户结构和规模、产品应用场景等领域明显强于禾赛科技。

但速腾聚创的盈利能力明显弱于禾赛科技,并且禾赛科技表示在今年一季度在非美国会计准则下调整后净利润及经营现金流已经转正,由此成为IPO之后首个盈利的激光雷达企业。速腾聚创则在招股书中称,尽管客户群不断增加,但在可预见的未来,公司仍可能会继续产生净亏损和经营现金流出净额。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号