用“三十年河东,三十年河西”来形容当下视频会议平台Zoom(ZM.US)的处境最为贴切。

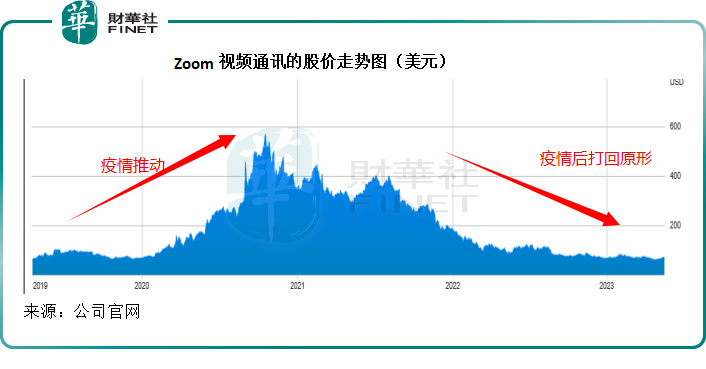

疫情期间,在线上办公浪潮催化之下,Zoom市值一度大涨超七倍,成为华尔街精英眼中的香饽饽。从富途的数据来看,2019年4月在纳斯达克上市的Zoom股价于2020年10月19日到达顶峰的588.84美元,按此计算,当时的市值或达到1,683.76亿美元。

疫情之后,Zoom的股价大幅回落,当前的市值仅有195.25亿美元(按现价65.65美元计),较高峰时缩水88%。股价深度回调,与居家办公的需求下降,以及美联储加息令资产价格受压影响有关。而这点从Zoom最新财报便能管中窥豹,可见一斑。

业绩依旧乏善可陈

在刚刚公布了截至2023年4月末止2024财年第1季业绩后,Zoom的股价更单日大跌逾8%。

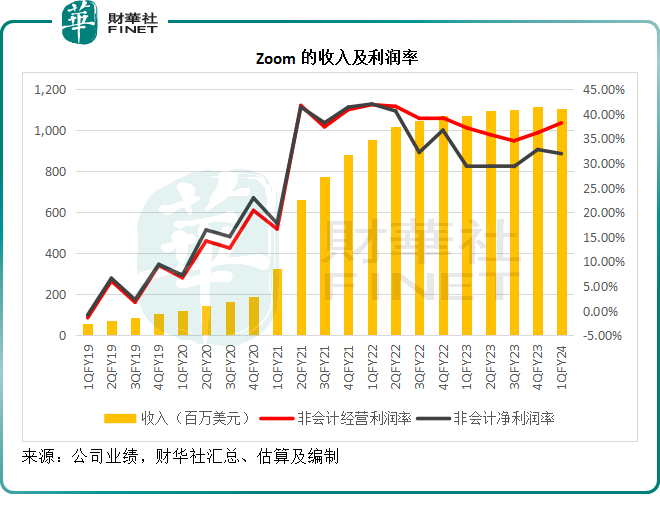

就表现而言,Zoom的最新财季业绩未见严重倒退,2024财年第1季收入按年微增2.94%,至11.05亿美元;非会计准则经营利润率按年提升0.99个百分点,至38.21%;而非会计准则净利润率亦提升2.55个百分点,至31.96%。季度非会计准则净利润按年增长11.86%,至3.53亿美元。

与此同时,管理层也调高了截至2024年1月末止2024财年业绩预测。

全年预期收入由上季预测的44.35亿美元-44.55亿美元,上调为44.65美元-44.85亿美元,或按固定汇率计算,介于44.95亿美元-45.15亿美元;非会计准则经营溢利则由上季预测的16.06亿美元-16.26亿美元,调整为16.3亿美元-16.5亿美元;预期全年非会计准则每股摊薄后盈利则由上季预测的4.11美元至4.18美元,向上修正为4.25美元至4.31美元。

让市场不爽的是什么?财华社认为,预期落差太大或是主要原因。

Zoom的增长预期落差太大

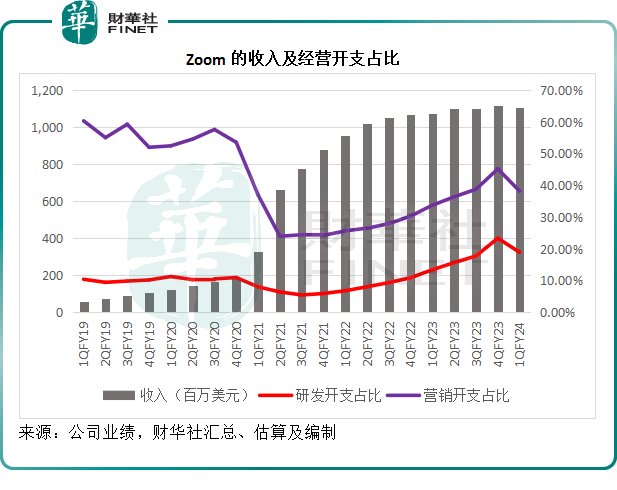

2019年上市的Zoom迎来了好时机,疫情期间的居家办公,让Zoom的产品大受欢迎,也为其带来了丰厚的回报,见下图,从疫情爆发的2020年起(即Zoom财报中的2Q21起),Zoom的收入大幅跃升。在收入基数显著扩大带来的规模效益下,其非会计利润率也大幅攀升。

但是在2022财年之后,随着疫情后经济复常,人们回到办公室上班,Zoom的收入增长显著放缓,同时利润率也出现回落——疫情为其带来了收入基数扩大的机会,也形成了用户习惯,但是在疫情之后,该公司似乎缺乏在疫情后推动业务持续大幅增长的新动力,收入未见显著增长,但成本投入依然较高。

Zoom的收入主要划分为企业和线上业务收入。

于截至2023年4月末止的2024财年第1财季,Zoom的企业收入为6.32亿美元,按年增长13%,占了其总收入的57.17%;线上收入则按年下降8%,至4.73亿美元。

于2021财年、2022财年和2023财年,企业收入占了Zoom总收入的45.6%、47.6%和54.8%;而在2024财年第1季,这一比率进一步上升57.17%。也就是说,企业收入在Zoom的总收入占比中正变得越来越重要。

对企业业务,Zoom一般采用净收入扩张率来衡量其业务表现,这包括企业用户采用率的上升,因其订阅收入主要取决于一名客户付费主持(会议)的数目,以及购买其他产品,比对可比较期同一系列企业客户的订阅收入。

Zoom的净收入扩张率算法为,年度持续性收入(ARR)比对前12个月所有企业客户收入的比例。2021财年、2022财年和2023财年,其企业客户的12个月净收入扩张率分别为152%、130%和115%。而到2024财年第1季,这一比率降至112%。显然,其企业客户的需求对比于疫情时出现收缩,增长或欠缺动力。

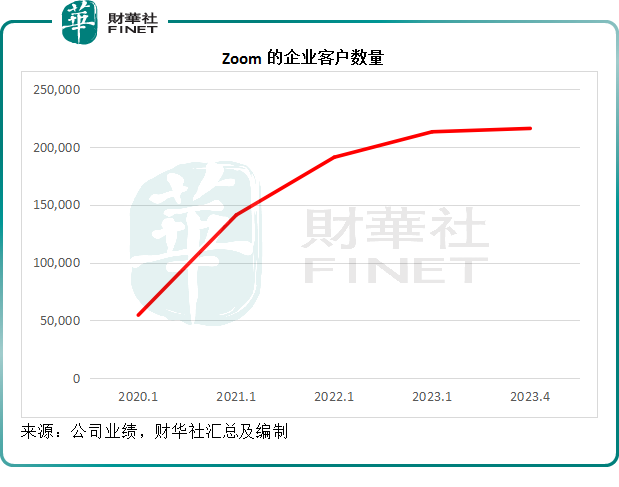

2024财年第1季,其企业客户数量增至21.59万,从下图可以看到,虽说企业客户数量是上市以来最高,但下图曲线变扁平,反映近两年增速正在放缓。

除了企业客户外,Zoom还有众多线上客户。线上客户指的是从个人消费者到中小企业用户。2021财年、2022财年和2023财年,线上客户贡献的收入占比分别为54.4%、52.4%和45.2%。线上客户每月平均流失率于2021财年、2022财年和2023财年分别为4.9%、3.9%和3.4%。2024财年第1季的流失率为3.1%。

尽管流失率有所改善,但是线上业务收入却持续按年下降。2023财年线上收入按年下降8%,2024财年第1季收入亦按年下降8%。

在两项主营业务增长动力不足的背景下,难怪Zoom的收入增速持续放缓。

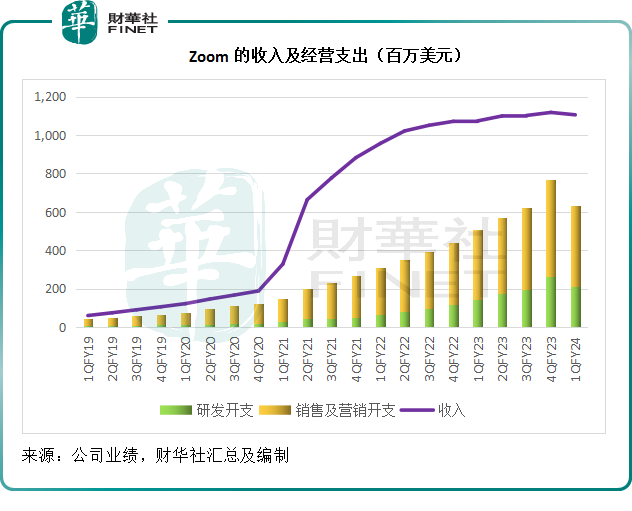

不仅如此,为了巩固竞争力,Zoom继续在营销和研发上大幅投入,见下图,收入增速放缓,但是营销开支和研发开支并未因此而降低,反而继续加码。

研发开支和营销开支占收入的比重于2023财年也有所上升,见下图,只是最近一个季度小幅回落,但仍分别较上年同期增加5.49个百分点和4.44个百分点。

在最新的季度业绩中,管理层亦表示,未来会继续投资包括人工智能在内的创新技术,以提升其产品的吸引力,或意味着未来在研发等方面的投入将不会停下来。

结语

Zoom在疫情期间的一鸣惊人,完全是时势带来的,很多有资源、有资本的大型科技企业,很快就推出了自己的替代产品,与Zoom直接竞争,例如腾讯(00700.HK)的腾讯会议和阿里巴巴(09988.HK,BABA.US)的钉钉。

在全新的信息时代,创新瞬息万变,财华社认为,要再现疫情期间所造就的股市神话,Zoom需要在后疫情的常态化发展中,打造出新的爆款。在人工智能时代,这意味着投入只会更高。

1998-2024深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号