受益于餐饮等消费场景恢复,及高端化产品的提速,2023年一季度青岛啤酒(00168.HK;600600.SH)的营收、净利润双双创历史新高,算是迎来开门红。

公告显示,2023年第一季度,青岛啤酒实现营收107.1亿元,同比增长16.27%;归母净利润14.5亿元,同比增长28.86%。

01青岛啤酒业绩延续高增

青岛啤酒作为一个最具高端基因的百年企业,近年来俨然成为国内上市公司里的“标兵”,其每一份成绩单都备受市场瞩目。

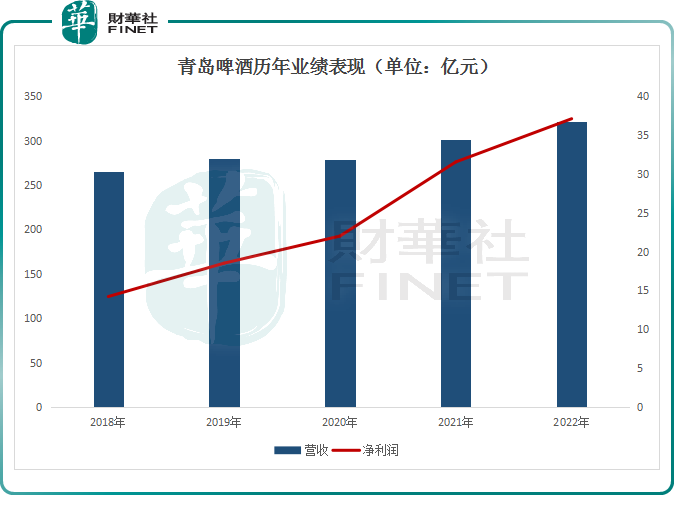

2018年至2021年,青岛啤酒业绩表现主打一个稳健增长。其营收规模由265.75亿元扩张至301.67亿元;期内归母净利润亦连年增长,从14.22亿元提升至31.55亿元。

2022年,受疫情疫冲击,在大消费板块整体表现失色的背景下,啤酒行业却逆势上涨。青岛啤酒的营收、净利润双双创历史新高,其全年营收达321.72亿元;归母净利润为37.11亿元。

不过,从增速看,2022年青岛啤酒业绩增速大幅放缓。2022年其营收增速、归母净利润增速分别为6.65%、17.6%;而2021年则为8.7%、43.3%。

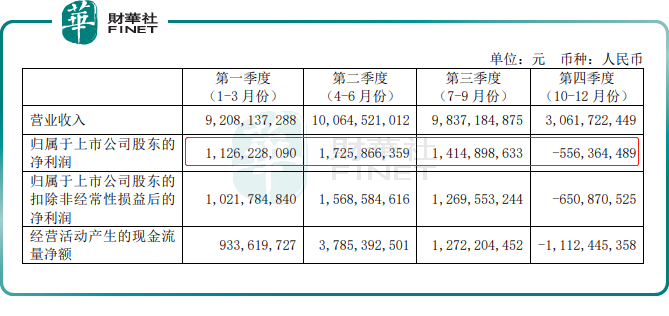

单季度看,相较于2022年1-3季度季均90多亿的营业收入,到了去年四季度,受疫情冲击,

青岛啤酒营收骤降到30.62亿元,超市场预期;其归母净利润还出现大额亏损达5.56亿元,从而拖累了全年度的盈利水平。

进入2023年,伴随着餐饮等消费场景的不断恢复,青岛啤酒一季度销量、营收、净利全面创历史新纪录 。

报告期内,青岛啤酒实现营收107.1亿元,同比增长16.27%;归母净利润14.5亿元,同比增长28.86%,环比2022年第四季度实现扭亏为盈。

其中,“高端化”产品继续成为该公司的主要增长动力。今年第一季度,青岛啤酒累计实现产品销量236.3万千升,同比增长11.02%,其中:主品牌青岛啤酒实现产品销量140.1万千升,同比增长7.45%;中高端以上产品实现销量98.4万千升,同比增长11.55%,快于整体销量增速。

02群雄逐鹿,加速高端化进程

放眼整个行业,近年来,啤酒行业正从增量扩张转换为存量竞争。

2012-2021年,我国啤酒产量从4879.3万千升降至3562.4万千升。2022年虽同比上涨1.1%至3568.7万千升,但行业整体销量增速乏力,20-45年龄段的主消费人群明显萎缩。

与此同时,伴随着消费升级的大趋势,“少喝酒、喝好酒”的消费观念逐渐被越来越多的消费者接受认可,中高端啤酒愈发受到消费者欢迎。

而对于啤酒品牌而言,啤酒的高端化能显著提高产品价格空间以及毛利率,是啤酒行业结构升级的必由之路。

在政策端,据中国酒业协会发布的《中国酒业“十四五”发展指导意见》的规划,预计到2025年,我国规模以上啤酒企业总收入和总利润将分别较“十三五”末上升约63.4%和124%,年均增长约达12.7%和24.8%;预期我国啤酒行业在“十四五”期间高端化趋势或将持续。

有行业评估,预计到2024年,我国高端啤酒消费量将突破550万千升,市场规模将达2800亿元,占比达40%。

在此背景下,啤酒行业拉响了高端化战役,全球啤酒龙头百威亚太、青岛啤酒、燕京啤酒、重庆啤酒等啤酒品牌纷纷押宝中高端。

据悉,青岛啤酒在2017年就开始明确发力高端市场,此后几年力推经典1903、奥古特、鸿运当头、一世传奇等高端品牌,并取得了不错的成效。

从销量端来看,青岛啤酒的高端产品销量占比已从2020年的22.92%提升至2022年的36.29%;2023年一季度销量已比重增长至41.64%。

均价上看,光大证券指出,2022年青岛啤酒的产品整体均价为3977元/千升,同比提高了182元/千升;今年一季度整体均价超过4531元/千升,上涨幅度接近5%。

由此可见,定价和利润较高的高端产品是青岛啤酒在产品销量放缓背景下,营收仍能保持增长,甚至出现了利润增速高于营收增速的原因。

展望2023年全年,伴随着消费场景不断恢复,业内多认为,啤酒行业高端化趋势不改,盈利改善逻辑有望持续演绎,或能进一步强化头部企业的竞争力,行业马太效应凸显。

当前,在国内啤酒市场中,销量最高的是华润啤酒,市场份额约30%;其次是青岛啤酒,市场影响力较大还有燕京啤酒和重庆啤酒。

未来,青岛啤酒等企业高端化进展情况,或将决定下一个十年的啤酒格局。

1998-2024深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号