4月17日,港A两市的正宗证券概念股迎来了久违的强劲表现,其中A股市场的东北证券(000686.SZ)、中泰证券(600918.SH)强势涨停,申万宏源(000166.SZ)、华泰证券(601688.SH)、兴业证券(601377.SH)亦涨超5%。

而港股市场内的申万宏源香港(00218.HK)大涨9.64%,申万宏源(06806.HK)上涨8.05%,中金公司(03908.HK)、第一上海、华泰证券等多家公司也都涨超4%。

结合近期的情况来看,证券概念股的上涨和2023年一季度业绩表现亮眼有关,而在2022年这个板块的业绩表现则不如人意。

首季券商股一改颓势,业绩、股价齐涨

从消息面来看,4月17日证券股爆发的直接驱动力是多家券商股披露了2023年一季度业绩。

其中,中泰证券于4月15日发布了年内A股市场首份券商一季报。公告显示,期内该公司实现营收35.7亿元,同比增长92.77%;实现归母净利润11.53亿元,同比增长424%。

对于营收尤其是归母净利润的暴增,中泰证券称主要原因为公司投资业务业绩回升及合并万家基金产生的股权重估收益增加。

其实,2023年一季度,该公司的扣非净利润为4.71亿元,同比增长152.67%,表明扣除非经常性损益事项后,中泰证券的盈利表现依然不俗。

东北证券4月15日发布的业绩快报则显示,该公司于今年首季实现营收18.5亿元,同比增长131.49%;实现归母净利润3.78亿元,同比增长245.93%,实现扭亏为盈,业绩变动的主要原因是公司投资与销售交易业务、投资银行业务收入增加所致。

东北证券还表示,2023年一季度,国内经济运行平稳,市场主要指数整体上涨,全面注册制正式实施,资本市场迎来较好发展契机。公司积极推动各项业务发展,实现经营业绩大幅提升。

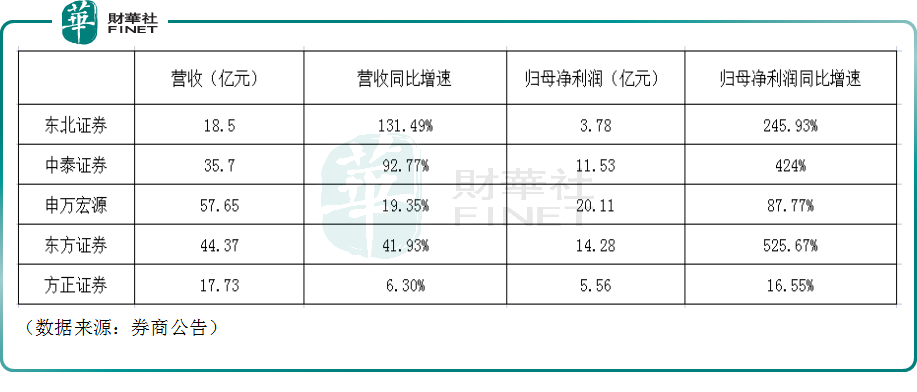

此外,方正证券、东方证券、申万宏源也已发布了2023年一季度业绩快报,如下图所示,基本也都表现不错。

需要指出的是,在一季度业绩向好的同时,港A两市正宗券商股2023年年初至今的股价表现亦表现不错,基本处于普涨状态。

因此,从目前已披露的情况来看,多家券商股在2023年一季度实现了业绩和股价的双双上升。

值得一提的是,多家券商股也在近期披露了2022年的全年业绩。

从数据来看,券商股2022年的业绩表现有点糟糕,仅有方正证券、信达证券的全年归母净利润录得增长,余者皆遭遇同比下滑。其中,东方财富(300059.SZ)、华林证券、中信证券、光大证券、国元证券的归母净利润下滑幅度较小,均在10%以内;国联证券、国泰君安、广发证券、中金公司、招商证券等多家券商的归母净利润同比下滑幅度位于10%-50%区间;申万宏源、东北证券、红塔证券等券商的归母净利润同比下滑幅度位于50%-100%区间;另外涉及证券业务的湘财股份、锦龙股份、国盛金控的归母净利润下滑幅度超过了150%。

在业绩疲软的同时,券商股2022年的股价表现也集体表现不佳,A股市场仅有次新股首创证券(601136.SH)累涨105.42%,光大证券微涨1.14%,余者股价都遭遇下跌。其中,2022年累跌超30%的有10家,包括财达证券、东方财富、广发证券、兴业证券、东方证券等。

由此可见,券商股2022年是相当的萎靡,对比之下2023年一季度的股价和业绩表现要亮眼得多。

全面注册制下,券商前景如何看待?

值得注意的是,券商股的业绩表现和市场的景气度相关度较高,而当下港、A两市的市场环境比较一般,不过对于券商股的前景,多家研究机构表达了积极看法。

开源证券在4月17日的研报中表示,根据央行2023Q1储户调查,一季度居民防御性储蓄明显减弱,58%倾向于“更多储蓄”,环比下降3.8个百分点,而居民投资意愿快速抬升,一季度18.8%选择“更多投资”,环比提升3.3个百分点。叠加3月偏股基金新发和储蓄型保单较好的增长趋势,我们认为居民储蓄向理财投资迁移趋势开启。虽然短期反弹解套或带来基金小幅净赎回、保障类保险产品改善仍不强,但拐点已逐渐明朗,目前非银估值和配置仍在低位,一季报超预期或带来催化,增配非银正当时。

对于券商而言,3月社融总量和结构数据均超预期,全球流动性有望向好,权益资产受益,居民储蓄向投资迁移趋势或已开启,交易量和基金销量2季度有望持续改善,券商一季报超预期或带来催化,重申看好券商板块机会。盈利高弹性、大财富管理和金融科技类标的有望领跑。

国信证券的研报则指出,近日证券行业迎来多个政策利好,驱动投资者风险偏好提升。具体而言,政策利好包括:主板注册制实质推进,证券公司转融通保证金比例下调,股票类业务最低结算备付金缴纳比例差异化调整。

另外,经济高质量增长呼唤发展模式调整,从过去依靠房地产和地方城投的“土地财政”到吸引社会资本参与的“股权财政”乃至“数字财政”,无一需要强大的资本市场。与2012年行业创新大张旗鼓不同,本轮行业政策利好“文火慢熬”,利好体现监管层长期做大资本市场决心,维持行业超配评级。

平安证券前不久发布的研报显示,2022年以来受国际关系、疫情冲击等内外部环境不确定性影响,全年权益市场主要指数均震荡下行,叠加上年高基数效应影响,全年日均成交额10149亿元,同比下滑10.5%,券商业绩持续承压。

展望未来,券商商业模式由周期向成长的转型加速,近期国内经济复苏推进、资本市场景气度修复、交易热情回升,自营业务收入有望修复,看好23年券商低基数下的业绩改善。

结语

总的来看,经过2022年业绩、股价“双杀”后,券商股2023年一季度业绩有望迎来普遍回暖,这个行业后续有望孕育不错的投资机会。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号