福耀玻璃(600660.SH,03606.HK)业绩再创新高。

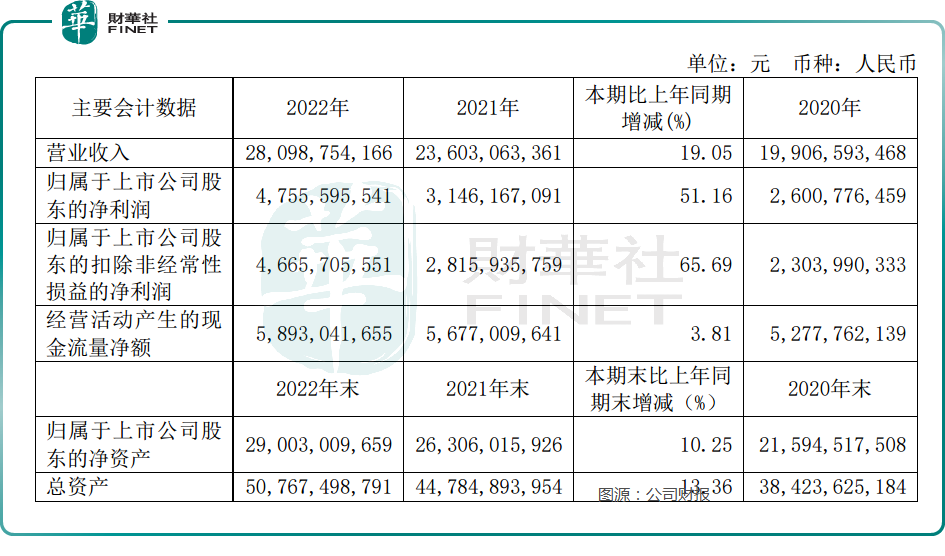

3月16日,福耀玻璃披露2022年年报,去年公司实现营业收入280.99亿元,同比增长19.05%;实现归属于上市公司股东的净利润47.56亿元,同比增长51.16%。

公司A股股东和H股股东派发现金股利,每股分配现金股利人民币1.25元(含税),合计分红约32.62亿元。

福耀玻璃董事长曹德旺在财报中表示,2022年,全球营商环境不断恶化,欧美经济的减缓、供应链的断链导致运输价格、能源价格、材料价格不断上涨,全球通胀严重,面临各种挑战。但福耀不忘初心,夯实基础管理,有序地排除了各种困难,并取得了不俗的成绩。

不少投资者表示,福耀玻璃今年的分红预案超预期,这个算是不错的利好。

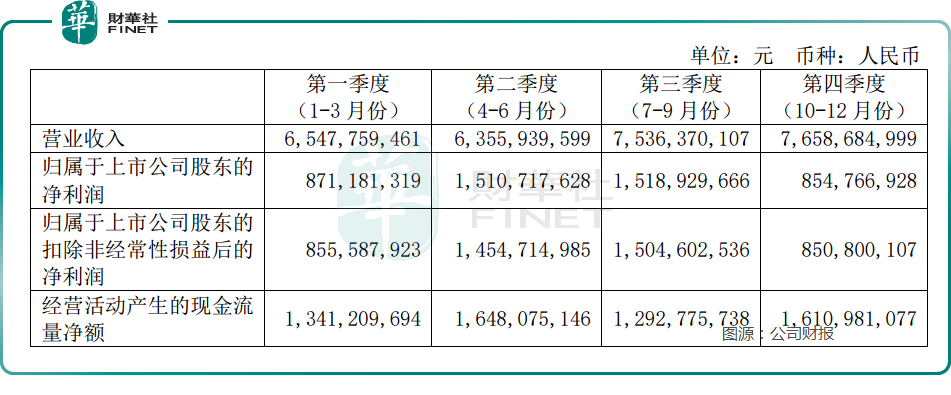

美中不足:第四季度利润环比大幅下降

福耀玻璃主营业务是为各种交通运输工具提供安全玻璃、汽车饰件全解决方案,包括汽车级浮法玻璃、汽车玻璃、机车玻璃、行李架、车窗饰件相关的设计、生产、销售及服务。

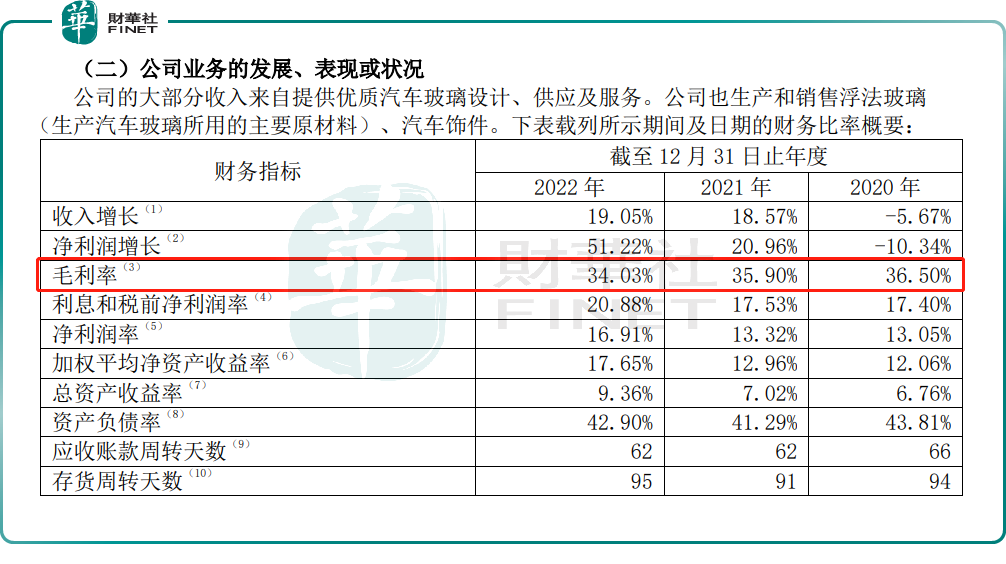

公司的大部分收入来自提供优质汽车玻璃设计、供应及服务。

分季度看,2022年第四季度公司归母净利润、扣非后归母净利润双双环比大幅下降,东吴证券表示,福耀玻璃第四季度业绩处于业绩预告下限,略低于其预期。

东吴证券认为,福耀玻璃第四季度毛利率环比下滑,主要是由于成本因素影响所致。

汽车玻璃成本构成主要为浮法玻璃原料、PVB原料、人工、电力及制造费用,而浮法玻璃成本主要为纯碱原料、天然气燃料、人工、电力及制造费用。

东吴证券研报显示,2022第四季度能源(天然气)成本环比依然处于高位,2022年全年汽车玻璃能源成本同比增加18.26%,同比涨价绝对值4.15亿元,影响毛利率同比减少1.48个百分点;另外2022年纯碱成本同比涨价1.84亿元,影响毛利率同比减少0.65个百分点,第四季度纯碱成本边际下滑幅度较小。

由于成本上涨,2022年福耀玻璃毛利率有所下滑。期内公司毛利率为34.03%,同比减少1.87个百分点。

不过东吴证券认为,短期方面,2023年海运费用下行,能源成本以及纯碱价格下降可期,公司毛利率有望环比不断改善。

值得一提的是,汇兑收益大幅增厚了福耀玻璃的利润。公司有一半左右的收入源自海外业务,多由美元结算,2022年福耀玻璃汇兑收益人民币10.45亿元,对比2021年同期汇兑损失5.28亿元。

看点:拓展“一片玻璃”的边界

当前汽车“电动化、网联化、智能化、共享化”(新四化)已成为汽车产业发展的潮流和趋势,新能源汽车渗透率不断提升,智能汽车也已经进入到大众化应用的阶段。汽车新四化的发展使得越来越多的新技术集成到汽车玻璃中,为汽车玻璃行业的发展提供了新的机遇。

福耀玻璃一直在拓展“一片玻璃”的边界,加强对玻璃智能、集成趋势的研究,持续推进铝饰件业务,为汽车厂和ARG用户提供更全面的产品解决方案和服务。

为此,公司不断丰富产品线,优化产品结构,提升产品附加值,如智能全景天幕玻璃、可调光玻璃、抬头显示玻璃、超隔绝玻璃等,并为全球客户提供更全面的产品解决方案和服务。更为重要一点是,福耀玻璃对铝饰件产业发展机遇十分看中,视为公司未来构建产业“护城河”的重要组成部分。

在财报中,福耀玻璃明确强调,公司建成了较完善的产业生态,砂矿资源、优质浮法技术、工艺设备研发制造、多功能集成玻璃、延伸到铝饰件产业、全球布局的R&D中心和供应链网络;独特的人才培训、成才机制,共同形成系统化的产业优势“护城河”。

财报显示,2022年公司研发费用大幅增加25.21%,主要是公司进一步加强研发项目管理,持续研发创新,推动公司技术升级及产品附加值提升。

华西证券认为,汽车业务受益智能升级、天幕玻璃渗透率提升而量价利齐升。汽车智能化驱动汽玻ASP(平均售价)提升,公司与京东方、北斗智能在智能车窗进行战略合作,加强布局,HUD玻璃、调光玻璃、超隔绝玻璃等高附加值智能玻璃营收占比将受益于行业渗透率提升而持续提升(2022同比提升6.2个百分点)。同时特斯拉引领天幕玻璃趋势,渗透率加速提升,天幕玻璃显著提升单车玻璃面积,进而提高单车配套价值。

同时华西证券认为,铝饰条有望再造一个福耀。公司2019年3月开始并表SAM,整合工作稳步推进,其预计盈利能力将逐步改善。铝饰条可与汽玻集成,顺应客户模块化、集成化的采购趋势,中长期整合SAM有望再造一个福耀。

展望未来,曹德旺表示,2023年,全球经济形势依然严峻,欧美发达国家经济将继续减缓,消费需求将进一步降低,供应链恢复稳定尚需时日,社会面信用风险预计加大等,将成为年度发展的重要影响因素。为此,要保持冷静,要戒骄戒躁,要对历史经验进行深刻总结,并从更高、更深、更远的角度去考虑未来。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号