2023年以来,携程集团-S(09961.HK,TCOM.US)的股价累计上涨12%以上,全因内地疫情防控优化后,可能带来的出行井喷,将有利于携程的未来表现。

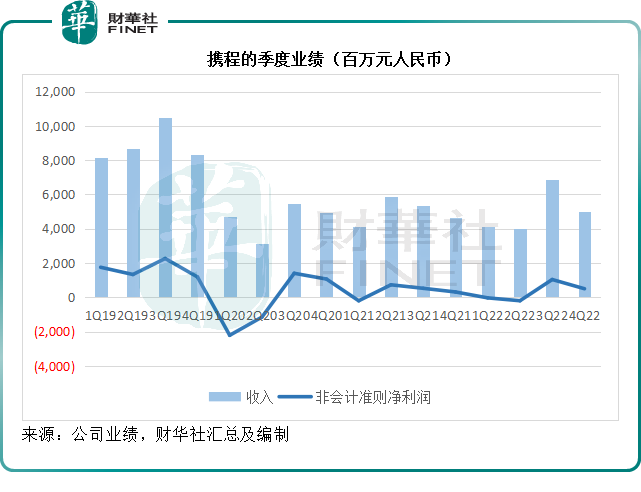

携程刚刚公布的季度业绩显示,其业绩已出现好转。截至2022年12月31日止的第4季,携程的收入净额按年增长7.39%,至50.27亿元(单位人民币,下同),股东应占净利润则达20.57亿元,扭亏为盈,相较去年为净亏损8.34亿元。

不考虑非持续款项,2022年第4季经调整EBITDA(扣除利息、税项折旧及摊销前盈利)为2.86亿元,高于去年同期的54百万元;非会计准则净利润为4.98亿元,按年增长61.17%。见下图。

需要注意的是,其2022年第4季业绩受到了12月份各地疫情影响出行所影响,或尚未将年末防控措施优化所带来的正面影响包括在内。

携程的2022年业绩不甚理想

从全年业绩来看,携程的2022年收入基本与2021年收入持平,约为200亿元;而股东应占净利润为14.03亿元,相较2021年的净亏损5.5亿元实现扭亏为盈。

扣除非持续性款项,携程的2022年经调整EBITDA为21.51亿元,较2021年的12.91亿元高66.62%;非会计准则股东应占净利润则按年微降4.57%,至12.94亿元,或反映了2022年全年多地疫情对出行所带来的影响。

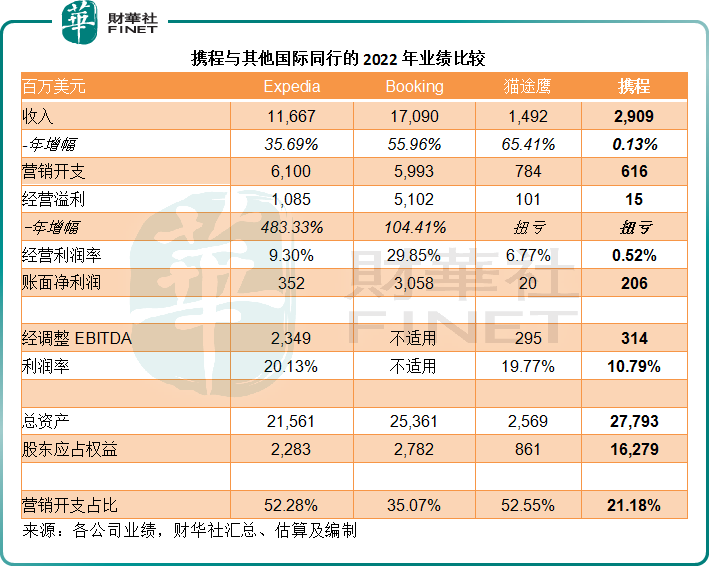

相比之下,其美股上市的同行表现更佳。

提供旅行体验点评、分享以及旅行解决方案的旅游网站猫途鹰(TRIP.US),2022年收入同比大增65.41%,至14.92亿美元;净利润为2000万美元,扭亏为盈。

猫途鹰的母公司Expedia(EXPE.US),2022年收入同比增长35.69%,至116.67亿美元;经调整EBITIDA达到23.49亿美元,利润率为20.13%,远高于携程的10.79%;股东应占净利润为3.52亿美元,也实现扭亏为盈。

市值规模相当于携程近四倍的在线旅游公司Booking(BKNG.US),2022年收入按年增长55.96%,至170.9亿美元,净利润更高达30.58亿美元,按年增长162.49%。

见下表,比较2022年业绩,携程的收入增长远低于美股上市的同行,或因其受到国内疫情防控措施的影响,不过从成本来看,携程的营销开支占比相对较低,反映其品牌效应更理想。

另外,财华社留意到携程的产品开发支出占收入比达到41.56%,支出规模达12.09亿美元,远高于Expedia的产品及内容开发成本占比10.12%,或反映携程更注重内容投入。携程于2023年2月推出聊天机器人TripGen,通过AI科技提供旅游向导。

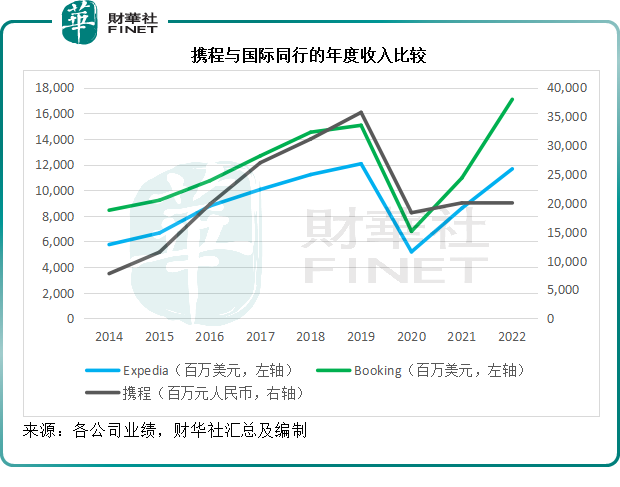

见下图,与国际同行Expedia及Booking一样,携程于2020年疫情爆发时也遭遇了收入的大跌,但是在随后两年,Expedia及Booking均从2020年的疫情打击中回升,惟携程在失落的这三年在低谷中徘徊。

或许可以预见,随着疫情防控措施于2022年末起开始优化,出行需求反弹,携程等旅行解决方案供应商将可得益。

但是需要注意的是,还有众多运营商与携程一起迎来行业复苏,并会对携程构成竞争,例如美团-W(03690.HK),以及其他线上和传统旅游预订和相关服务供应商。

事实上,财华社留意到,除了美团之外,还有许多运营商会威胁到携程的地位,这些竞争对手包括谷歌(GOOG.US)、百度(09888.HK)等搜索引擎提供商,还有阿里巴巴(09988.HK,BABA.US)、腾讯(00700.HK)等全服务生态供应商。这些企业拥有庞大的用户群体、消费者数据和庞大的财务等资源,能够快速地拓展业务。

例如,谷歌、百度、阿里巴巴、腾讯的线上地图以及关联的整个服务生态,还有字节跳动旗下抖音逐渐形成的商务平台,都可以为消费者提供相应的旅行信息和配套旅游服务,分摊市场份额。

携程VS美团

在三年疫情期间外卖业务最得益的美团,其到店业务也并没有落下,在疫情之前就悄然成为携程的竞争对手,但是其新业务的巨额亏损以及股市的不景气,消磨了投资者信心。

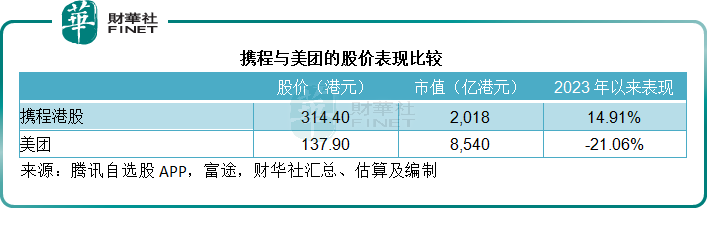

财华社留意到,除了腾讯(00700.HK)以实物分派形式减持美团之外,美团的另一股东Booking于2023年2月完成出售美团的股份,获取总收益17亿美元,按投资成本4.5亿美元计,这项投资的税前利润或达到12.5亿美元,税前回报率高达2.8倍,这也是美团股价今年以来下挫逾20%,而携程H股股价累计上涨近15%的原因,见下表。

财华社认为,相对于美团,携程境外游的布局或让其在复常之后处于更有利的位置。

管理层在业绩发布会上表示,会聚焦于与国际合作伙伴建立更紧密的关系,并提升其客户的黏性。携程表示,在疫情期间,该公司依然大力投资海外业务拓展,因此有信心能为其在复常出境游中把握先机。

不过财华社留意到,从酒店预订价来看,美团旗下的大众点评所提供的部分香港酒店预订价似乎比携程更具吸引力。

携程如何利用优势在复常后突围而出?

对于2023年第1季的展望,携程管理层在业绩发布会上提到:防控措施优化之后,2023年前两个月的国内游市场强劲复苏,全行业机票出票量或恢复至2019年的大约80%水平,而最近几周的酒店平均客房收益也全面回升。

国际航班预订量或恢复至疫情前大约15%-20%水平,并持续攀升。管理层在回答分析师提问时表示,期望到六月底时,能恢复到大约50%,到年底时期望能恢复到80%-90%。

携程的管理层指出:今年以来看到一些业务上的强劲表现:国内酒店及机票预订已经超越了2019年水平;境外游预订量较去年同期增长超300%以上,而其国际平台上的酒店及机票预订量持续实现按年三位数增幅。

该公司在回答分析员提问时表示对复常之后的公司前景有信心,随着增长的提升,有望实现规模效益,从而提升整体利润率水平。但短期而言,境外业务虽然增长强劲,仍未恢复到疫情前,或多少对其利润的恢复有影响。

管理层表示,未来该公司会从以下几方面入手把握机遇推动增长:

1)继续扩大客户基础,尤其是更具增长潜力和得益于快速城市化的下沉市场,并会继续提升用户的黏性,例如,携程会增加交通、住宿与其他服务的交叉销售率,并扩大短途游路线。同时,内容平台不仅提供旅行规划和分享,还会把握广告机遇。

2)境外游仍是携程着眼的增长点,以不浪费该公司在疫情三年依然不懈投资于海外拓展的坚持。

3)携程表示在统一后端操作系统、标准化国际前端产品和将这些服务纳入国内标准方面都取得很大的进展,这有利于其整合国际品牌,未来将把握中国的十四五旅游业发展机遇。

此外,在内容方面,携程表示会继续投入,鼓励用户创作内容,并在ChatGPT的热浪之下,推出了体验式的人工智能机器人TripGen,通过AI科技提供旅游向导。

公司董事长梁建章在回答分析员提问时表示,携程全新的AI供应链仍处于非常早期的探索阶段,主要拥有三个功能:让客户能更快捷更高效地找到更多相关资讯;能够将搜索结果与其现有产品更有效地结合,并让其服务团队提供更优质的服务。

未来会继续优化AI机器人,淬炼算法,并继续夯实内容平台。

携程的花期何时到来?

今年以来,携程的美股股价累计上涨12.24%,看起来不错,但其国际竞争对手的股价表现更佳,猫途鹰今年以来股价累计上涨18.58%,其母公司Expedia累计上涨23.92%,Booking更累计上涨29.68%,见下表。

行业复苏的前景似乎已多少反映在旅游股今年以来的股价涨势之中。与国际同行相比,携程2022年的整体业绩说不上十分出色。不过国内疫情防控优化所带来的正面影响或将在2023年初正式反映出来,携程的2023年第1季业绩应有更多启示。

对比于美团,携程的优势或在于国际业务上的布局与发展,相对而言,开放对携程短期带来的正面影响或更大,取决于其能否全面把握这一机遇,所以携程的花期还未到来,但应该不远。

1998-2024深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号