因终端需求萎靡,叠加成本端受压,造纸业在2022年陷入了低谷。

近日,工信部发布的数据显示,2022年全年,全国机制纸及纸板产量13691.4万吨,同比下降1.3%;规模以上造纸和纸制品业企业营业收入15228.9亿元,同比增长0.4%;利润总额621.1亿元,同比下降29.8%。

市场遇冷冬,纸业龙头也难招架

目前,已有多家纸业上市公司披露了2022年业绩预告。

整体来看,国内市场需求低迷以及原料成本上升是摆在纸业行业在2022年的两座大山。尽管多家纸业公司尝试加码海外市场销售,但也没能从根本上扭转国内业务的颓势。

就连国内纸业龙头企业们,也难以招架住宏观环境的冲击,业绩集体陷入了滑铁卢。

其中,预计2022年的亏损之王是造纸包装龙头山鹰国际(600567.SH),该公司预计2022年巨亏22.45亿元,而2021年净利润超过15亿元;亏损原因是受主营业务毛利率下降及计提商誉减值所致。

国内造纸龙头晨鸣纸业(01812.HK)于2022年保持了2.9亿元-3.3亿元的盈利,但净利润大幅下降,预计下降幅度达84.21%-86.12%;

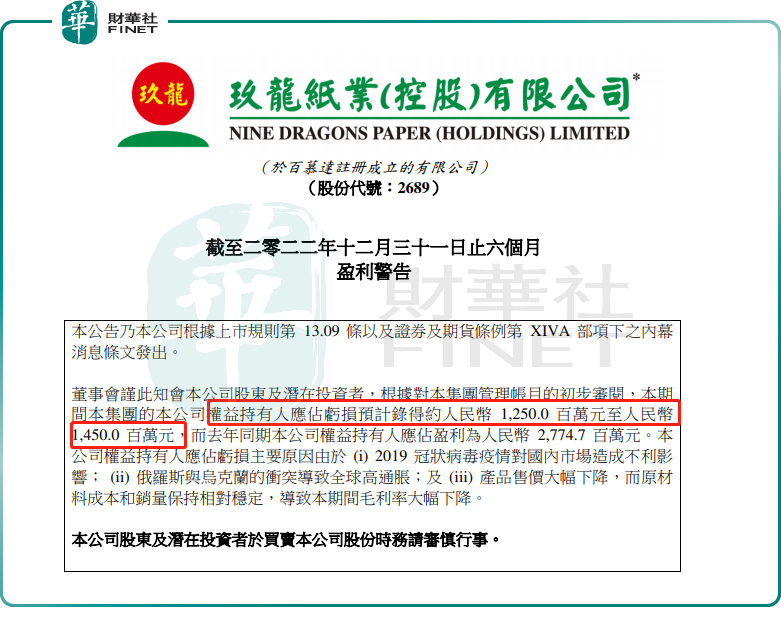

玖龙纸业(02689.HK)也陷入亏损泥潭,2022年下半年巨亏约12.5亿元-14.5亿元,而上年同期盈利27.75亿元。

此外,阳光纸业(02002.HK)、博汇纸业(600966.SH)和民丰特纸(600235.SH)等企业预计2022年净利润均大幅下降;美利云(000815.SZ)、安妮股份(002235.SZ)等企业预计年度由盈转亏或亏损额扩大。同时,拥有林浆纸一体化产能布局的太阳纸业(002078.SZ)也出现增收不增利的情况,2022年前三季归母净利润下滑18.07%。

对于业绩大幅下滑的原因,上述上市公司均提到两个因素:市场需求不佳,以及原料成本上涨。其中,晨鸣纸业在业绩预告中表示:受疫情影响,国内市场需求不足,机制纸价格同比有所下降,影响效益发挥;同时,受木片、化工、原煤等原材料及能源价格上涨影响,生产成本同比上升幅度较大,导致毛利率同比下降。

实际上,除了受疫情以及原材料上涨影响,近十年来我国纸业行业进入了周期性低谷,行业增速放缓,市场需求回落。根据中国造纸协会数据显示,由于行业不景气且市场竞争升级,我国规模以上造纸企业数量已经连续7年减少,市场集中度却依然处于低水平。

最坏的时刻已过去?

从市场需求上看,2023年国内纸业市场需求有望优于2022年。

山鹰国际对于2023年展望时认为,国内疫情防控措施的调整优化,物流、快递及大件运输的速度回升,快递业领军企业还将增设网点,对包装纸的需求有一定刺激作用,预计2023年全年快递用包装纸行情应好于2022年。

晨鸣纸业在2022年业绩预告中也表示,随着国内需求的逐步恢复,叠加对成本端的有效控制,公司盈利能力预计将得到有效提升。

另一个影响造纸企业经营业绩的因素是原料成本。在2022年,纸浆、能源、化工原料等价格居高不下,造纸行业运行成本上行,而成本向下传导不足,导致行业盈利空间受到挤压。

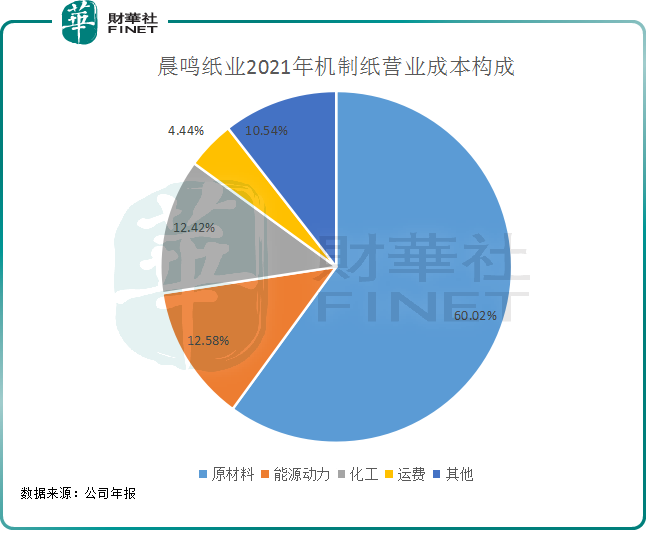

纸浆成本,是造纸企业最主要的成本项。我们以晨鸣纸业为例,该公司拥有低成本自制浆,但木浆成本依然高昂,以木浆为主的原材料成本占了公司2021年机制纸营业成本的60.02%;第二大成本则是能源动力成本,占营业成本比重为12.58%。

在2022年,针叶木浆和阔叶木浆现货价格整体呈现震荡上行走势,全年价格涨幅均超过20%。截至今年1月20日,针叶木浆山东地区市场均价在7300元/吨左右,价格基本维持稳定, 但仍处历史高位。

那接下来的木浆价格如何看?

浙商证券近日发布研报表示,后续随着Arauco及UPM产能供应市场,浆价或于23Q2出现明显下滑,帮助造纸公司打开盈利弹性。

而纸价格波动是造纸公司能否顺利传导上游成本的一环,遗憾的是,2022年因纸业市场需求低迷,导致销量下滑及议价能力减弱,这也使得造纸企业的高成本无法顺利传导至下游,以至于严重挤压了行业盈利空间。

进入2023年,这一现象有望转变。

在2023年,预计宏观经济将持续复苏并保持稳定增长,特别是在消费领域多项刺激和补贴政策出台后,造纸和包装行业的景气度将呈现底部上升趋势,有利于为纸价格带来支撑。

中信建投研报也表示,展望2023年,需求复苏对于包装纸价格提供支撑,盈利有望修复。包装类纸品具备较强的顺周期属性,与消费和工业活动相关。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号