2月1日,陆金所控股(LU.US)(以下简称“陆金所”)发布公告称,已正式向港交所递交上市申请,计划以介绍方式在香港联合交易所主板双重主要上市,摩根大通、摩根士丹利和瑞银集团担任联席保荐人。

受此消息的影响,该公司美股的股价当日跳空上涨了7.87%。

陆金所此次上市有何特殊之处?

陆金所打算登陆港股市场的消息引起了广泛关注,除了公司本身之外,其上市的方式也是投资者讨论的焦点之一。

以介绍的方式实现双重上市意味着陆金所此次登陆港股市场不涉及发行新股,因此也不涉及新股融资,在一定程度上表明该公司的融资压力不大,不必再度融资而稀释股份。

而所谓的双重主要上市是指两个资本市场均为第一上市地,假若在其中一个上市地退市,也不会影响到另一个上市地的上市地位。对于陆金所来说,已在美股上市的情况下,在香港按当地市场规则发行上市,其须遵守的规则与在香港首次公开发行股份的公司要求完全一致。

这种方式的劣势在于需满足两地监管要求,上市流程更复杂,也就需要消耗更多时间和成本;其优点在于和本地上市没有太大区别,完全满足两地监管要求,因此也更容易被国际投资者接受,提升全球市场的影响力,且易于被纳入港股通。

陆金所也在招股书中表示,(美股和港股)两个市场吸引不同背景的投资者,这有助于扩大公司的投资者基础及增加股份的流动性。在港交所及纽交所两地拥有双重上市地位,使公司可以接触更广泛的私人及机构投资者并从中受益。同时,在港交所上市可配合公司在国内的业务重心,对公司的增长及长期战略发展至关重要。

陆金所的“质地”如何?

其实在2022年内,陆金所曾多次释放正在研究香港上市路径的消息,投资者也多有猜测,如今终于确定。投资者关心的另一个问题则是该公司的“质地”如何?

据了解,背靠平安集团的陆金所是中国领先的小微企业主金融服务赋能机构,为小微企业主及其他优质借款人提供量身定制的融资产品。在这一过程中,该公司与中国超过550家金融机构建立了合作关系,为其赋能的贷款提供资金和增信服务。

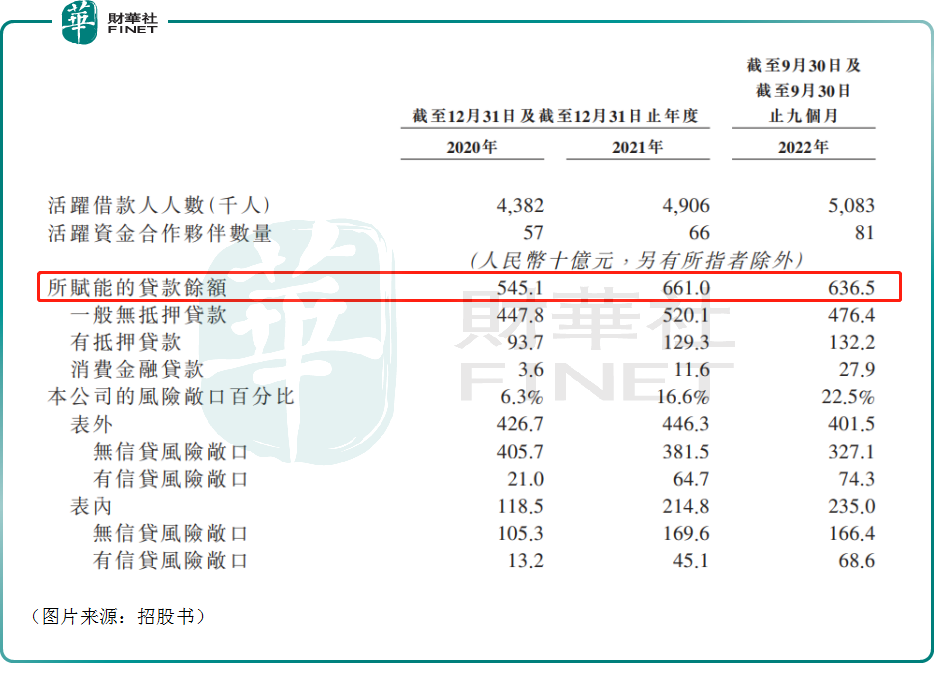

自成立以来,截至2022年9月30日,陆金所已为中国合计约660万名小微企业主提供服务。截至同日,该公司赋能的零售信贷余额达人民币6365亿元。另外,截至2022年6月30日,按普惠型小微企业贷款的贷款余额计,陆金所在服务小微企业主的中国非传统金融服务提供商中排名第二。

在陆金所核心的零售信贷赋能业务模式下,借款人就贷款支付费用,包括贷款人的利息、担保人或保险公司的担保或保险费以及赋能方的赋能服务费。(若贷款人承担全部信贷风险,则不另外收取担保或保险费。)

而陆金所赚取的收入取决于贷款结构的确定形式。若贷款人为该公司合并的信托,则陆金所赚取借款人所付费用总额(包括利息、担保费和赋能服务费)与支付予信托投资人利息的差额作为采用实际利率法的净利息收入。如果贷款人不是该公司并表的信托或贷款人为银行,贷款人赚取利息,而陆金所赚取赋能服务费作为零售信贷赋能服务费收入,以及(倘陆金所提供担保)担保费作为担保收入。

除核心的零售信贷赋能业务模式外,该公司就其通过陆金通向银行合作伙伴提供转介服务赚取平台服务转介收入,就分销金融机构的产品产生的服务费赚取其他技术平台收入,就旗下的消费金融子公司提供的贷款赚取净利息收入,并赚取账户管理服务费、罚金及其他服务费等其他收入。

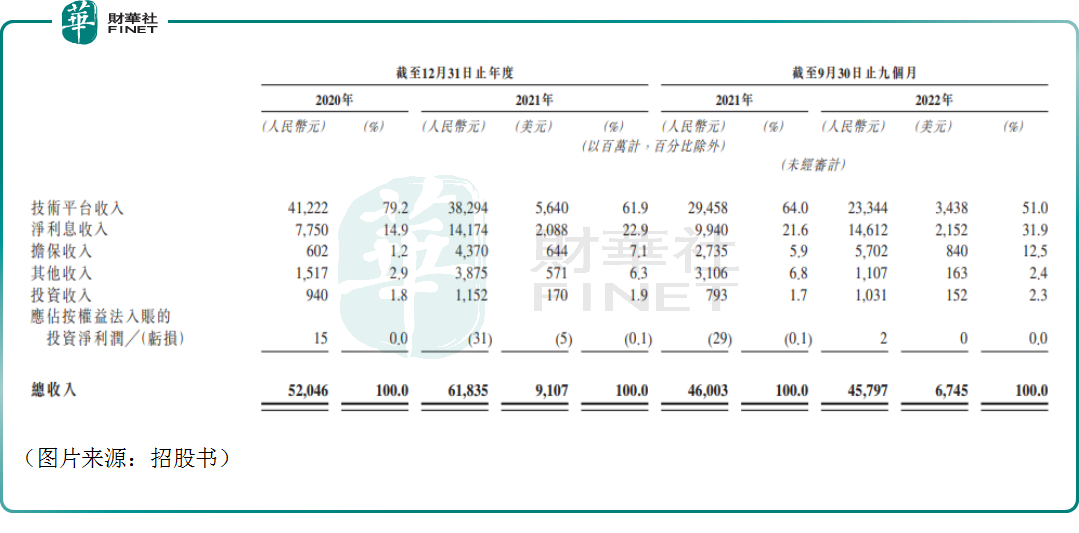

总的来说,陆金所的收入来源分为技术平台收入、净利息收入、担保收入、其他收入、投资收入。其中,最核心的技术平台收入又包括零售信贷赋能服务费(贷款赋能服务费、贷后服务费、平台服务转介收入)、其他技术平台收入。

招股书显示,2020年、2021年间,陆金所的活跃借款人人数、活跃资金合作伙伴数量、所赋能的贷款余额、增贷款规模等指标都获得了增长。

与此同时,该公司的总收入也从2020年的520亿元增至2021年的618亿元;净利润则同步由123亿元增至了167亿元。

不过,相较于2021年前三季度,陆金所在2022年前三季度的多项指标出现了同比下滑的情况。

招股书显示,2022年前三季度,该公司新增贷款总额为4176亿元,上年同期为4968亿元;期内的总收入为458亿元,相较上年同期460亿元有小幅下降;净利润则从上年同期的138亿元降至2022年前三季度的96亿元,降幅超过30%。

相应的,陆金所的净利润率也从2021年的27%降至了2022年前三季度的20.9%。

而从各项收入在总收入中的占比的变化来看,最核心的技术平台收入占该公司总收入的比例由2020年的79.2%降至2022年前九个月的51%,原因是同期的净利息收入占比由14.9%增至31.9%,担保收入占比由1.2%增至12.5%。

陆金所也表示,总收入结构发生变动主要是由于公司逐渐承担了更多信贷风险,令业务模式发生了改变。这也导致其风险敞口百分比从2020年的6.3%增至了2022年前三季度的22.5%。

与此同时,陆金所控股的信用减值损失(限于其由该公司核心的零售信贷赋能业务模式运营所造成)也在不断扩大,2020年、2021年和2022年前三季度分别为30亿元、66亿元及103亿元,分别占期内收入的5.8%、10.7%及22.5%。

除了以上关键数据外,截至2022年9月30日,陆金所的净资产为951亿元,银行存款为458亿元。

另外,在具有重要地位的消费金融子公司方面,数据显示,截至2020、2021全年及2022年前9个月,陆金所发放的个人消费贷款中逾期60天以上的不良贷款率分别为2%、2.2%及1.7%。

但其消费金融子公司在上述各期的资本充足率分别为118.6%、35.6%及20.1%,在持续下滑。

综合而言,虽然在一些指标上有些瑕疵,但陆金所的整体表现还不错。

结语

值得一提的是,最近两年来,有越来越多的中概股选择在香港再度上市,陆金所也只是“大潮”中的一员。而该公司的“质地”不错,此次回港对于公司、港交所来说或许算得上是一个双赢。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号