近日最受市场关注的是巴菲特的增减持消息。

港交所的数据显示,巴菲特还在继续减持比亚迪(01211.HK,002594.SZ),颇有清仓之势。但与此同时,巴菲特却在建仓另一中概股台积电(TSM.US)。

伯克希尔(BRK.B.US)的美股持仓报告显示,其于截至2022年9月30日末止的2022年第3季买入台积电6006万股,9月30日台积电的股价为68.56美元,按现价87.00美元计算,伯克希尔的上述持股到目前为止或已赚了26.90%,或11.08亿美元,相当于伯克希尔最初买入比亚迪总成本2.32亿美元的4.8倍。

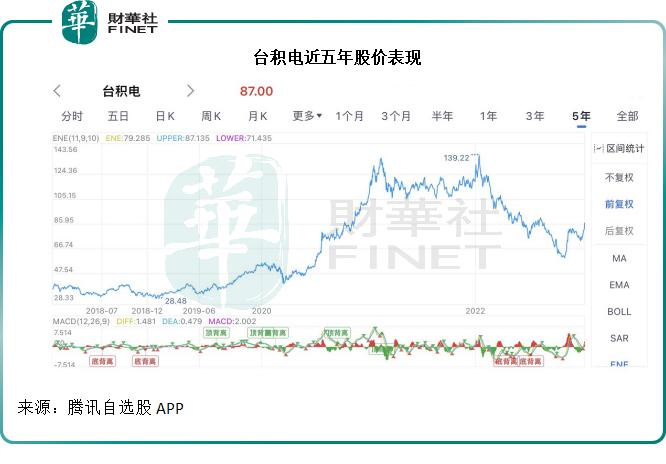

刚刚,台积电公布了截至2022年12月31日止的第4季度业绩及2022年初步业绩数据,尽管收入低于预期,但由于盈利表现出乎意料理想,其股价在公布业绩后的交易日大涨6.38%。见下图,2023年以来,台积电已累计上涨16.79%,相比2020年初的低位高出124.52%。

在市场一面倒追捧台积电的时候,投资者还需要警惕台积电第4季业绩会上的一些负面信息,以及该公司对于未来的展望。

台积电业绩摘要

按美元定价,台积电的2022年第4季收入按季下降1.5%,主要因为终端市场需求疲软和客户库存调整带来的负面影响,不过台积电的5纳米技术产量在爬升,收入处于之前指引的低端。而如果以新台币计算,其第4季营收增长2%。

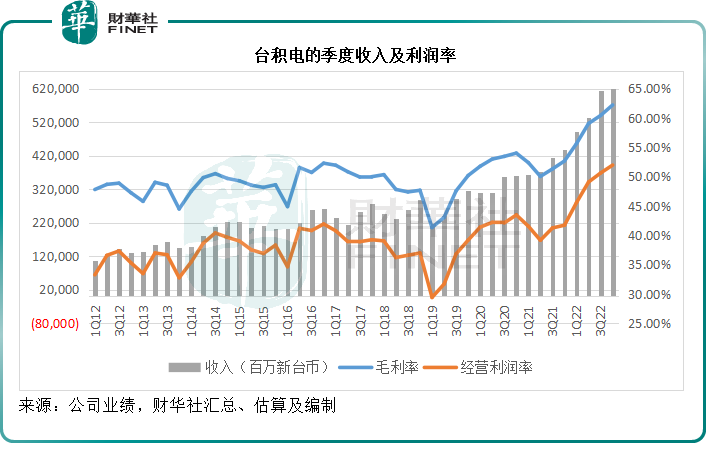

第4季毛利率按季提升1.79个百分点,至62.22%,主要因为汇兑收益和成本改进措施,部分被产能使用率下降所抵消,其中140个基点的增幅与汇兑收益有关,与此同时,成本改善也有助于抵消产能使用率下降的负面影响。

合计经营开支占净收入的10.3%。季度经营利润率为51.96%,较上季提升1.35个百分点。整体而言,其第4季每股盈利为11.41新台币,ROE为41.7%。

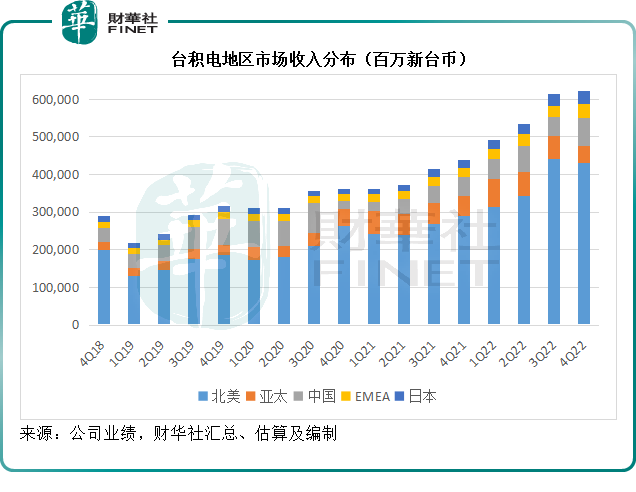

台积电的主要生产基地在美国以外地区,但北美收入占比达到69%(2022年第4季),美元兑其他主要货币强势,为台积电带来了可观的汇兑收益。

因此,尽管台积电的2022年第4季收入表现低于预期,主要因为产能使用率有所下降,而产能使用率下降是因为终端客户库存囤积,需求下降,订单有所放缓,但是得益于汇兑收益——其中有140个基点的毛利率增幅与汇兑收益有关,以及成本改善,台积电的季度盈利能力还是得到了进一步的提升,见下图。

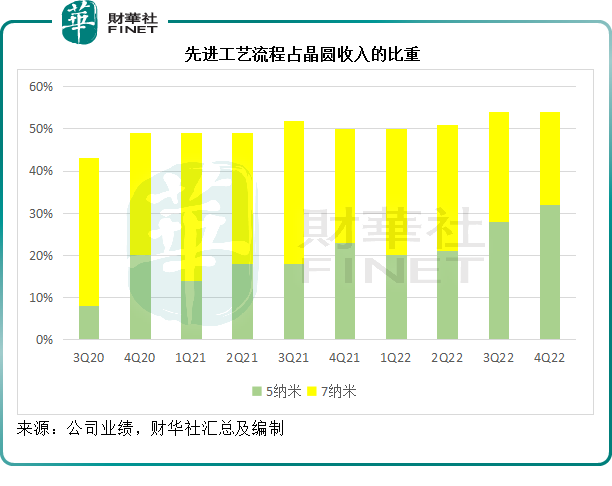

就工艺流程而言,5纳米进程技术占其第4季晶圆收入的32%,而7纳米占22%,先进工艺(指的是7纳米及以下)占晶圆收入的54%,与上季持平,与去年同期相比提升4个百分点。全年来看,5纳米技术占全年晶圆收入的26%,7纳米占27%,先进工艺占53%,高于2021年的50%。

就平台贡献而言,高性能计算(HPC)应用的季度按季增长10%,占第4季收入的42%。智能电话下降4%,占收入的38%;物联网下降11%,占8%;汽车增加10%,占6%;数字消费电子产品下降23%,占2%。

从这些数据可以看出,2022年第4季,终端平台高性能计算和汽车的需求仍颇为强劲,抵消了智能电话和消费电子产品需求显著回落的影响。

但全年来看,所有6个平台都实现按年增长。高性能计算按年增长59%,占全年收入的41%;智能电话增长28%,占39%;物联网增长47%,占9%;汽车增长74%,占5%;数字消费电子产品增长1%,占3%。

地区市场方面,2022年第4季,来自北美客户的收入占比为69%,较上季下降了3个百分点;来自亚太区客户的收入亦按季下降3个百分点,至7%;来自EMEA(中东和非洲、欧洲)和日本客户的收入占比则均按季提升1个百分点,均达到6%;而来自中国内地的客户收入占比却大增4个百分点,至12%,见下图。

全年来看,台积电的2022年每股盈利增长70.4%,至39.2新台币,ROE为39.8%,较去年提升了10.1个百分点。

就现金流而言,台积电的全年资本开支为363亿美元,或1.1万亿新台币。产生经营现金流1.6万亿新台币,自由现金流为5280亿新台币。台积电于2022年派发了2850亿新台币现金股息,高于去年的2660亿新台币。

管理层对于未来的展望

台积电的CEO魏哲家在业绩发布会上预期,不考虑记忆芯片,2022年半导体产业增幅或约为10%,而晶圆产业的年增幅或约为27%。

他预计,2023年上半年半导体供应链库存或大幅下降,因客户需要清理库存以重新回复至更为健康的水平。

因此,魏哲家预计2023年上半年台积电美元收入会有按年中到高单位数降幅。他表示,已开始发现需求稳定下来的初步迹象,并会继续留意更多信号。

此外,他认为半导体周期会在2023年上半年见底,而后在下半年稳健复苏。该公司预计其2023年下半年美元收入会实现按年增长。

2023年全年来看,魏哲家预计半导体市场(不考虑记忆芯片)将按年下降4%左右,而晶圆产业预计会下降3%。

从魏哲家提供的2022年与2023年行业数据可以看出,2023年半导体和晶圆产业的增长会出现显著放缓。整体行业趋势在2023年似乎不太友好。

不过台积电的管理层却对台积电的前景颇为乐观。

由于整体宏观经济状况仍然疲弱,台积电预计其业务将继续受到终端市场需求持续疲弱和客户继续进行库存调整的负面影响。

CFO预计2023年第1季收入介于167亿美元至175亿美元之间,按中位数计按季下降14.2%。(基于假设汇率水平1美元=30.7新台币,即强美元不再),毛利率预计介于53.5%至55.5%之间(主要考虑到产能使用率下降,因为客户会进一步调整库存水平,加上汇率或不利于台积电),经营利润率介于41.5%至43.5%之间。

2023年全年来看,台积电的毛利率将受到半导体周期性影响,产能使用率或下降,海外晶圆产能扩张和通胀成本等因素也将蚕食其盈利水平。

此外,值得留意的是,研发开支占2022年全年收入的7.2%。但在2023年,台积电会投入更多资源到技术开发,预计研发开支将按年增加20%左右,占净收入的比重或增至8%-8.5%。

为了维持其2023年的盈利表现,台积电表示会进行内部成本改进措施,同时持续策略性地持续提升价值。扣除汇兑变动的影响,该公司预计其长远毛利率维持在53%及以上水平的目标可以实现。

2023年,台积电的资本开支预算将为320亿美元-360亿美元,其中有七成将用于先进流程工艺,大约20%用于特殊工艺,约有10%将用于先进封装、量产等。预计随着3纳米工艺产量的爬升,其2023年的折旧开支将按年增长30%左右。

魏哲家表示,由于智能手机和个人电脑以及消费品等终端市场需求放缓,其N7和N6的2023年上半年产能使用率将不会像过去三年那样高。但他相信,N7和N6的需求应为周期性问题,而非结构性问题,会与客户密切合作,以克服这一挑战。

对于备受关注的N3和N3E方面,魏哲家表示,N3已在去年第4季成功量产,而且进展良好,他预计在高性能计算和智能电话终端应用的推动下,2023年会见稳步增长。由于客户对N3的需求超出其供应能力,该公司预计N3在2023年的产能使用率或达至全产能,N3收入会从2023年第3季开始规模扩大,2023年全年N3将占其合计晶圆收入的中单位数。

功能更先进的N3E量产有望在2023年下半年实现。预计客户对3纳米技术的强劲需求会延续到2023年、2024年、2025年及之后。

总结

总括而言,3纳米工艺将成为台积电2023年及之后的新增长点。

但财华社认为,在美国的新产能扩张(投入更高,而由于当地运营成本更高,投产之后的折旧及经营开支或将高于其他地区)、3纳米产品确认收入对折旧的会计处理以及研发投入的增加(2023年占收入的比重或提升逾1个百分点),将成为制约台积电维持高毛利率和经营利润率的因素。

由于3纳米工艺的折旧会在2023年随交付量大幅攀升,加上2022年较高的利润基数,其2023年的盈利增速未必如2022年那么理想。所以台积电2023年的股价表现或未必如2022年那么优秀。

一直以来,巴菲特的美股持仓都专注于受惠于美国经济增长的概念,例如伯克希尔并表的铁路公司、保险公司、消费公司等,无不为“美国梦”的重要代表。巴菲特建仓台积电,或许也考虑到台积电在美国建厂的产能操作,另一方面或也考虑到与其主要持仓苹果(AAPL.US)的上下游关系。

但需要注意的是,苹果是巴菲特最骄傲的选择,而一旦苹果的核心产品iPhone需求表现低于预期,由于台积电是苹果的主要供应商,伯克希尔持有同一产业上下游两家关联企业,其风险敞口或也更大,这未必是一件好事。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号