12月12日,先瑞达医疗-B(06669.HK)高开放量再涨12.37%,股价(以下均指前复权)报收17.08港元/股,最新总市值为53.53亿港元。

而如果从11月16日算起,在将近1个月的时间里该股已累涨114.84%。

先瑞达医疗被美国医械巨头部分收购

据了解,先瑞达医疗的跳空放量大涨和一则消息有关。

12月12日,先瑞达医疗发布的最新公告显示,公司与要约人Boston Scientific Group plc联合公布,花旗(代表要约人)将作出自愿有条件部分现金要约,以根据收购守则按下列基准向合资格股东收购公司已发行股本的最多约2.037亿股股份(占于该联合公告日期公司已发行股本的65%):每股股份为现金20港元。

要约人已根据收购守则规则28.1申请同意作出部分要约,而执行人员已表示其将授予同意。部分要约项下的要约价每股股份20港元较股份于最后交易日在联交所所报的收市价每股15.20港元溢价约31.6%。

而于该联合公告日期,先瑞达医疗有3.13亿股已发行股份。按要约价每股股份20港元计算,部分要约估值为:约31.35亿港元(假设就1.567亿股股份(相当于联合公告日期已发行股份总数约50.01%)接获部分要约的有效接纳);及约40.74亿港元(假设就2.037亿股股份(相当于联合公告日期已发行股份总数的65%)接获部分要约的有效接纳)。

另外,要约人准备在部分要约完成后维持先瑞达医疗的上市地位。

此次交易的预计完成时间是2023年上半年,具体时间则取决于先瑞达医疗股东对要约的接纳和批准程度,以及一些其他条件。

据悉,上述的要约人是波士顿科学(BSX.US)旗下的全资子公司。而波士顿科学是一家开发、制造和商业化用于心脏科、外周介入、内窥镜、泌尿科和神经调节等专业领域的微创介入医疗器械的跨国医疗器械公司。

相较于先瑞达医疗而言,波士顿科学算得上是一家医械巨头了,其最新总市值为662.16亿美元,且在最近大约10年的时间里是一只超级牛股,期间累涨近8倍。

关于此次的要约收购,要约人认为,先瑞达医疗所提供的平台独特而极具吸引力,能够与要约人及其附属公司在中国的现有业务活动有机互补。预期本次部分要约将整合双方的核心竞争力,并有望创造重大的战略价值。

先瑞达医疗有何来头?

资料显示,先瑞达医疗产品主要专注于血管疾病介入治疗,涉及药物涂层球囊(DCB)、外周球囊扩张导管(PTA)等。

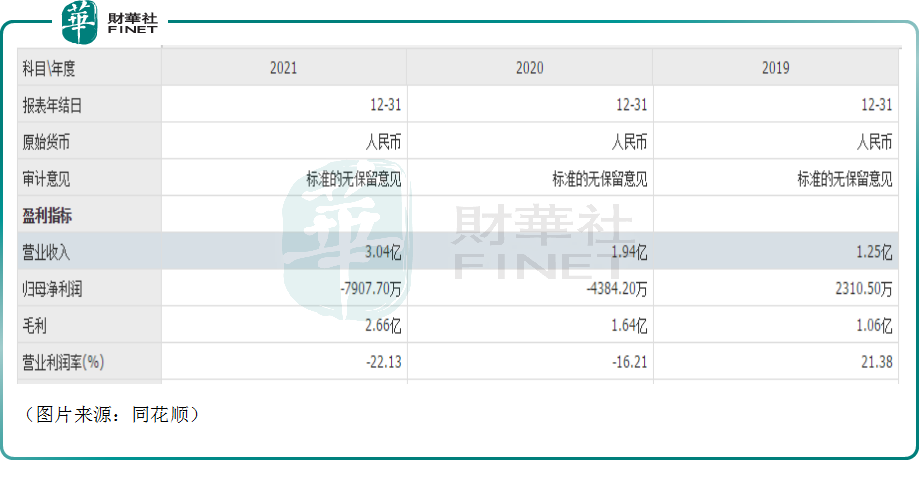

在过去几年间,该公司的业绩表现整体比较一般,营收虽然在增长,但到2021年也不过才3.04亿元(如非特指,以下元均指人民币),规模比较小;而归母净利润则出现了连续亏损,2021年亏损达7907.7万元。

不过,在2022年上半年,该公司的营收同比增长25.1%至1.75 亿元,归母净利润则同比增长348.05%至0.31亿元,实现了扭亏为盈。

在上半年疫情反复下,先瑞达医疗的营收能取得超过25%的增长,且顺利实现扭亏,这个业绩表现还是不错的。

之所以出现这种情况或许和该公司的新产品在期内获批上市有比较大的关系。

在2022年上半年,先瑞达医疗有三款产品获批上市,分别是:国产首家全套射频消融系统、国产首家用于血液透析患者自体动静脉瘘狭窄(AVF)适应症的DCB产品以及国产首个用于外周复杂血管通路领域的外周一次性使用支撑导管Vericor,且这三款产品均提前获批上市。其中射频消融系统,也是继外周血栓抽吸系统之后的第二款静脉线布局的产品。

与此同时,各个产品管线的入院速度也在稳步进行中。其中,膝上DCB实现1400家医院入院,膝下DCB、外周抽吸系统等产品的入院进展速度也要超出预期。

而这些产品的陆续上市也让先瑞达医疗的营收结构变得不那么单一了。数据显示,其DCB 的收入占比由2021年上半年的98.6%降至了2022年上半年的81.5%,PTA球囊等静脉介入及血管通路产品的收入占比从去年同期的1.3%提升至17.4%。

总的来看,波士顿科学入局的时机不错,后续先瑞达医疗也有望取得更好的业绩表现。

结语

值得一提的是,除了上述这则收购外,近期药械领域内还发生了多起收并购事件。

近日,有媒体报道称,安进(AMGN.US)正在接近达成对明星生物科技公司Horizon Therapeutics(HZNP.US)的收购,交易估值高达200亿美元,有望成为今年医药行业最大并购案。

而强生(JNJ.US)前不久同意以166亿美元收购心脏设备制造商Abiomed,以提振其医疗设备部门的销售。

此外,默沙东、辉瑞根据自身的布局情况也都在最近几个月的时间里进行了收并购。

1998-2024深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号