曾经被誉为能“颠覆一切产业”的亚马逊(AMZN.US),巅峰出现在2021年7月,当时市值达到19,092亿美元,对比于如今的9,024亿美元,一年多蒸发了一万亿,相当于两个特斯拉(TSLA.US)。

同一期间,同样从事零售生意的大型连锁超市沃尔玛(WMT.US),市值由3,878亿美元扩大至4,021亿美元,增加了143亿美元。

成也零售,败也零售

亚马逊卖书起家,但是到现在,它已经不仅仅是书籍零售商,从商品到服务,它什么都卖。不仅帮第三方商家卖,还自己卖。不仅在线上卖,线下也有实体店。

对于线上零售商来说,数据是最具价值的资产。

亚马逊就是凭借巨量的商家和用户交易数据,一举成为最有影响力的线上零售商,并通过推出自己的付费会员服务,豁免运费,刺激用户购买频次,优化用户体验来提高黏性,从而为其推出内容服务例如电影、剧集等铺路。

亚马逊的会员服务固然为其大举扩张提供了契机,但由于会员费不算太高,可享受到的优惠和服务却十分可观,亚马逊的零售收入跟随大环境持续放缓,而零售业务运营成本却在节节攀升。

值得注意的是,亚马逊的零售业务分为两类,与京东(09618.HK,JD.US)相类似,提供平台服务和自营业务。

平台业务即撮合买卖双方的交易,亚马逊收取交易佣金,亦可按需提供履约和运送服务,并收取相应的服务费,入账的收入为第三方商家服务费收入。自营业务指的是亚马逊售卖自己的库存,并提供履约和运送、售后等服务,入账的收入为商品及服务售卖的价格。

截至2022年9月30日止的第3财季,亚马逊的线上商店净销售额同比增长7.10%,至534.89亿美元;实体店净销售额同比增长9.96%,至46.94亿美元。

两项合计,亚马逊的自营线上线下商店销售收入为581.83亿美元,同比增长7.33%。然而,相比之下,沃尔玛截至2022年10月末止第3财季的净销售收入则按年增长8.81%,至1,515亿美元,明显跑赢亚马逊。

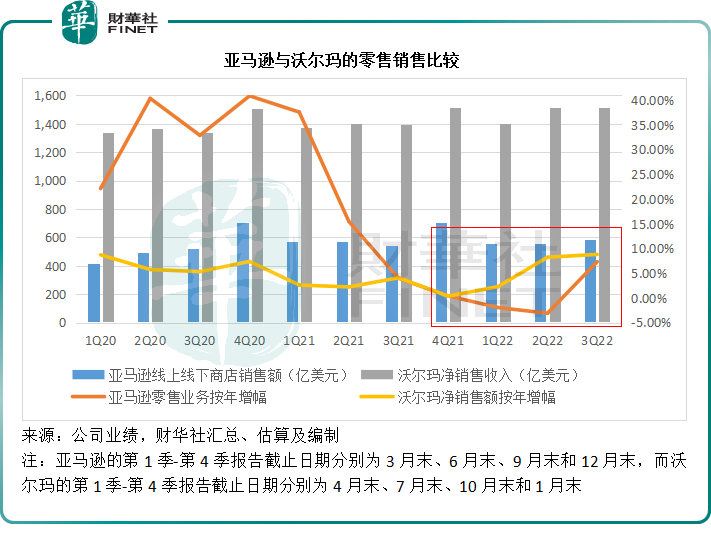

见下图,在疫情刚刚开始的2020年初,得益于线上商店销售额急增,亚马逊的零售销售额大幅上升,但是随着疫情的过去,面对过去两年的高基数,亚马逊今年前三季明显感受到了增长压力,今年前三季的年增幅分别为-1.94%、-3.10%和7.33%(固定汇率下),反观沃尔玛前三季年增幅分别为2.28%、8.23%和8.81%,显然要好于亚马逊。

从图中可以看到,沃尔玛的按年增幅保持平稳,今年随着疫情好转,其零售额更呈现上升势头,与亚马逊的下跌势头形成反差。

为了取悦付费会员,亚马逊近几年进行了对内容和履约基建巨额投入。

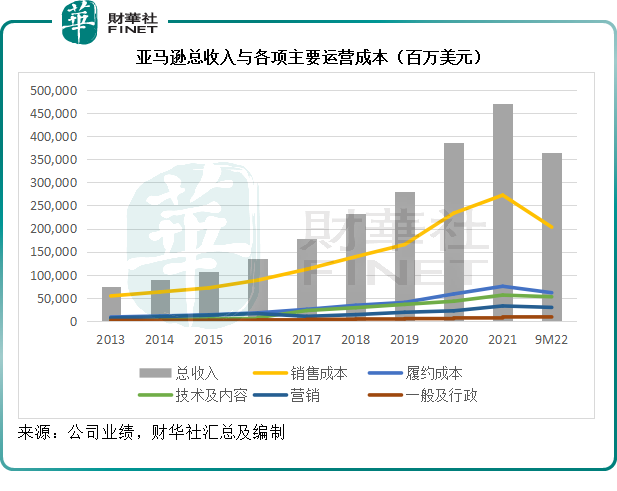

2022年前三季,亚马逊的用户服务收入同比增长10.08%,至260.29亿美元,而其履约成本却按年上升16.20%,至611.96亿美元;技术及内容支出则按年上升28.62%,至294.2亿美元,这两项成本的上升幅度均显著高于用户收费增速。

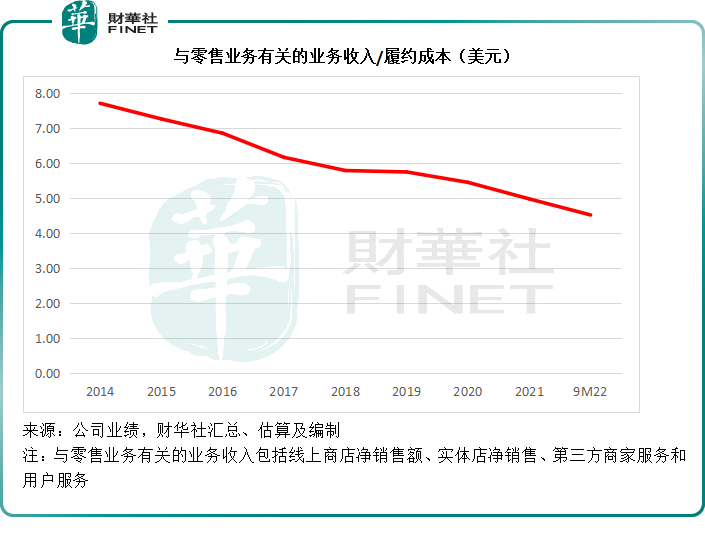

2022年前三季,每单位履约成本所产生的零售业务相关收入只有4.52美元,相较去年同期为5.03美元。见下图,随着履约支出的上升,其成本效率在下降。

2022年第3季,亚马逊在全球又开设了几个新履约中心,位于美国、墨西哥、加拿大、爱尔兰和土耳其,其CEO安迪·贾西表示,在降低商家履约网络成本方面取得稳定的进展,未来还将增强成本结构。

显然,即便亚马逊裁员降本,但对于履约、营销、技术和内容的投入增长仍会持续,只不过,能不能产生有效的零售收入增长效应却是另一回事。

更为重要的是,亚马逊的零售业务在可预见的将来,前景不是太乐观。

美联储这波加息,为的是遏制历史罕见的高通胀。炽热的零售消费,驱使美联储大举加息。以压抑消费,缩小供应与需求之间的缺口,从而将物价压下来。

简单来说,美联储大举加息将对美国的消费意愿带来负面影响。

由此可以预见,随着美联储加息的影响逐步体验在消费当中,亚马逊未来几个季度的零售业务增长前景并不乐观。

另一方面,加息带起的强美元,也不利于美国企业的贸易优势,这也是亚马逊2022年第3季国际业务销售额同比下降5%的原因。如果不考虑汇兑亏损,其第3季的国际业务实际按年增长12%。

此外,亚马逊也预期,2022年第4季汇率对其季度净销售额增速的影响约为4.6个百分点。

可见,不论国内还是国外的,亚马逊零售业务的增长前景均不太理想。

云业务:仍占据优势

作为全球最具影响力的云计算服务供应商,亚马逊的AWS业务是确保其2022年第3季维持盈利的主要因素。

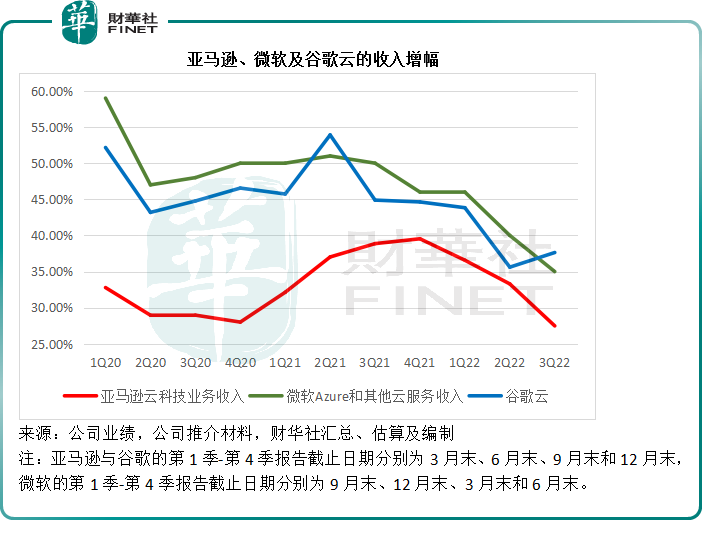

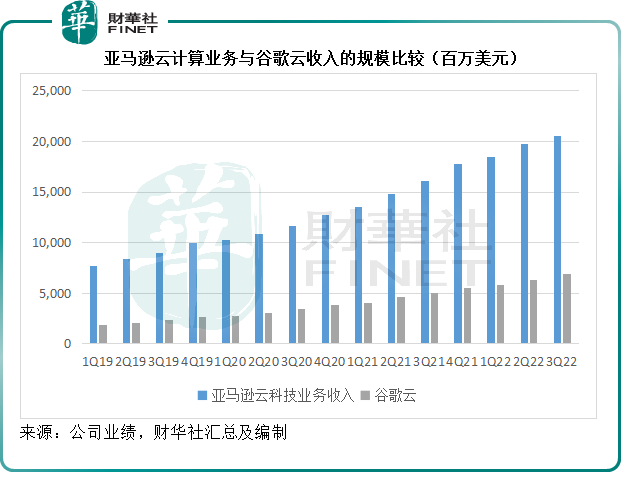

2022年9月末的财季,亚马逊的云科技业务收入同比增长27.49%,至205.38亿美元,若扣除汇兑亏损,实际按年增长28%。

相比之下,微软(MSFT.US)的Azure和其他云服务收入则按年增长35%,扣除汇率按年增长42%。谷歌-C(GOOG.US)的谷歌云收入同比增长37.64%,至68.68亿美元。

这两家科技企业的云计算业务增速都高于亚马逊,不过从收入规模上来看,亚马逊的云业务依然占据较大的优势,而且实现了稳定的盈利。

尽管微软和谷歌云的收入增长迅猛,但是它们的盈利能力似乎尚未构成威胁。微软的Azure业务利润通常较低,所以该业务收入贡献增加也拖累了其云与服务器相关业务的整体利润率。谷歌云2022年第3季的分部亏损同比扩大8.54%,达到6.99亿美元,亏损率为10.18%,较去年同期的12.91%有所改善。

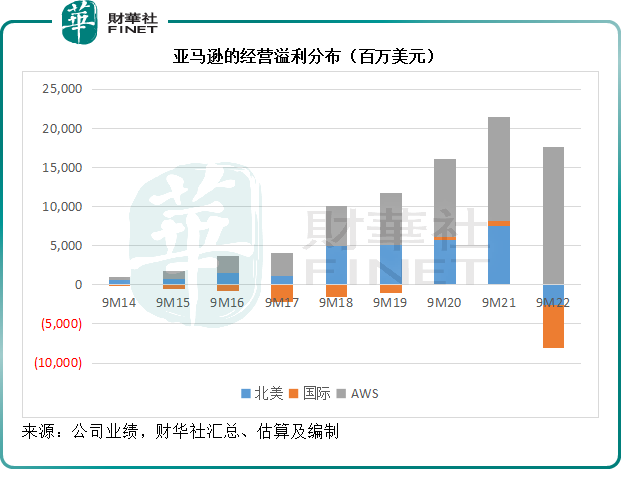

2022年第3季,亚马逊的云业务分部经营溢利按年增长10.65%,至54.03亿美元,完全抵消了其北美业务与国际业务的经营亏损分别4.12亿美元和24.66亿美元,而令亚马逊继续实现25.25亿美元的季度经营溢利。

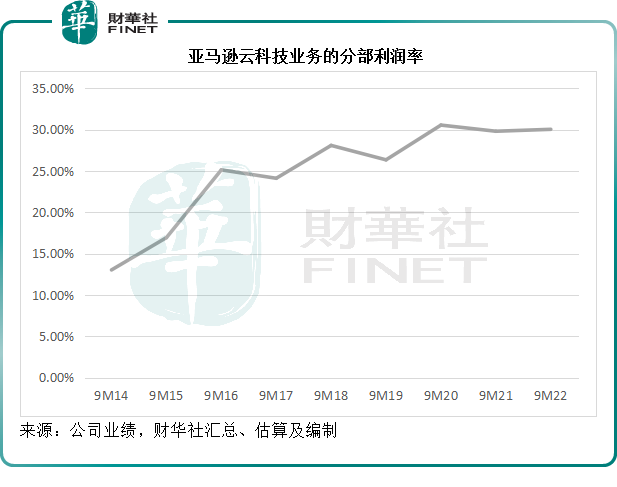

亚马逊的2022年9月财季云业务经营利润率达到26.31%,较去年同期下降4个百分点,较上个季度下降2.65个百分点。

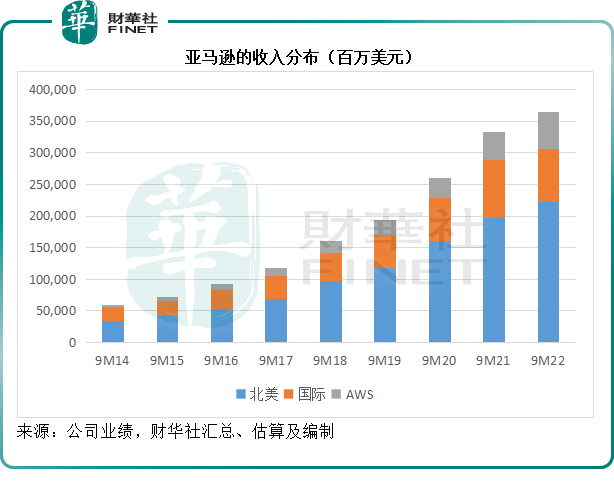

截至2022年9月30日止的前9个月,亚马逊云业务收入同比增长32.18%,至587.18亿美元,经营溢利同比增长33.21%,至176.36亿美元,分部经营利润率按年提升0.2个百分点,至30.04%。

见下图,亚马逊的云科技业务(AWS)在其整体收入当中占比不算最大。

但是,云业务的经营溢利却是最高,抵消了亚马逊零售业务表现欠佳的负面影响,见下图。

当前市场对于亚马逊云科技业务的顾虑在于,其具有优势的经营盈利能力可持续性。

从下图可见,这三年亚马逊云科技业务的经营利润率似乎变化不大。随着其他大型科技企业以自身技术推动云计算业务的增长,亚马逊的云科技业务盈利优势能保持多久是一大未知数。

调研机构Gartner预计,企业上云的趋势不会结束,但是短期而言,受通胀压力和宏观前景不明朗所影响,企业或缩减IT投入。由于IT支出中,云计算通常占了大部分,这也意味着短期内对云计算的资本开支投入将可能下降。

总结

面对短期前景不明朗,亚马逊不论是零售业务还是云科技业务的增长空间不太乐观。市场对其鞭策正基于此。

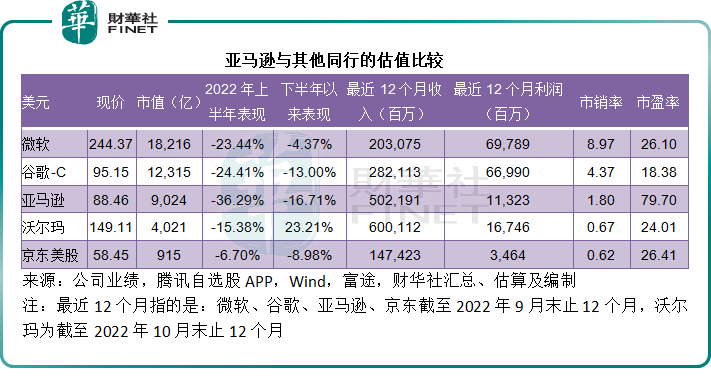

从估值来看,亚马逊的市销率要比传统零售商沃尔玛以及中国同行京东高,或反映其云科技业务的溢价优势。

亚马逊预计,第4季净销售额介于1,400亿美元至1,480亿美元之间,增幅介于2%-8%之间,其中汇率影响约为4.6个百分点,意味着第4季的收入增速将进一步放缓——第3季的收入增幅为14.70%;预计第4季经营溢利为0-40亿美元,而去年同期为35亿美元。

美联储加息的影响将可能从明年起体现到消费情绪中,亚马逊的零售业务落后于沃尔玛的表现,以及科技企业寒冬将至,而对其云科技业务的冲击,将对其估值构成压力。反之,若美联储的态度出现转向,由于累积跌势较大,亚马逊迎来反弹的几率也较大。

总而言之,亚马逊当前的风险系数相对要比其他科技股高,是失宠于投资者的主要原因。

1998-2024深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号