近日来,关于EVA粒子价格反弹预期开始发酵!

11月1日,“EVA胶膜龙头”东方盛虹(000301.SZ)接受机构调研时表示,经过三季度的淡季后,最近EVA下游需求逐步回暖,EVA粒子价格出现底部回升的趋势。发泡料和光伏料两大应用领域目前都看到了反弹的迹象。

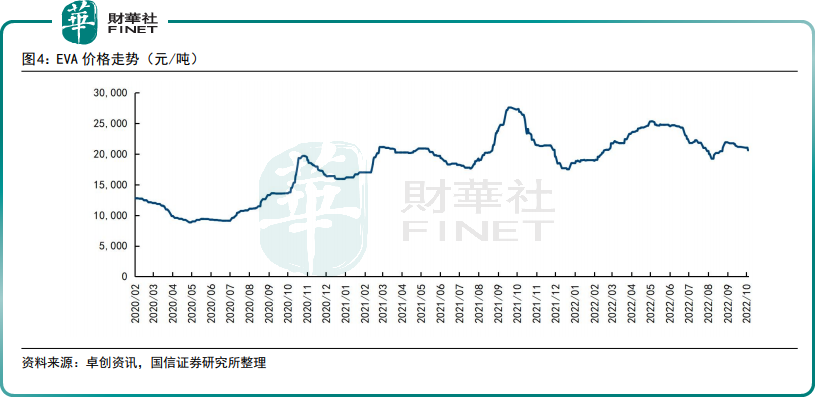

消息一经发出,立马引发热议。众所周知,2021年,在下游光伏旺盛的装机需求带动下,EVA行业迎来了史诗级上涨行情,市场均价一度大超2.5万元/吨。此后随着行业进入淡季,EVA价格出现下滑。

四季度以来,EVA价格亦一直保持小幅震荡走势,截至11月1日,卓创资讯披露,EVA七日均价达1.94万元/吨,相较于年内低位略有上涨。

很显然,EVA粒子价格出现了小幅反弹迹象,然而后市又能否延续上涨势头,一切得看需求端增长动力如何。

光伏组件招标“络绎不绝”

11月1日,国家电投公布2022年底52批、53批以及57批光伏组件中标候选人,规模共计13.49GW。根据第一中标候选人来看,通威太阳能预中标3.56GW,预中标占比超26%。

而就在两日前,广州发展也披露了2022年-2023年光伏组件中标候选人名单,东方日升、环晟光伏、晶澳等7家企业入围。根据招标公告,本次预估采购容量约2.1GW,共分为1.958元/Wp、1.955元/Wp、1.9608/Wp3个标段。

从陆续公布的光伏组件招标规模可推测,当前消费端动力十分强劲,光伏装机规模可能进一步提速。

对此,东方盛虹也是深有体会,其在机构调研时还指出,在光伏料方面,下游胶膜厂采购的动力相对三季度而言表现得更为积极。而发泡料也出现了底部回升趋势。最近,硅料价格也开始有松动迹象,预期未来随着硅料价格下降,将会刺激装机需求,从而拉动上游EVA粒子的需求。

当然,作为传统光伏组件的重要辅材,针对市场装机需求拉动的情况,EVA产能也在逐渐增加。

值得留意的是,由于项目建设周期长、运营技术壁垒高,特别是光伏EVA料,产能的增速或难以满足市场需求。

华创证券表示,EVA价格触底反弹,看好四季度涨价行情。全球光伏装机快速增长带动EVA树脂需求,而EVA树脂扩产周期长、供应放量节奏放慢,至2023年底行业新增产能非常有限,以及EVA树脂近两年存在较大的供需缺口。

EVA粒子会成为下一个硅料?

从供需关系看,未来光伏级EVA粒子或存在一定的产能缺口,产品价格也有可能进一步上行。

据悉,生产光伏级EVA料须跨过“三座大山”,即高VA含量、高熔指、高操作难度。其他性能指标还包括晶点、密度、熔点、拉伸强度、体积电阻率等。光伏EVA产品具有高透光率、抗紫外线性、抗湿热黄变性等特点,直接决定光伏组件的产品质量和使用寿命。

就目前来看,国产EVA产品主要还是以中低端料为主,对于高VA含量的EVA仍然存在缺口,多依赖于进口。近些年来,我国EVA进口依存度一直维持在60%以上,高端产品表现尤为明显。

可以预见,一旦随着终端需求增加及进口不畅,国产EVA产品紧缺格局便会尤为凸显。

据卓创资讯数据,今年上半年国内EVA产量约78万吨,由于国产化率的提升和海外EVA供需紧张,今年1月至5月国内EVA进口量为44.3万吨,同比下滑13%。权威机构估算,2022年国内EVA供给量为243万吨。按照全年光伏约235GW装机预测,全年EVA需求量在258万吨左右,其中光伏级需求120万吨。全年缺口15万吨,预计今年四季度缺口更大,EVA价格或有超预期上涨。

中国化信高级咨询顾问张晓晗亦认为,受需求端“金九银十”的影响,2022年四季度EVA整体价格可能会有回升,明年光伏市场的EVA需求量仍较为旺盛,新投产的产能短期内无法连续生产出合格的光伏料,国内仍有较大缺口,因此预计明年EVA光伏料的价格大概率仍会居于高位。

那么,若伴随紧平衡格局持续加剧,EVA价格必定会不断抬升,届时光伏EVA粒子会如同硅料一般成为光伏行业“卡脖子”的环节么?

其实不然,从行业角度分析,双面组件替代单面组件已成发展趋势,且随着双面组件以及N型组件渗透率的不断提升,POE胶膜和EPE胶膜的市占率将持续攀升。

因此,从中长期来看,EVA胶膜的市占率理论上将不断下行,继而减少对于光伏级EVA粒子的相对需求(绝对需求依然增长)。

这也就解释了EVA虽然在化工属性上与硅料相似,如产能弹性较低,且拥有技术、资本等进入壁垒,但由于并非唯一的特性,其很难向硅料环节那般达到“卡脖子”的程度。

不过,机构认为光伏级EVA料紧平衡是一定的,且行业高景气将有望维持一段时间。

国金证券指出,在下游光伏需求确定高增的背景下,2023-2024年光伏EVA树脂供给将持续偏紧,考虑光伏产业链其余环节扩产增速较快,预计2023年起将成为产业链最紧缺的环节之一,高景气有望持续2-3年。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号