我们今天介绍一只热度不高但成长性较佳的智慧电网概念股——威胜控股(03393.HK)。

威胜控股是我国一家智能计量、智能配用电与能效管理整体解决方案供应商,旗下该三大业务契合了碳中和及物联网大势,受益于智慧电网市场的发展,可以说是电网细分领域的小巨人企业。

从产品线终端应用市场看,威胜控股面对的是广泛的基建项目,因此有较强的抗风险能力,增长潜力大。

特别是进入2022年,随着国家电网、南方电网等电网及其他能源企业的发力,威胜控股也搭上了智慧电网市场的快车。

半年报显示,受益于显著的投标效果,威胜控股期内实现收入25.53亿元,同比增长24%;拥有人应占纯利约1.43亿元,同比增加16.39%;毛利率34%,同比提升1个百分点。

电AMI:智能电网不可替代的产物

电AMI业务,是威胜控股电智能计量解决方案业务的简称,该业务也是公司2022年上半年收入最大的业务。

公司电AMI业务产品主要包括单相电能表和三相电能表等智能计量设备,即我们俗称的智能电表,如下图所示:

智能电表是智能电网数据采集的基本设备之一,承担着原始电能数据采集、计量和传输的任务,是实现信息集成、分析优化和信息展现的基础。相比传统的电表,智能电表的优势十分突出:可靠性高、准确性高、低功耗。

基于此,智能电表是我国智能电网发展不可或缺的一份子,而智能电网的发展又伴随着碳中和、新型电力系统领域的趋势。

威胜控股在智能电表市场的拓展力并不赖,成功打入了国家电网、南方电网、三峡电网和其他60多家地方电力公司的供应链。此外,公司智能电表业务的客户中还包括大型公建、石油石化和交通运输等领域的非电网客户。

2020年碳中和长远目标提出以来,构建以新能源为主体的新型电力系统被政策频频提及,目的是推动终端用能绿色低碳转型,消纳可再生能源。

因此,国家电网和南方电网为实现风电及光伏等新能源的调峰需求,以及提升计量自主可控能力的需求,开启了电表换代潮,从而催生了智能电表市场的生长。

威胜控股是国网和南网统一招标中的“常胜将军”,在国网和南网的招标中基本处于第一和第二的位置。公司的招标竞争力,也为公司电AMI业务高增长带来了力量。

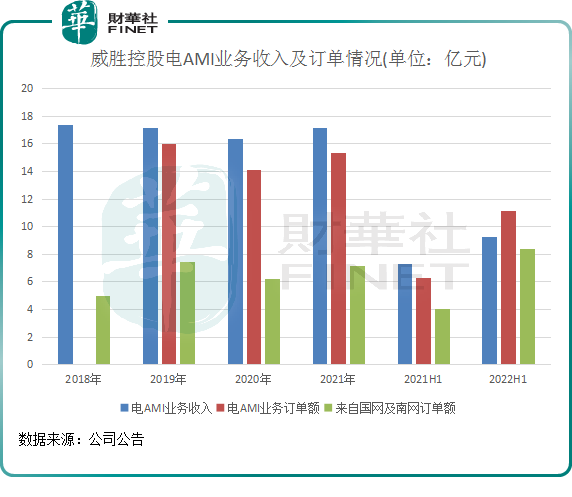

2022年上半年,威胜控股的电AMI业务迎来爆发,实现收入9.29亿元,同比大增27%;订单额为11.17亿元,同比增长79%。上图可以看到,威胜控股来自国网及南网的订单金额比重在2022年上半年大幅增长,说明傍上了国网及南网的“大腿”,对公司收入影响是非常大的。

威胜控股在行业内的技术实力较强,其高端计量产品的市场份额为20%,因此得到了国网及南网的信任。

公司在半年报中提到,未来,威胜控股智能电表的订单将主要来自于国网及南网。当前,国网和南网正加大新型电力系统的建设,对于威胜控股来说,未来电AMI业务的增长将主要依靠电网行业对设备的更新换代和新增量带动。

根据国家电网数据,目前国网系统接入的终端设备超过5亿只,国家电网规划预计到2025年接入终端设备将超过10亿只。到2030年,接入的终端设备数量将达到20亿只,整个“泛在电力物联网”将是接入设备最大的物联网生态圈。

换言之,若威胜控股在国网的招标中保持强劲的中标率,订单金额也有望继续保持高增长。

通信及流体AMI:电力物联网市场的小巨人

通信及流体智能计量解决方案业务(简称“通信及流体AMI”),与电AMI业务一样是威胜控股的营收大头。

通信及流体AMI业务主要围绕能源流和信息流,聚焦数字电网与数智城市,致力于能源数字化技术与应用,能源物联网综合解决方案,在建筑、水务、水利和消防等场景构建可感、可观、可测和可控数字能源体系。

威胜控股的通信及流体AMI业务主要面向两个领域:电力物联网及数智城市。

电力物联网,主要为电力企业提供数据采集、安全监控、信息传输和装备改造等配套支持;数智城市,为威胜控股正大力拓展的领域,旗下子公司威铭能源是湖南省专精特新“小巨人”企业,在智能水表市场有较强的竞争力,去年还获得了腾讯创投的融资;另一个已在科创板上市的子公司威胜信息(688100.SH),从事电监测终端、水气热传感终端、通信模块等业务,目前市值接近百亿,远高于威胜控股在港股市场的市值。

数字化、物联网,都是威胜控股通信及流体AMI业务深入探索的领域,受益于我国数字化和物联网领域的发展,该业务此前一直是威胜控股增长最快的一个业务。

在该领域,威胜控股有技术优势,客户也较为广泛,是能实现稳增长的前提。

如,在新型电力系统方面,威胜控股一直在研发“国产芯”,以提升市场份额。

2017年,威胜控股收购了珠海中慧,切入了计量芯片、MCU等领域,以期实现芯片及模块的自给。2020年,威胜控股的第五代高速电力线载波芯片WTZ13通过国网计量中心检验;2022年,公司推出基于第五代HPLC芯片的各类模块、以及微功率和Wi-SUN模组,前者在抗噪声及抗干扰性能较上一代提升约十倍。

客户群体方面,因涉及范围广,因此威胜控股在该业务方面有多类客户,主要是电网、水利水电等企业。

报告期内,通信及流体AMI业务受上半年疫情冲击较其他两大业务更大,因此收入增速有所下滑。期内实现营收8.98亿元,同比增长10%。报告期内,该业务新签合同额和在手合同额分别为15.98亿元及22.41亿元,分别同比增长37.64%及21.73%,将为下半年营收带来可观的增量。

ADO:储能及充换电市场前景佳

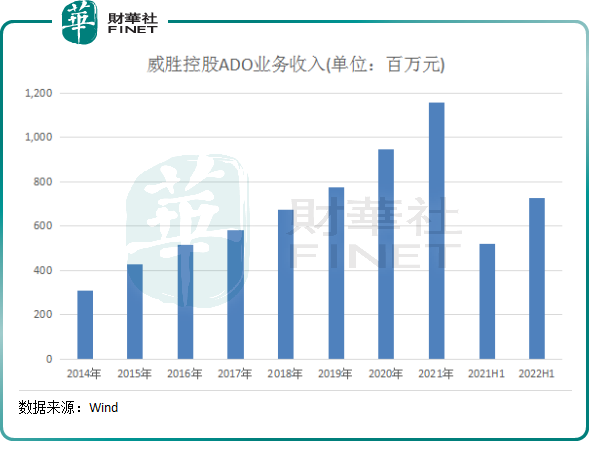

智能配用电系统及解决方案业务(简称ADO),是威胜控股在前两大业务的基础上延伸出来的业务,主要是为客户提供智能配用电产品及解决方案,以及新能源和储能等产品及解决方案,为客户提升产品和技术支持。

既然是从前两大业务基础上延伸出来的业务,该业务的客户群体也因此绑定着很多原有客户,包括国网和南网等电力客户,以及五大发电集团等新能源客户。

财华社认为,电网客户固然重要,但新能源客户(非电网客户)将是威胜控股ADO业务未来增长的重要动力来源。

例如,威胜控股报告期内新增了中航锂电,获得了后者5000万元的订单,同时还拿下多个分布式光伏、多个储能项目订单以及多个换电项目订单,这些订单的背后都指向碳中和大势下的新能源市场,可挖掘的空间较大。

报告期内,威胜控股的ADO业务成绩单令人惊叹,实现营收7.26亿元,同比增长40%,为三大板块中营收增幅最亮眼的板块。其中,来自非电网客户的收入占比为66%,可见新能源市场带来的订单量更大。

期内,ADO业务获得的订单金额为12.7亿元,同比飙升57%,其中来自非电网客户订单金额同比增长62%至6.49亿元,主要受益于储能客户和充换电客户订单需求的增长所致。

值得一提的是,威胜控股出海成果优异,在东南亚、非洲及南美等地打下了基础。

报告期内,公司海外业务收入为5.15亿元,同比增长108%,表现优于国内市场。同时获得的海外订单金额为8.81亿元,同比增长41.87%。

分红稳定、估值吸引

综上看,威胜控股迎合了碳中和、数字化、物联网、新型电力系统等多个高景气赛道,同时绑定了以能源领域为主的诸多客户,因而公司抗风险能力不俗,订单获取能力在后疫情时代愈发强劲。

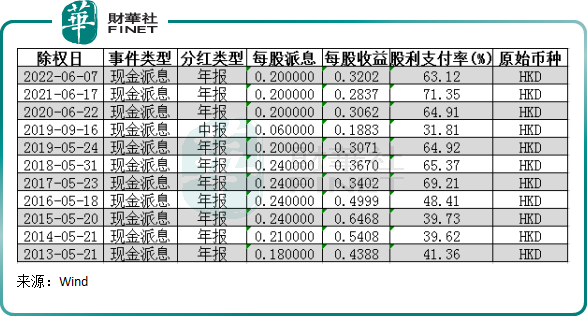

鉴于拥有稳定的盈利能力,威胜控股过去分红十分稳定,并保持了较高的派息率。

2013年以来,威胜控股每年均有派息。在2021年,威胜控股每股派息0.2元,派息率63.12%,保持在历年较高水平。这样的分红力度,对长线投资者而言十分有吸引力。

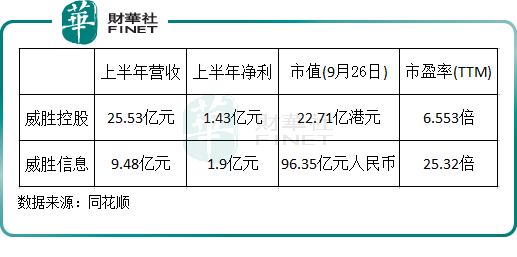

另外,相较于其持股59.48%的子公司威胜信息,威胜控股的估值略显尴尬。

根据同花顺数据,截至9月26日收盘,威胜控股的市值为22.71亿港元,市盈率(TTM)仅为6.553倍;而威胜信息市值高达96.35亿港元,市盈率(TTM)为25.32倍。两者相差甚大。

对比盈利能力看,威胜控股赚钱效应不如威胜信息。上半年,威胜信息营收仅为9.48亿元,远低于威胜控股,但其净利润达1.9亿元,显著高于威胜控股。

不得不说,已走上发展快车道上的威胜控股,显然是一只高息成长股,在资本市场上的估值相当具有吸引力。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号